تحلیل تکنیکال یک روش پیشبینی قیمت در بازارهای مالی است که بر اساس مطالعه رفتار گذشته قیمتها، روند آتی قیمتها را پیش بینی میکند. این روش بر این فرض استوار است که قیمتها در بازارهای مالی به صورت تصادفی حرکت نمیکنند. بلکه الگوهای خاصی را دنبال میکنند که اگر شما به عنوان تحلیلگر، بتوانید آنها را تشخیص دهید، قطعاً پیش بینی روند قیمت داراییها در آینده برایتان کار سختی نخواهد بود. استفاده از نمودار کندل استیک در بازارهای مالی به عنوان روشی برای نشان دادن چگونگی تغییر قیمت یک دارایی مانند سهام، ارز یا کالا در یک بازه زمانی خاص است. هر کندل استیک در نمودار نمایانگر یک بازه زمانی خاص (مانند یک روز، یک ساعت یا یک دقیقه) است و قیمت باز کردن، قیمت بسته شدن، قیمت بالاترین و قیمت پایینترین آن بازه را نشان میدهد.

با نگاه کردن به نمودار کندل استیک، تحلیلگران میتوانند درک بهتری از چگونگی تغییر قیمت دارایی در طول زمان بدست آورند و از این اطلاعات برای تصمیم گیری در مورد خرید یا فروش آن استفاده کنند. برای آشنایی بیشتر با مفهوم کندل و انواع آن، مطالعه این مطلب از چراغ را تا انتها از دست ندهید.

کَندِل استیک (Candlestick) در معنای لغوی یعنی شمعدان. فروشندگان برنج ژاپنی، نخستین افرادی بودند که از کندل برای شناسایی قیمت بازار و شتاب قیمتی استفاده میکردند. به همین دلیل هم در بازارهای مالی گاهی به کندل «نمودار شمعی ژاپنی» میگویند. کندلها نمودارهای قیمتی هستند که با کمک آنها میتوانید قیمتهای بالا، پایین، باز شدن و بسته شدن داراییها در یک دوره زمانی خاص را مشخص نمایید. به بیان دیگر، زمانی که تغییرات قیمت سهم دارای روند باشد، استفاده از کندل استیکها میتواند گزینه بسیار مناسبی برای تشخیص روندهای آتی باشد. سرمایه گذاران با یادگیری روانشناسی کندل در بازارهای مالی، میتوانند ورود و خروج موفق یک معامله را تقریباً به درستی تشخیص دهند. هر چند که الگوهای کندل استیک، معمولاً برای قیمتهای خروج از سهم عملکرد مناسبی ندارند. اما این الگوها برای تعیین قیمت مناسب جهت خرید سهام در نقاط حمایت و مقاومت مورد استفاده قرار میگیرند.

اگر کندل استیکها را خیلی خوب بشناسید و بتوانید آنها را تحلیل کنید، انعکاس احساسات و هیجانات سرمایه گذاران بازار را در آن خیلی خوب مشاهده خواهید کرد! به همین دلیل است که تحلیلگران تکنیکال به کمک ارزیابی و تحلیل این نمودارها میتوانند زمان خرید و فروش سهم را تشخیص دهند. با این تفاسیر میتوان گفت که کندل در بازارهای مالی، به عنوان یک تکنیک بسیار مناسب، جهت ارزیابی قیمت آتی داراییهایی همچون سهام، فارکس، ارز دیجیتال و ... به شمار میاید. الگوهای کندل استیک، همچنین میتوانند به معامله گران کمک کنند تا ریسک معاملات خود را مدیریت کنند. به عنوان مثال، یک معامله گر میتواند از الگوهای کندل استیک برای تعیین حد ضرر خود استفاده نماید. بنابراین با استفاده از این ابزار تکنیکال (البته نه به عنوان یک سیگنال، بلکه به عنوان یک ابزار کمکی) قدرتمند، میتوانید تصمیمات درست تر و بهتری در مورد معاملات خود بگیرید.

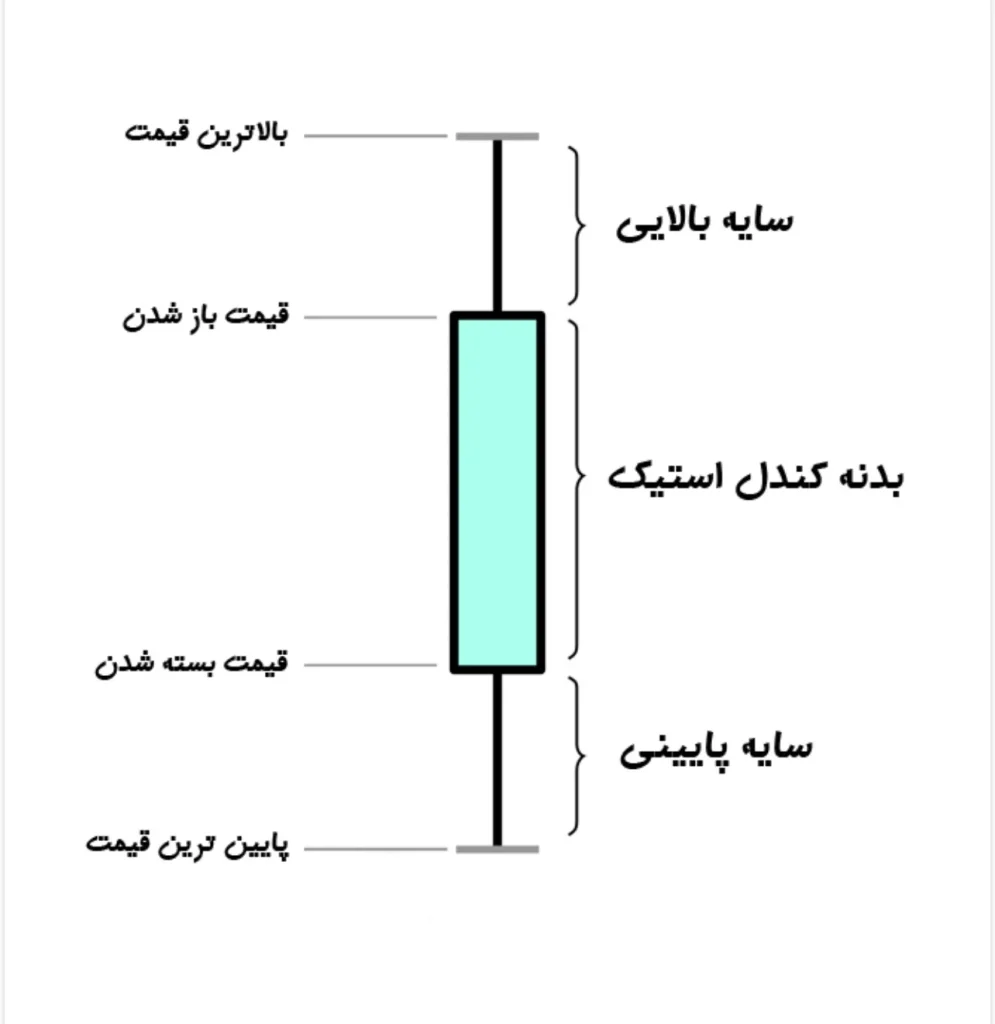

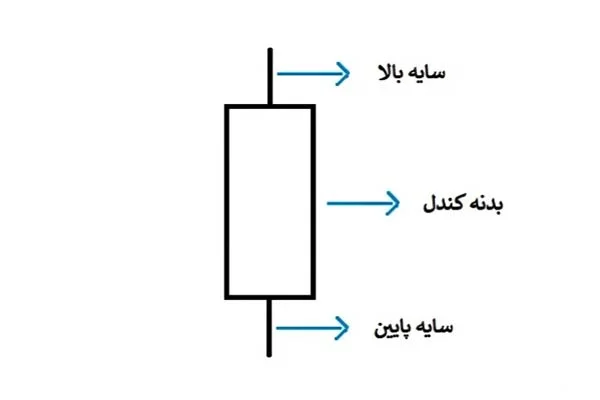

همانطور که در شکل میبینید، یک نمودار کندل استیک دارای دو بخش اصلی تحت عنوان «بدنه» و «سایه» میباشد. بدنه شمع شامل دو قسمت زیر است:

و اما سایه کندل را هم دو بخش زیر تشکیل میدهند.

توجه به بدنه، سایهی پایین و سایهی بالا، مهمترین چیزی است که برای تحلیل و بررسی درست کندل نیاز دارید.

برای تفسیر و بررسی دقیق یک الگوی کندل استیک، نیاز دارید تا در وهله اول بتوانید وضعیت بدنه و سایه در آن را تحلیل نمایید.

بدنه اصلی کندل استیکها، قیمت آغاز و پایان معامله را نشان میدهد. قدرت خرید یا فروش بالا را از روی رنگ بدنه به صورتهای زیر، میتوانید تشخیص دهید.

همانطور که در شکل مشخص است، به دو خط بالایی و پایینی در نمودار کندل سایه یا فیتیله میگویند. سایه های بالا و پایین و همچنین کوتاهی و بلندی سایه ها در کندل معنا و مفهوم خاصی دارد:

به طور کلی انواع مختلفی از کندل استیک در بازارهای مالی وجود دارد. این شمعها یا کندلها به صورت تک کندلی، دو کندلی و سه کندلی هستند. در این مقالهها هر یک به تفکیک به آنها پرداخته شده است.

👈 آشنایی با الگوهای شمعی تک کندلی در معاملات

👈 آشنایی با الگوهای شمعی دو کندلی در معاملات

👈 آشنایی با الگوهای شمعی سه کندلی در معاملات

در این مقاله از چراغ با مفهوم کندل استیک در بازارهای مالی و انواع آن آشنا شدید. هزاران الگوی کندل استیک وجود دارد که هر کدام معنای خاص خود را دارند. مهم است که با انواع مختلف الگوهای کندل استیک آشنا باشید تا بتوانید آنها را به درستی تشخیص دهید. اما یادتان باشد که الگوهای کندل استیک نیز مانند هر روش تحلیلی دیگری، محدودیتهایی دارند. این الگوها نمیتوانند آینده را با قطعیت پیش بینی کنند. با این حال، با استفاده صحیح از این الگوها، میتوان احتمال موفقیت در معاملات را افزایش داد. پس یادتان باشد که الگوهای کندل استیک را در کنار سایر ابزارهای تحلیل تکنیکال مانند نمودار قیمت و اندیکاتورها استفاده کنید. با این کار، سیگنالهای بهتری خواهید گرفت.

👈 اکسپرت مدیریت ریسک در فارکس

شاید دوست داشته باشید بخوانید:

آموزش شناسایی برگشتهای قیمتی در بازار ؛ راهکارهای موثر و دقیق!

۲۹ اردیبهشت ۱۴۰۴ ۹۶۳ بازدید

مقایسه اپوفایننس با لایتفایننس

۴ دی ۱۴۰۴ ۱۹۸ بازدید

۹ مهر ۱۴۰۲ ۵۳۷ بازدید

بررسی و مقایسه اسپرد و کمیسیونها در اپوفایننس و سایر بروکرها

۱۰ دی ۱۴۰۴ ۱۹۰ بازدید

آنچه خـواهید خـواند:

دستــههای محبــوب

آخریـن بررسی شدههای بازار سرمایه

دیدگاه های شما | 1 دیدگاه

سیدابراهیم قدیری

11 ماه پیش

سلام..مچکرم از استاد و سایت چراغ..بنده هنوز بعداز چند سال ترید معنی بعضی اصطلاحات رو نمیدونم و خیلی جالب و و عامیانه استاد این اصطلاحات رو تعریف میکنن و تازه میفهمم که چرا اینقدر گاهی چارت واسم غریبه هست یا مثلا بعضی سیگنالها معانیشون رو متوجه نمیشم...ولی شکر خدا با سایت چراغ خیییلی از مفاهیم ترید مثل همین استاپ لاس یا کندل استیک الان دقیقا مفهومشون رو میدونم...یعنی اینجا فهمیدم....بسیار سپاسگزارم...لطفا این ااصطلاحات رو بازهم معانی و مفاهیم فارسیشون رو واسمون بگین...خیییلی کمک میکنه.

پربازدیدترین آموزشها

عضو چراغ نیستید؟

ثبت نام