📅 تاریخ انتشار: ۲۴ مهر ۱۴۰۳ 🔄 آخرین بهروزرسانی: ۱۱ تیر ۱۴۰۴

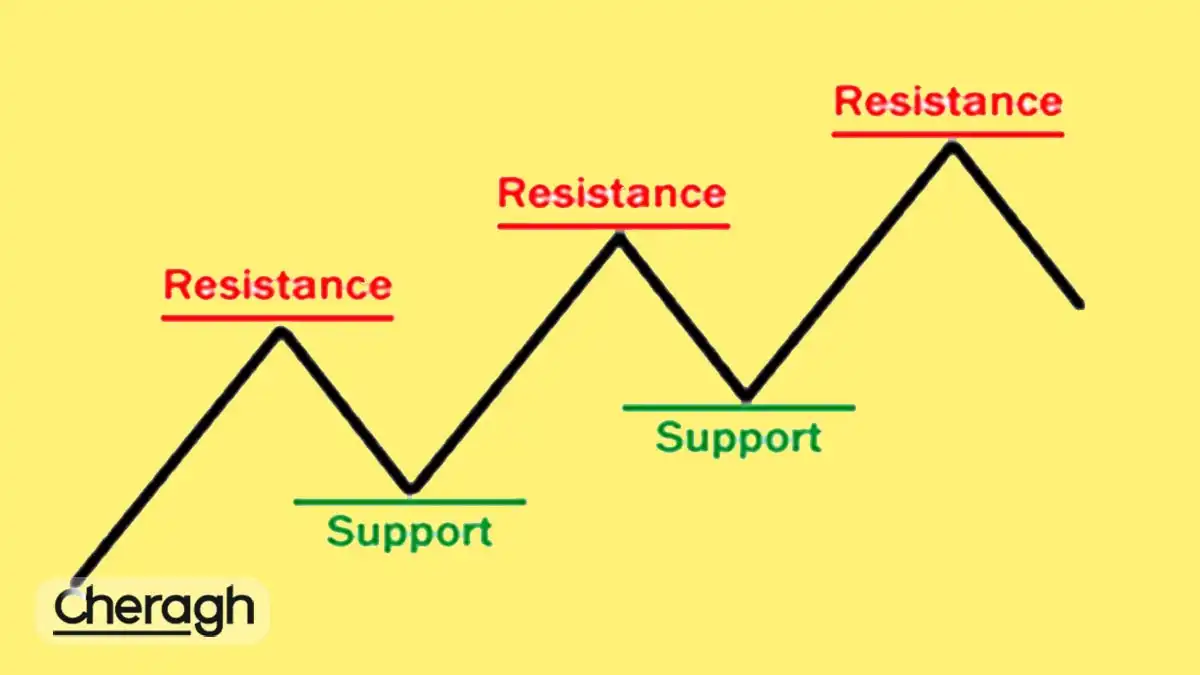

خطوط روند و نواحی حمایت و مقاومت، از اجزای اساسی در تحلیل تکنیکال به شمار میروند و در صورت استفاده صحیح، میتوانند به عنوان ابزاری کارآمد و نسبتاً ساده برای معاملهگران عمل کنند.

آشنایی با انواع مختلف خطوط روند، حمایت و مقاومت و یادگیری نحوه به کارگیری آنها، میتواند تعیینکننده موفقیت یا شکست در معاملات باشد.

این خطوط و نواحی، به عنوان پرکاربردترین ابزارهای تحلیل تکنیکال، نشاندهنده جهت حرکت قیمت هستند و برای شناسایی و تأیید روند بازار مورد استفاده قرار میگیرند. در این مقاله از آموزش فارکس چراغ قصد داریم، نحوه معامله بر اساس خط روند و نحوه معامله بر اساس حمایت و مقاومت را آموزش دهیم.

در ادامه، به استراتژیهای معامله بر اساس خطوط روند اشاره میکنیم:

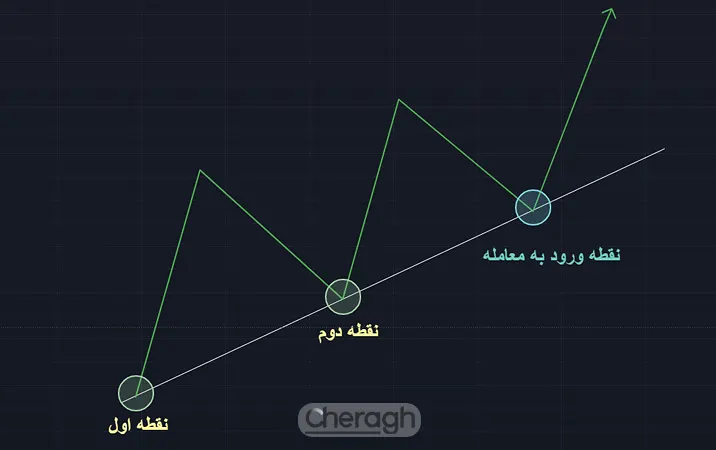

روش اول زمانی کاربرد دارد که قیمت در حال پیروی از یک روند مشخص است و معاملهگران قادر به شناسایی این روند در بازار هستند. در این حالت، روند در نمودار قیمتی به عنوان سطوح حمایت یا مقاومت عمل میکند.

در این استراتژی، معاملهگران ابتدا خط روند را شناسایی کرده و سپس زمانی که قیمت به خط روند حمایتی نزدیک میشود و با آن برخورد میکند، تصمیم به ورود به معامله میگیرند. اگر این وضعیت معکوس گردد، آنها از بازار خارج شده و اقدام به فروش خواهند کرد.

برای مثال، در ادامه یک خط روند صعودی را مشاهده میکنید که با برخورد اول و دوم تشکیل شده و در برخورد سوم با تاییدیه کندلی وارد معامله میشویم:

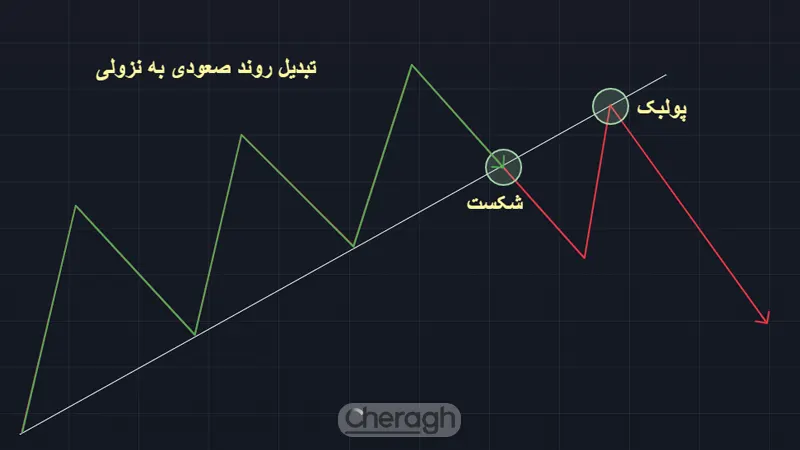

روش دوم زمانی به کار گرفته میشود که خطوط روند در نمودار قیمت توسط کندلها شکسته شوند. این شکست منجر به تغییر روند قیمت خواهد شد و در نتیجه، قیمت در سطح بالاتر یا پایینتری بسته میشود.

در این روش، اگر قیمت با کندلها شکسته شود، خط حمایت به خط مقاومت و بالعکس تبدیل خواهد شد. بنابراین، در این شرایط، معاملهگران میتوانند منتظر بمانند تا قیمت به حالت قبلی خود بازگردد و سپس با حداقل ریسک، با استفاده از استراتژی خط روند وارد معامله شوند.

برای مثال، در ادامه یک خط روند صعودی را مشاهده می کنید که با شکست و پولبک (برگشت) به خط روند، وارد مسیر نزولی میشود:

استراتژی «شکست» به عنوان روشی برای معامله در خلاف جهت روند یا آغاز یک روند جدید شناخته میشود. در مقابل، الگوی «پرچم» به عنوان یک سناریوی معاملاتی در جهت روند اصلی عمل میکند.

برای استفاده از استراتژی پرچم، وجود یک روند تثبیتشده در بازار ضروری است. پس از این مرحله، تریدرها باید منتظر بمانند تا قیمت یک ناحیه رِنج یا پولبک (برگشت) را به سمت یک ناحیه حمایتی یا مقاومتی تشکیل دهد.

اگر بتوانید پولبک قیمت را با یک خط روند مشخص نداشته باشید، پس از شکسته شدن این خط روند، میتوانید در جهت روند اصلی وارد معامله شوید. به عنوان مثال، در تصویر زیر، قیمت ابتدا در یک روند نزولی حرکت میکند. سپس در یک بازه زمانی، حرکات قیمت متوقف شده و الگوی پرچم با یک خط روند واضح شکل میگیرد.

این الگوی پرچم صعودی در واقع نشاندهنده یک تمایل ضعیف برای حرکت به سمت بالا است. تحلیل شدت حرکات قبلی قیمت و همچنین روند کلی به شما در تشخیص احتمال شکسته شدن یک خط روند کمک میکند.

در این مثال خاص، روند نزولی از الگوی پرچم صعودی قویتر بوده که این موضوع احتمال ادامه حرکت قیمت به سمت پایین را افزایش میدهد.

در ادامه، به نحوه معامله بر اساس ناحیههای حمایت و مقاومت اشاره میکنیم:

در روش ورود تهاجمی، به محض رسیدن قیمت به سطح حمایت یا مقاومتی، پوزیشن خرید یا فروش را باز میکنیم. به عبارت دیگر، هیچ تأییدی برای ورود به پوزیشن خرید یا فروش دریافت نمیشود. البته این روش دارای ریسک بسیاری خواهد بود و ممکن است قیمت بدون توجه به سطح ما، به راحتی از آن عبور کند.

اما از مزایای این روش، میتوان به این اشاره کرد که اگر بازار دقیقا از همان نقطه بازگردد، از ابتدای حرکت وارد شدهایم و به همین دلیل، حاشیه سود بالا و حاشیه زیان کمتری داریم.

در روش "ورود به صورت محافظهکارانه"، ابتدا تلاش میکنیم تا یک نشانه یا به عبارتی "تریگر ورود (Entry Trigger)" را شناسایی کنیم و سپس به بازار وارد شویم. در این حالت، با اطمینان بیشتری اقدام به ورود خواهیم کرد.

البته، احتمال دارد ورود ما به بازار کمی دیرتر انجام شود که این موضوع میتواند منجر به افزایش حاشیه زیان و کاهش حاشیه سود گردد. با این حال، این روش همچنان از روش ورود تهاجمی بهتر است و سرمایه شما را در معرض ریسک کمتری قرار میدهد.

استراتژی شکست مقاومتی زمانی به کار گرفته میشود که قیمت از سطح مقاومت عبور کند یا پایینتر از سطح حمایت قرار گیرد. هنگامی که قیمت از سطح مقاومت فراتر میرود، پیشبینی خواهد شد که روند صعودی ادامه یابد. برعکس، اگر قیمت به زیر سطح حمایت برسد، انتظار میرود که به سمت نزول حرکت کند.

استراتژی شکست سطح، قابلیت استفاده در تمامی انواع معاملات، چه کوتاهمدت و چه بلندمدت، را دارد. در معاملات کوتاهمدت، زمانی که قیمت به یک سطح سود مشخص میرسد، فروشنده تمایل دارد از معامله خارج شود.

در مقابل، در معاملات بلندمدت، فروشنده قصد دارد تا زمانی که قیمت به سطح سود معین برسد، به فعالیت خود ادامه دهد. در این روش، معاملهگر صبر میکند که ناحیه مد نظر شکسته شود و بعد از آن بسته به سبکی که با آن کار میکند، با پولبک یا در لحظه وارد معامله خواهد شد.

این روش که به عنوان “نقطه تقاطع” یا Intersection Point شناخته میشود، به وضعیتی اشاره دارد که قیمت در یک ناحیه مشخص با تقاطع یک خط روند و یک سطح حمایت یا مقاومت (سطح استاتیک) مواجه میشود.

در اینجا، همسویی نظرات در بازار میتواند به موفقیت این استراتژی کمک کند. منظور از همسویی نظرات زمانی است که قیمت به طور همزمان به خط روند نزولی و ناحیه مقاومتی میرسد. تریدرهایی که بر اساس هر یک از این دو ابزار تحلیل میکنند، به احتمال زیاد تصمیم به اتخاذ موقعیت فروش خواهند گرفت.

این وضعیت زمانی رخ میدهد که قیمت به یک خط روند نزولی برخورد کرده و به طور همزمان به ناحیهای مقاومتی نیز میرسد. این ناحیه عموماً یک سطح حمایتی خواهد بود که پیشتر شکسته شده است.

در این وضعیت، قیمت به خط روند صعودی میرسد و با مرور گذشته نمودار، مشاهده میشود که قیمت به یک سطح حمایتی دست یافته است. این سطح حمایتی معمولاً نتیجه شکستن یک مقاومت قبلی خواهد بود.

در این مقاله، سعی کردیم به بررسی نحوه معامله بر اساس خط روند حمایت و مقاومت بپردازیم. خطوط روند میتوانند در شناسایی انواع روندها (صعودی، نزولی یا جانبی)، شناسایی سطوح حمایت و مقاومت و همچنین تعیین نقاط بهینه برای مدیریت ریسک (همچون تعیین سطوح ضرر یا سود) بسیار مؤثر باشند.

علاوه بر این، بسیاری از معاملهگران از خطوط روند برای مشخص کردن زمانهای مناسب ورود و خروج بهره میبرند. با ترکیب خط روند و سطوح حمایت و مقاومت میتوانید، یک استراتژی بهینه و مناسب داشته باشید و ریسک معامله را به حداقل برسانید.

در پایان، شما را دعوت میکنیم تا نظرات خود را دربارهی خط روند و حمایت و مقاومت در بازارهای مالی، با ما به اشتراک بگذارید تا با تبادل تجربیات، در نهایت همگی بتوانیم معاملات بهینهتری را در بازار تجربه کنیم.

👈 آموزش ثبت نام فارکس چیف

شاید دوست داشته باشید بخوانید:

پرایس اکشن ICT چیست و چرا در بین معاملهگران ایرانی محبوب شده است؟

۲ دی ۱۴۰۴ ۴۹۶ بازدید

۲ اردیبهشت ۱۴۰۳ ۲K بازدید

الگوی هیکاکی (Hikkake Pattern) چیست؟ + نحوه شناسایی و معامله با آن

۲۸ بهمن ۱۴۰۳ ۷۶۰ بازدید

الگوی کبوتر خانگی (Homing Pigeon) چیست؟ + نحوه معامله گرفتن با آن

۲۳ دی ۱۴۰۳ ۹۵۴ بازدید

آنچه خـواهید خـواند:

دستــههای محبــوب

آخریـن بررسی شدههای بازار سرمایه

دیدگاه های شما | 1 دیدگاه

امیر علی حسین عباسی

1 سال پیش

سلام، عالی ممنونم بابت مطلب کاربردیتون

پربازدیدترین آموزشها

نحوه فعال کردن صدا در لایو ترید

۱۸ مهر ۱۴۰۲ ۱۱۹K بازدید

آموزش نصب و نحوه نمایش تایم کندل در متاتریدر

۳ بهمن ۱۴۰۲ ۹۲K بازدید

آموزش بک تست رایگان بدون نیاز به اکانت پریمیوم

۱۱ تیر ۱۴۰۴ ۵۶K بازدید

اکسپرت بک تست + آموزش فعال سازی و نحوه کار با آن

۹ تیر ۱۴۰۴ ۵۴K بازدید

آشنایی با منوی ابزارها در تریدینگ ویو

۲۹ بهمن ۱۴۰۲ ۴۹K بازدید

آموزش ریکاوری توکن بعد از غیرفعال شدن شبکه BEP2

۱۳ آذر ۱۴۰۳ ۴۸K بازدید

دانلود متاتریدر ۴ + آموزش نصب MT4

۳۰ آبان ۱۴۰۲ ۴۳K بازدید

عضو چراغ نیستید؟

ثبت نام