یکی از مفاهیم کلیدی که در تحلیلهای مالی به کار میرود و درک آن برای معاملهگران بسیار اهمیت دارد، مفهوم همبستگی بین جفت ارزها است.

این همبستگی بیانگر رابطه آماری میان تغییرات قیمت دو ارز در بازار فارکس خواهد بود. وقتی همبستگی بین دو ارز مثبت باشد، این معنی را میدهد که قیمتها معمولاً در یک جهت حرکت میکنند.

اما اگر همبستگی منفی شود، قیمتها در جهات مختلفی حرکت خواهند کرد؛ یعنی زمانی که یک ارز افزایش مییابد، دیگری کاهش پیدا میکند. در این مقاله از آموزش فارکس چراغ، به سوال همبستگی جفت ارزها چیست؟ پاسخ خواهیم داد و به بررسی کامل آن میپردازیم.

بهطور کلی، همبستگی بین جفتارزها به عنوان یک رابطه آماری تعریف میشود که تغییرات قیمت یک ارز را با دیگری مرتبط میسازد. همبستگی مثبت بدین معناست که هرگاه قیمت یک ارز افزایش یا کاهش مییابد، ارز دیگر نیز معمولاً به همان شکل واکنش نشان میدهد؛ برای نمونه، اگر EUR افزایش پیدا کند، احتمالا USD نیز در جفتارز EUR/USD صعود خواهد کرد.

این رفتار در جفتارزهایی مانند EUR/USD و GBP/USD بهوضوح مشاهده میشود. در مورد همبستگی منفی، این عکسالعمل نشاندهندهٔ حرکتهای متضاد بین دو ارز است؛ به این معنی که وقتی یک ارز صعود میکند، ارز دیگر احتمالا کاهش پیدا خواهد کرد.

این پدیده در جفتارزهایی مانند USD/JPY و EUR/USD قابل مشاهده خواهد بود. البته باید توجه داشت که این توصیفات بر اساس وضعیتهای کلی است و در شرایط خاص، احتمالا تغییرات ویژهای را تجربه کنند.

همچنین، رابطه همبستگی بین جفتارزهای اصلی در بازار ارز میتواند بر اساس شرایط و زمانهای مختلف تغییر کند. برای مثال، جفتارزهایی مانند EUR/USD و GBP/USD اغلب دارای همبستگی مثبت قوی هستند که نشاندهندهٔ حرکات مشابه قیمتی آنها است.

در مقابل، جفتارزهایی مانند USD/JPY و EUR/USD گاهی اوقات در جهات مختلف حرکت میکنند که نشاندهندهٔ همبستگی منفی بین آنها خواهد بود.

عموماً همبستگی جفتارزها یا کورولیشن در سه دسته زیر قرار میگیرد:

در ادامه، به بررسی دقیق هر یک از این انواع میپردازیم.

در بازار فارکس، کورولیشن مثبت به وضعیتی اطلاق میشود که در آن دو جفت ارز یا دو دارایی، رفتارهای مشابهی را نشان میدهند. به عبارت دیگر، اگر قیمت یک جفت ارز افزایش یا کاهش یابد، جفت ارز دیگر نیز همان رفتار را خواهد داشت.

این شرایط به عنوان کورولیشن مثبت شناخته میشود و برای سرمایهگذاران و معاملهگران در فارکس مفید واقع خواهد شد. استفاده از این اطلاعات میتواند به آنها کمک کند تا با دقت بیشتری تحلیل و پیشبینیهایی از بازار داشته باشند.

با این حال، مهم است که بدانیم این نوع ارتباط احتمالا در زمانهای مختلف تغییر کند و به عنوان یک ابزار برای تحلیل و پیشبینی رفتار بازار و حرکتهای آتی استفاده شود. معمولاً از محدودهای بین -۱ تا +۱ برای نمایش میزان همبستگی بین دو نماد استفاده خواهد شد.

برای نمونه، جفتارزهای EURUSD و GBPUSD، ضریب همبستگی +۰.۸۰ را دارند که نشاندهنده رابطه نزدیک و مشابهی بین رفتار این دو نماد است. اگر جفتارز EURUSD در حال صعود باشد، جفتارز GBPUSD نیز به احتمال زیاد صعودی خواهد بود. هرچه این ضریب به +۱ نزدیکتر باشد، تشابه رفتاری بین دو قیمت بیشتر خواهد بود.

هنگامی که در بازار فارکس دو جفتارز یا دو دارایی، عملکردهای متضادی نسبت به یکدیگر از خود نشان میدهند، به این پدیده کورولیشن منفی گفته میشود. به عبارت دیگر، در صورتی که قیمت یک جفتارز در حال افزایش باشد، قیمت جفتارز دیگر در حال کاهش خواهد بود.

این وضعیت بهعنوان کورولیشن منفی شناخته شده است و میتواند در استراتژیهای معاملاتی فارکس به کار رود. با استفاده از دانش کورولیشن بین دو جفتارز، معاملهگر میتواند تصمیمات بهینهای برای ورود و خروج از معاملات اتخاذ کند. برای نمونه، جفتارزهای EURUSD و USDCAD ضریب همبستگی منفی ۰.۶۹ را دارند.

این ضریب نشان میدهد که حرکت این دو نماد به شدت متضاد است؛ بهطوریکه اگر قیمت EURUSD در حال بالا رفتن باشد، قیمت USDCAD کاهش خواهد یافت. هرچه ضریب همبستگی به -۱ نزدیکتر باشد، تضاد رفتاری بین دو نماد بیشتر خواهد بود.

همبستگی صفر زمانی به کار برده میشود که بین رفتار قیمتی دو دارایی هیچگونه ارتباط قوی و مشهودی مشاهده نگردد. این بدان معناست که تغییرات قیمت در یک دارایی، تأثیر معناداری بر قیمت دارایی دیگر نمیگذارد.

وجود همبستگی نزدیک به صفر، نشاندهندهٔ فقدان ارتباط خطی قوی بین دو متغیر است. بهطور خلاصه، هنگامی که همبستگی به صفر نزدیک میشود، این نکته را میتوان برداشت کرد که تغییرات یک متغیر، پیشبینیکننده قابل توجهی برای تغییرات متغیر دیگر نیست.

بهعنوان مثال، جفت ارزهای EURUSD و GBPCHF دارای ضریب همبستگی نزدیک به صفر هستند که این موضوع نشاندهندهٔ استقلال رفتار قیمتی این دو نماد از یکدیگر است.

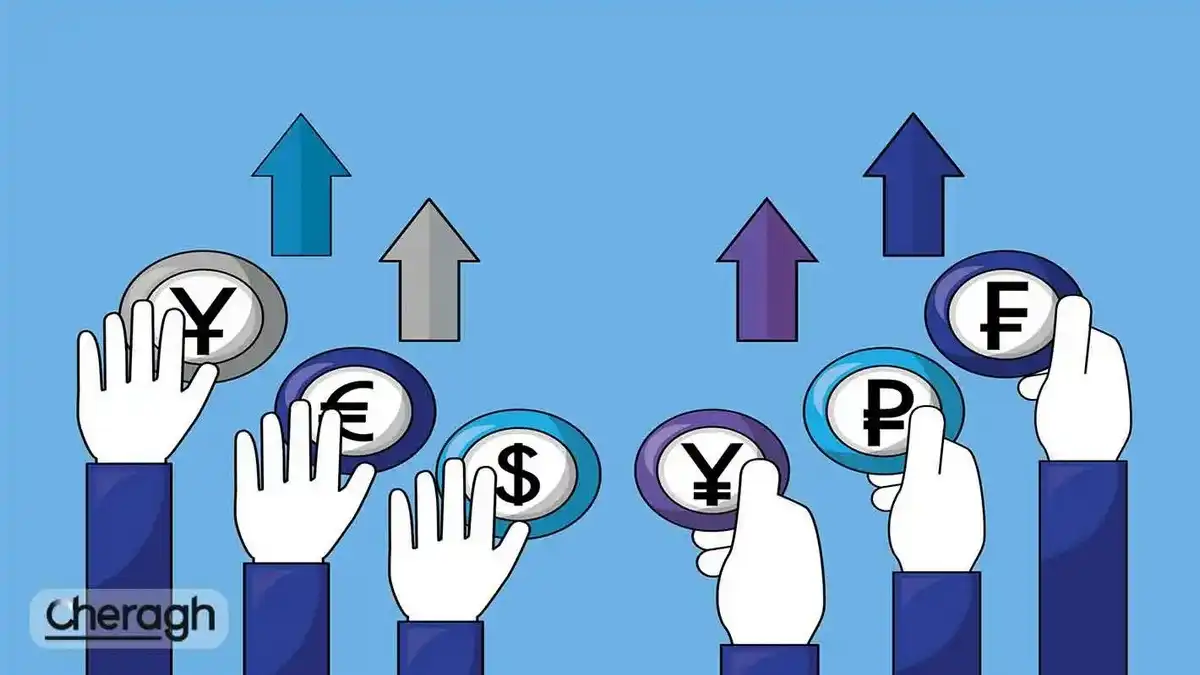

جدول همبستگی به تعیین رابطه میان جفتارزها کمک میکند. این جدول، با ارائه عددی که از تلاقی یک جفت ارز با دیگری حاصل میشود، میزان همبستگی بین آن دو جفت ارز را آشکار میسازد.

باید به این نکته هم توجه کنید که معاملهگران در بازار فارکس لزوماً به دانستن فرمول ریاضی این ضریب نیاز ندارند؛ چرا که جدول همبستگی تمامی اطلاعات مربوط به ضرایب را فراهم میآورد و همواره قابل دسترس است. در ادامه میتوانید این جدول را مشاهده کنید:

در عرصه پیچیدهی مبادلات فارکس، فهم تعامل میان جفتهای ارزی، استراتژی کلیدی برای تحلیل بازار و بهبود دقت در تصمیمات معاملاتی به شمار میرود. از سوی دیگر، با بهرهگیری هوشمندانه از تعاملات میان جفتهای ارزی میتوان به فوایدی دست یافت که در زیر به آنها پرداختهایم:

در بازار فارکس، جفتهای ارزی فراوانی وجود دارند و تجزیه و تحلیل نمودار قیمت هر یک از این جفتها ممکن است وقتگیر باشد و فرصتهای معاملاتی در جفت ارز دیگر را از دست بدهید.

با این حال، با استفاده از ضریب تعامل، شما میتوانید به درکی جامعتر از جفتهای ارز دست یابید و به طور همزمان از چندین جفت ارز سود ببرید. در واقع، با آگاهی از ضریب تعامل، میتوانید از جهتگیری حرکت جفتهای ارز آگاه شوید و سود معاملات خود را افزایش دهید.

به عنوان مثال، اگر شما یک معامله بر روی جفت ارز AUD/JPY انجام دادهاید، میتوانید موقعیتی معاملاتی در جهت مخالف بر روی جفت ارز EUR/USD بگیرید؛ زیرا این دو جفت ارز دارای ضریب تعامل منفی هستند و در جهات مخالف حرکت میکنند.

معاملات فارکس به طور معمول با ریسکها و خطرات قابل توجهی همراه است. با بهرهگیری از همبستگیهای میان جفتهای ارزی، امکان کاهش ریسکهای معاملاتی فراهم میشود و با ایجاد تنوع در معاملات، تأثیر منفی اخبار مرتبط با یک ارز خاص، میتواند محدود گردد.

به عنوان مثال، فرض کنید که یک معاملهگر جفت ارز GBP/USD را خریداری میکند، اما بعداً متوجه میشود که این تصمیم مناسبی نبوده است.

در این حالت، برای کاهش ریسک ناشی از این خرید، میتواند جفت ارز دیگری را خریداری کند که دارای همبستگی منفی قوی با جفت ارز اولیه باشد؛ به این دلیل که، همانطور که اشاره شد، دو جفت ارز با همبستگی منفی، در جهات مخالف یکدیگر حرکت میکنند.

معاملهگران میتوانند برای تأیید نقاط شکست و شناسایی سطوح حمایت و مقاومت در فارکس، از استراتژی نقاط پیوت بهره ببرند. استفاده از این استراتژی و آگاهی از همبستگیهای جفت ارزها، به معاملهگران کمک میکند تا پیشبینیهای خود را با اطمینان بیشتری تأیید کنند.

به عنوان مثال، اگر یک جفت ارز در نزدیکی سطح مقاومت خود باشد اما آن را نشکند و به سمت نقاط پیوت خود بازگردد، با بررسی همبستگیهای قوی مثبت یا منفی، میتوان به یک پیشبینی کلی درباره آینده آن جفت ارز دست یافت.

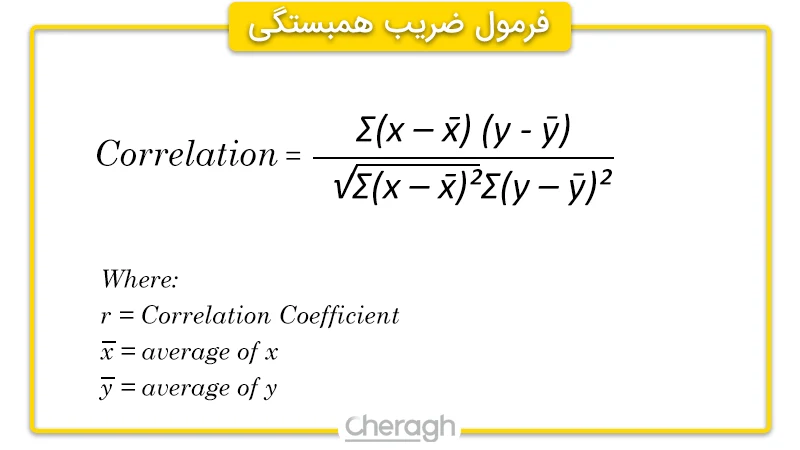

ضریب همبستگی، که به انگلیسی Correlation Coefficient خوانده میشود، میزان قدرت یا ضعف ارتباط بین دو جفت ارز در بازار فارکس را مشخص میکند. این ضریب با یک عدد در بازه منفی ۱۰۰ تا ۱۰۰ یا منفی ۱ تا ۱ بیان خواهد شد که مقادیر اعشاری نیز میتوانند شامل آن باشند.

زمانی که ضریب در محدوده منفی ۱۰۰ قرار دارد، این امر نشاندهنده آن است که جفتهای ارزی به طور معکوس و تقریباً یکسانی حرکت میکنند. در حالی که ضریب بیش از ۱۰۰، نشاندهنده حرکت همسو و تقریباً یکسان جفتهای ارزی خواهد بود.

همچنین، اگر ضریب کمتر از منفی ۷۰ یا بیشتر از ۷۰ باشد، یک همبستگی قوی را نشان میدهد، چرا که حرکات یک جفت ارز به شدت در حرکات جفت دیگر منعکس میشود؛ اما اگر ضریب بین منفی ۷۰ تا ۷۰ باشد، به معنای وجود همبستگی ضعیفتر است.

ضریب همبستگی نزدیک به صفر نیز نشاندهنده وجود همبستگی بسیار ضعیف یا عدم وجود همبستگی خواهد بود.

این فرمول مورد استفاده شاید در نگاه اول پیچیده به نظر برسد، اما اساساً این روش دادههایی را از دو جفت ارز X و Y جمعآوری کرده و آنها را با میانگین مقادیر در هر جفت ارز مقایسه میکند. در بخش بالایی فرمول، کوواریانس قرار دارد و در قسمت پایینی، انحراف معیار به کار رفته است.

برای مثال، در نظر بگیرید که دادههای مورد استفاده قیمتهای نهایی هر روز یا هر ساعت هستند. قیمتهای پایانی با میانگین قیمتهای نهایی مقایسه میشوند که این امر به معاملهگر اجازه میدهد تا با وارد کردن این مقادیر در فرمول، دینامیک حرکتی جفت ارزها را تجزیه و تحلیل کند.

چندین عامل وجود دارد که میتوانند بر همبستگی بین جفت ارزها تأثیر بگذارند. شاخصهای اقتصادی نظیر رشد تولید ناخالص داخلی، نرخ تورم و آمار اشتغال میتوانند تأثیرات قابل توجهی بر نوسانات ارز داشته باشند.

وقتی که دو کشور دارای ساختارهای اقتصادی یا روابط تجاری مشابهی باشند، احتمالاً ارزهای آنها همبستگی مثبتی خواهند داشت. رویدادهای ژئوپلیتیکی مانند انتخابات، آشوبهای سیاسی یا مناقشات تجاری نیز میتوانند بر همبستگیهای ارزی تأثیر بگذارند.

به عنوان مثال، اگر دو کشور درگیر یک تنش تجاری باشند، ارزهای آنها ممکن است رابطهای منفی پیدا کنند، زیرا سرمایهگذاران به سوی ارزهای امنتر پناه میبرند. احساسات بازار و روحیه ریسکپذیری نیز در تعیین همبستگیها نقش دارند.

در دوران بیثباتی بازار، شاید ارزها به جهتی حرکت کنند که سرمایهگذاران به دنبال داراییهای امن هستند. برعکس، در دورههای خوشبینی، ارزهای پرریسک ممکن است دارای همبستگی مثبت باشند زیرا سرمایهگذاران در جستجوی بازده بالاتر هستند.

تحلیل تطابق بین جفتارزها از طریق استفاده از ابزارهای تحلیل تکنیکی و رویکردهای تحلیلی مختلف، تطابق بین جفتارزها مورد بررسی قرار میگیرد. در ادامه، به روشهای مختلف تحلیل همبستگی بین جفتارزها خواهیم پرداخت:

در ابتدا، نمودارهای قیمت دو جفتارزی که مورد نظر هستند را با یکدیگر مقایسه کنید. برای این منظور، اغلب از نمودارهای کندلی یا خطی استفاده میشود تا بتوان تحرکات قیمتی را مقایسه کرد. بررسی کنید که آیا تغییرات قیمتی در یک جفتارز با تغییرات در جفتارز دیگر هماهنگ است یا نه.

تعیین کنید که آیا بازههای زمانی خاصی وجود دارد که در آنها تحرکات قیمتی دو جفتارز بهشدت به یکدیگر شباهت دارند. ممکن است تمایل داشته باشید که همبستگی در بازههای زمانی کوتاهتری مانند یک ساعت یا یک روز و یا در دورههای طولانیتری مانند یک هفته یا یک ماه را مورد مطالعه قرار دهید.

از نگارههایی که بر پایه تحلیلهای آماری ساخته شدهاند و همپوشانی یا تفاوتهای حرکتی قیمتها را نشان میدهند، استفاده نمایید. این نگارهها میتوانند میزان تطابق یا تفاوت در روند قیمتها را آشکار سازند.

بررسی کنید که آیا رویدادها و اخبار اقتصادی تأثیری بر یک جفت ارز داشتهاند و آیا این تأثیر به جفت ارز دیگری نیز منتقل شده است یا خیر.

بهکارگیری شاخصهای تکنیکال مانند اندیکاتورها، به شما امکان میدهد تا ارتباط عددی بین دو جفت ارز را تحلیل کنید.

تحلیل همبستگی بین جفت ارزها میتواند به افزایش دقت در استراتژیهای معاملاتی و تصمیمگیریهای معاملاتی در بازار فارکس کمک شایانی کند. همچنین، استفاده از اطلاعات متعدد و منابع مختلف در هر تحلیلی میتواند به اتخاذ تصمیمات بهتر و آگاهانهتر منجر شود.

تعامل میان ارزها تنها به جفتارزها محدود نخواهد شد، بلکه ارزها میتوانند با کالاهایی که بهطور عمده صادر میشوند مانند نفت و طلا نیز پیوند داشته باشند. نه تنها جفتارزها با یکدیگر در همبستگی هستند، بلکه ارزها میتوانند به دلایل خاصی با کامودیتیها نیز همبستگی مثبت یا منفی داشته باشند.

کامودیتیها شامل کالاهای خامی میشوند که در صنایع و فرایندهای تولیدی استفاده میشوند، مانند نفت، گاز، طلا، نقره، غلات، آهن و سایر فلزات. نفت بهعنوان یکی از مهمترین کامودیتیها در بازار سرمایهگذاری شناخته میشود، زیرا یک کالای حیاتی برای مردم در سرتاسر جهان است.

از این رو، ارز کشورهای صادرکننده نفت میتواند همبستگی مثبتی با نفت داشته باشد. بهعنوان مثال، کانادا که بهعنوان یک کشور صادرکننده نفت شناخته میشود، ارز آن دارای همبستگی مثبتی با نفت خام است.

معاملهگران با استفاده از این دانش میتوانند در زمانهای افزایش قیمت نفت، جفتارزهایی را خریداری کنند که دلار کانادا در آنها بهعنوان ارز پایه استفاده میگردد. طلا نیز یکی دیگر از کامودیتیهای مهم در بازار سرمایهگذاری خواهد بود.

دلار استرالیا با طلا همبستگی مثبت دارد، زیرا استرالیا یکی از تولیدکنندگان و صادرکنندگان عمده طلا است. در مقابل، دلار آمریکا همبستگی منفی با طلا دارد؛ بنابراین در زمانهایی که ارزش دلار آمریکا کاهش مییابد، سرمایهگذاران احتمالا برای حفظ ارزش داراییهای خود به خرید طلا روی آورند.

همچنین، ین ژاپن و طلا بهعنوان داراییهای امن شناخته میشوند که دارای همبستگی قوی با یکدیگر هستند، از اینرو سرمایهگذاران میتوانند در دوران نوسانات یا رشد کم بازار، داراییهای خود را به این دو تبدیل کنند.

استراتژی همبستگی جفتارزها، یک تکنیک معاملاتی به شمار میرود که بر پایهی بررسی روابط همبستگی بین نوسانات قیمتی دو یا چند جفت ارز استوار است. در این استراتژی، معاملهگران معمولاً جفتارزهایی را انتخاب میکنند که همبستگی قوی و مثبت یا منفی با یکدیگر دارند و معاملات را بر اساس حرکات همسوی این ارزها انجام میدهند.

بهعنوان نمونه، اگر دو جفت ارز نظیر EUR/USD و GBP/USD از همبستگی مثبت قوی برخوردار باشند، ممکن است معاملهگر تصمیم بگیرد که در صورت افزایش قیمت یکی از این جفتها، در جفت ارز دیگر به خرید بپردازد.

با این وجود، استفاده از این استراتژی به تحلیل دقیق روابط همبستگی، مدیریت صحیح ریسک و بهکارگیری ابزارهای تحلیلی نیاز دارد. همچنین، باید در نظر داشت که همبستگی بین جفتارزها ممکن است با گذر زمان دچار تغییر شود، لذا پایش مستمر این همبستگیها، یک امر حیاتی به شمار میرود.

در ادامه، چند نکته کلیدی درباره همبستگی بین جفتارزها در بازار فارکس را بررسی میکنیم:

در این مقاله سعی کردیم، به بررسی کامل همبستگی یا کورولیشن جفت ارزها بپردازیم. همبستگی بین جفتارزها در بازار فارکس به روابط و تعاملات آماری بین تغییرات قیمت دو ارز اشاره دارد.

این ضریب همبستگی، میزان تغییر مشترک در قیمتهای ارزها را نشان میدهد و این دادهها به معاملهگران امکان میدهد تا الگوها و روندهای بازار را دقیقتر تحلیل کنند و به بهینهسازی استراتژیهای معاملاتی خود بپردازند.

معاملهگران از این اطلاعات برای پیشبینی جهت حرکتهای بازار و تصمیمگیری در خصوص معاملات بهره میبرند. در پایان، شما را دعوت میکنیم تا نظرات خود را دربارهی همبستگی جفتارزها در فارکس، با ما به اشتراک بگذارید تا با تبادل تجربیات، در نهایت همگی بتوانیم معاملات بهینهتری را در بازار تجربه کنیم.

👈 درباره ارانته بیشتر بدانید!

شاید دوست داشته باشید بخوانید:

آموزش تحلیل تکنیکال قسمت نهم (index)

۱۴ اسفند ۱۴۰۲ ۱۰K بازدید

الگوی پرچم صعودی و نزولی در تحلیل تکنیکال

۱۱ دی ۱۴۰۳ ۴K بازدید

انواع روشهای مدیریت ریسک بروکرهای فارکس

۲۵ تیر ۱۴۰۴ ۳K بازدید

بهترین حساب بروکر اپوفایننس برای اسکالپ کدام است؟

۲۷ آذر ۱۴۰۴ ۱۶۱ بازدید

آنچه خـواهید خـواند:

دستــههای محبــوب

آخریـن بررسی شدههای بازار سرمایه

پربازدیدترین آموزشها

نحوه فعال کردن صدا در لایو ترید

۱۸ مهر ۱۴۰۲ ۱۱۶K بازدید

آموزش نصب و نحوه نمایش تایم کندل در متاتریدر

۳ بهمن ۱۴۰۲ ۹۰K بازدید

آموزش بک تست رایگان بدون نیاز به اکانت پریمیوم

۱۱ تیر ۱۴۰۴ ۵۵K بازدید

اکسپرت بک تست + آموزش فعال سازی و نحوه کار با آن

۹ تیر ۱۴۰۴ ۵۳K بازدید

آشنایی با منوی ابزارها در تریدینگ ویو

۲۹ بهمن ۱۴۰۲ ۴۸K بازدید

آموزش ریکاوری توکن بعد از غیرفعال شدن شبکه BEP2

۱۳ آذر ۱۴۰۳ ۴۸K بازدید

دانلود متاتریدر ۴ + آموزش نصب MT4

۳۰ آبان ۱۴۰۲ ۴۲K بازدید

عضو چراغ نیستید؟

ثبت نام