در جهان پیچیده و دارای فراز و نشیبهای بازارهای مالی، درک و بهکار بردن روشهای کارآمد میتواند تأثیر بزرگی در پیامدهای معاملاتی داشته باشد. نسبت ریسک به ریوارد، یکی از مفاهیم اساسی در مدیریت داراییها و تجارت است که هر معاملهگر حرفهای باید بهدرستی آن را بشناسد.

ریسک، به احتمال خطر زیان یا عدم دست یابی به بازدهی مورد انتظار اشاره دارد و ریوارد به میزان سود مورد نظر سرمایه گذاری اطلاق میشود. فهم دقیق این دو عنصر و تعادل بین آنها برای سرمایه گذاران از اهمیت بسزایی برخوردار است.

در این مقاله از آموزش فارکس رایگان در چراغ، میخواهیم به بررسی ریسک به ریوارد در بازارهای مالی بپردازیم.

نسبت ریسک به ریوارد (Risk/Reward Ratio) یا نسبت خطر به سود، یک معیار ریاضی است که توسط سرمایهگذاران برای تعیین نسبت بین خطر احتمالی یک معامله و سود پیشبینی شده آن بهکار میرود. این نسبت از طریق تقسیم میزان خطر قابل قبول بر سود احتمالی محاسبه میشود. در این محاسبه، مفهوم ریسک و ریوارد به شرح زیر است:

• ریسک: ریسک به احتمال بروز ضرر یا خسارت در سرمایهگذاری اشاره دارد و احتمالا شامل عواملی مانند نوسانات بازار باشد.

• پاداش: پاداش به بازده مورد نظر از سرمایهگذاری اشاره دارد و ممکن است بر اساس عواید حاصل از سرمایهگذاری، سود سهام، یا دیگر معیارهای مالی تعیین شود.

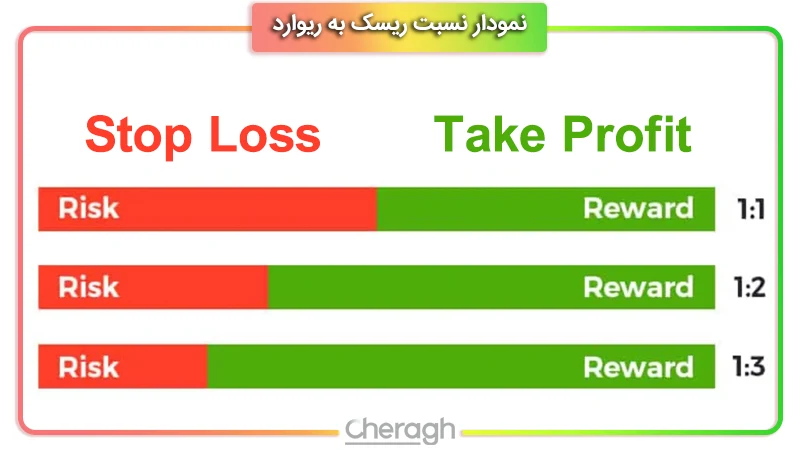

برای مثال، سرمایهگذاری با نسبت ریسک به ریوارد 1:7، این معنی را میدهد که سرمایهگذار میخواهد 1 دلار ریسک کند تا 7 دلار سود کسب نماید؛ در حالی که نسبت ریسک به ریوارد 1:3 نشاندهنده آن است که سرمایهگذار برای کسب 3 دلار سود، باید 1 دلار ریسک کند.

نسبت ریسک به ریوارد، نشان میدهد که برای دستیابی به موفقیت در بازارهای مالی، نیازی نیست که همهی معاملات با سود انجام شوند. حتی با تعداد محدودی معاملات سودآور نیز میتوان نتیجهی کلی مثبتی برای حساب معاملاتی ایجاد کرد.

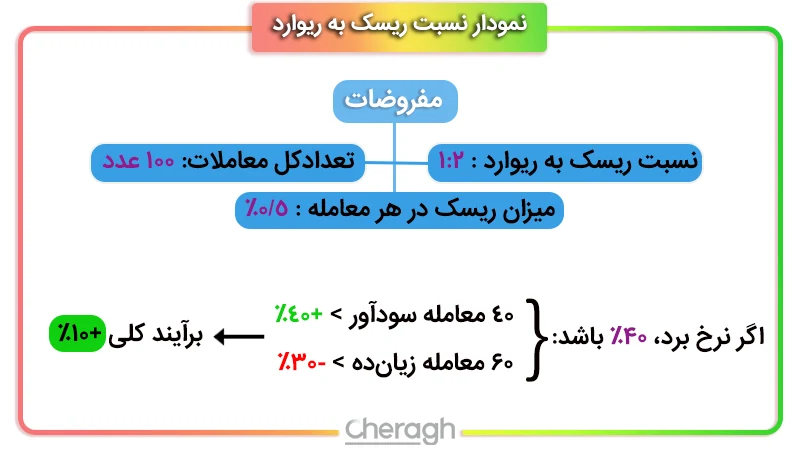

بهعنوان مثال، اگر نسبت ریسک به پاداش برای تمام معاملات ما ۱:۲ باشد، برای داشتن نتیجهی کلی مثبت، کافی است که تنها ۴۰ درصد از معاملاتمان سودآور باشند. فرض کنید با نسبت ریسک به پاداش ۱:۲، ۱۰۰ معامله انجام دادهایم، ۴۰ درصد از آنها سودآور بوده و ۶۰ درصد باقیمانده زیانده بودهاند.

اگر در هر معامله، ۰.۵ درصد از کل موجودی خود را به خطر انداخته باشیم، حساب معاملاتی ما با بیش از ۱۰ درصد سود همراه خواهد بود! این مثال نشان میدهد که نسبت ریسک به ریوارد چگونه میتواند به یک مزیت اساسی در معاملات تبدیل گردد و عدم توجه به این مفهوم میتواند به ضررهای بلندمدت منجر شود.

برای موفقیت در بازارهای مالی، اولین قدم ایجاد تعادل منطقی بین نرخ برد معاملات و نسبت ریسک به پاداش است و قدم دوم، اجرای دقیق استراتژی معاملاتی خواهد بود. اگر توانسته باشید بر احساسات خود غلبه کنید و اصول مدیریت ریسک را بهدقت رعایت نمایید، قطعاً به یک معاملهگر موفق تبدیل شده و به آزادی مالی دست خواهید یافت.

برای تعیین نرخ ریسک به ریوارد در هر معامله، میتوان از فرمولی مشخص استفاده کرد که مبتنی بر قیمت ورود، قیمت هدف برای سود و قیمت تعیین شده برای ضرر است. همچنین، امکان مشاهده این نرخ بر روی نمودارهای قیمتی با استفاده از ابزارهای خاصی وجود دارد.

برای ارزیابی سریع نرخ ریسک به ریوارد در معاملات، استفاده از ابزارهای موجود در سایتهای نموداری قیمت ارزها میسر است. به عنوان مثال، نمودارهای قیمتی که در صرافیها یا در سایتهایی مانند «تریدینگ ویو» (TradingView) به نمایش درآمدهاند، دارای ابزارهای مخصوصی برای نمایش این نرخ هستند.

با این وجود، دانستن نحوه محاسبهی این نرخ نیز میتواند مفید باشد. برای محاسبهی نرخ ریسک به ریوارد در یک معامله، نیازمند دانستن قیمت ورود هستیم. به طور مثال، در معاملهای روی طلا، اگر معامله در قیمت ۲۴۰۰ دلار آغاز شود، این قیمت به عنوان قیمت ورود محسوب خواهد شد.

ریسکی که در این محاسبات مورد بحث قرار میگیرد به بیشترین زیانی اشاره دارد که ما میتوانیم در یک معامله متحمل شویم. این مقدار با مشخص کردن حد ضرر تعیین میشود.

در مقابل، پاداشی یا ریواردی که در این فرآیند به آن اشاره میگردد، به میزان سودی اطلاق خواهد شد که در صورت دستیابی به آن، احساس رضایت کرده و تصمیم به بستن معامله میگیریم. فرمول محاسبه نسبت ریسک به ریوارد، به شکل زیر خواهد بود:

ریسک به ریوارد= (قیمت ورودی – قیمت حد ضرر) تقسیم بر (حد سود – قیمت ورودی)

برای مثال، تصور کنید که شما در حال انجام یک معاملهی ارز با قیمت ورودی ۱۱۰ دلار هستید. شما تعیین کردهاید که حد زیان شما ۱۰۰ دلار و حد سودتان ۱۳۰ دلار باشد. پس در این سناریو، شما آمادهی پذیرش ریسک ۱۰ دلاری برای کسب سود احتمالی ۲۰ دلاری هستید. رابطهی محاسبهی ریسک به پاداش به این ترتیب خواهد بود:

ریسک به ریوارد = (۱۱۰ – ۱۰۰) / (۱۳۰ – ۱۱۰)

در نتیجه، نسبت ریسک ریوارد در این مورد خاص ۱ به ۲ است. همچنین، باید به خاطر داشته باشیم که این ارقام فقط بهعنوان نمونه ارائه شدهاند.

نسبت ریسک به پاداش مطلوب باید بر اساس بررسیهای دقیق بازار، تحلیلهای قیمتی و حجم سرمایهگذاری شما تعیین گردد. این نسبت شخصی بوده و متناسب با شرایط و نیازهای مختلف هر فرد تغییر میکند.

بهرهگیری از نسبت ریسک به ریوارد همواره با فواید و محدودیتهایی همراه است که البته احتمال دارد بسته به نوع معاملاتی که انجام میدهید، متفاوت باشد. در این قسمت، به بررسی فواید و محدودیتهای استفاده از این نسبت میپردازیم تا بتوانید با توجه به شرایط معاملاتی خود، ارزیابی دقیقتری داشته باشید.

در ادامه، به مزایای ریسک به ریوارد اشاره میکنیم:

استفاده از نسبت ریسک به پاداش به معاملهگران کمک میکند تا میزان سرمایهای که در هر معامله به خطر میاندازند را بهطور مؤثرتری مدیریت کنند. این امر منجر به بهبود کلی استراتژی سرمایهگذاری و جلوگیری از زیانهای سنگین میشود.

با تعیین نسبت ریسک به پاداش، معاملهگران میتوانند حد زیان و سود مورد نظر خود را بر اساس پیشبینیهای محاسبهشده تنظیم کنند که این امر به بهینهسازی نتایج معاملات کمک شایانی میکند.

با استفاده از این نسبت، معاملهگران میتوانند تصمیمگیریهای خود را بر اساس اصول منطقی و محاسباتی روشنتری انجام دهند که این میتواند به کاهش احساساتی بودن تصمیمات و افزایش احتمال موفقیت در معاملات کمک کند.

این مزایا نشان میدهد که چرا بسیاری از معاملهگران تمایل دارند از نسبت ریسک به ریوارد در استراتژیهای معاملاتی خود استفاده کنند. با این حال، توجه به چگونگی تطبیق این ابزار با شرایط و نیازهای خاص هر معاملهگر اهمیت زیادی دارد.

هر استراتژی معاملاتی، علیرغم فوایدی که ارائه میدهد، ممکن است نقاط ضعفی نیز داشته باشد. در ادامه، به محدودیتهای استفاده از نسبت ریسک به ریوارد اشاره میکنیم:

هرچند نسبت ریسک به ریوارد اطلاعات مفیدی را در اختیار ما قرار میدهد، اما بهخودیخود برای آغاز یک معامله و سرمایهگذاری کافی نخواهد بود. بنابراین، یک سرمایهگذار باید فاکتورهای دیگری را در نظر بگیرد تا تصمیمگیری بهتری داشته باشد.

نسبت ریسک به ریوارد همواره دقیق نیست. از این رو، یک سرمایهگذار حرفهای نمیتواند صرفاً بر اساس این نسبت برای تعیین حد ضرر و حد سود خود اکتفا کند.

معاملهگران معمولاً با استفاده از روشهای دقیق تحلیل نمودار قیمت، حد سود و حد ضرر خود را تعیین میکنند. با این حال، استفاده از نسبت ریسک به ریوارد به درک بهتر مدیریت ریسک در زمان تعیین حدود ضرر و سود کمک خواهد کرد.

جدولی که ارتباط بین نسبت ریسک به پاداش و نرخ برد در یک سیستم معاملاتی را نشان میدهد، بررسی شده است. با استفاده از نسبت ریسک به ریوارد ۱ به ۳، یک معاملهگر میتواند در سه معامله از هر چهار معامله ضرر کند و با کسب سود در یک معامله، روز معاملاتی خود را بدون سود و زیان به پایان برساند.

این بدان معناست که با نسبت ریسک به پاداش ۱ به ۳، حداقل نرخ برد لازم برای دستیابی به تعادل در حساب معاملاتی، ۲۵٪ خواهد بود. نرخ برد ۲۵ درصدی با تقسیم یک معامله برنده بر چهار معامله حاصل میشود.

طبیعتاً، هرچه نسبت ریسک به ریوارد بالاتر باشد، نرخ برد مورد نیاز برای رسیدن به تعادل در حساب یا موجودی اولیه کمتر خواهد بود. در جدول ریسک به ریوارد زیر، نرخ برد مورد نیاز برای ابعاد مختلف نسبت ریسک به پاداش آورده شده است.

| حداقل نسبت ریسک به ریوارد | میزان وین ریت |

| 50٪ | 1:1 |

| 33٪ | 1:2 |

| 25٪ | 1:3 |

| 20٪ | 1:4 |

| 17٪ | 1:5 |

برای تریدرهای حرفهای، تعیین نسبت ریسک به ریوارد، همواره متغیر است و باید از یک داد و ستد به دیگری تغییر یابد. برخی از تریدرها تلاش میکنند که با اعمال قواعد ثابتی، فرآیند معاملات را برای خود سادهتر سازند.

اما یک تریدر حرفهای، مقادیر حد سود و حد زیان خود را بر پایه اطلاعات به دست آمده از نمودارهای قیمتی تعیین میکند. نسبت ریسک به پاداش در هر معامله میتواند متفاوت باشد و نباید همواره ثابت فرض شود.

استفاده از یک نسبت ثابت در تمام معاملات میتواند به مشکلاتی منجر گردد. کسانی که در تحلیل بازار و نمودارهای قیمتی مهارت دارند، میدانند که نمودارها مناطق مختلفی دارند که بر اساس عرضه و تقاضا شکل میگیرند.

تریدرها باید به این مناطق اهمیت زیادی دهند و نسبت ریسک به پاداش خود را بر این اساس تنظیم کنند. کسانی که با تحلیل تکنیکال آشنایی ندارند، ممکن است حد سود یا زیان را در نقاط نامناسبی قرار دهند که این امر میتواند به شکست در معامله منجر شود.

بنابراین، برای تعیین نسبت ریسک به پاداش مناسب، باید مهارتهای درست تحلیل نمودار قیمت را فرا بگیرید. اینگونه خواهید توانست با تحلیل صحیح نمودار، در هر معامله نسبت ریسک به پاداش مطلوب را تعیین کنید.

مدیریت سرمایه و نسبت ریسک به ریوارد، با یکدیگر در رابطهی تنگاتنگی قرار دارند. در مدیریت سرمایه، هدف اصلی تقویت بازده سرمایهگذاریها و همزمان، کمینهسازی ریسکها است؛ نسبت ریسک به پاداش نیز به ما نشان میدهد که چه میزان بازدهی از سرمایهگذاری، در برابر ریسک پذیرفته شده، انتظار میرود.

در حقیقت، هر دوی این عوامل به منظور کاهش ریسک معاملات و افزایش احتمال موفقیت در معاملات به کار میروند. برای رسیدن به این اهداف، مدیریت سرمایه به شیوهی زیر عمل میکند:

با پخش سرمایه در میان داراییهای متفاوت، ریسک سیستماتیک (ریسک مربوط به کل بازار) کاهش مییابد. با توزیع متعادل سرمایه بین داراییهای دارای بازدهیهای مختلف، خطر ضرر در کل پرتفوی سرمایهگذاریها کمتر میشود.

این بخش شامل استفاده از ابزارها و تکنیکهای مختلف مدیریت خطر مانند تنظیم اندازه پوزیشن، تعیین حدسود و حدزیان و غیره میشود. این روشها به سرمایهگذاران کمک میکنند تا خطرات را کاهش دهند و معاملات بهینهتری انجام دهند.

در فرآیند مدیریت سرمایه، با آنالیز و بررسی دقیق موانع و تهدیدهای موجود در مسیر سرمایهگذاری، تلاش میشود تا خطرات موجود بهبود یابند و برخی از این خطرات تحت کنترل درآیند.

این فرآیند شامل آنالیزهای فنی و بنیادی، بررسی شرایط موجود در بازار و بهکارگیری رویکردهای مختلف در آنالیز خطر هستند.

در مجموع، مدیریت سرمایه با استراتژیهای متنوع سرمایهگذاری، تحلیل دقیق و استفاده از روشهای مدیریت خطر، به دنبال بهینهسازی نسبت خطر به پاداش است و همچنین در راستای دستیابی به اهداف بازدهی سرمایهگذاری با حداقل خطر ممکن تلاش میکند.

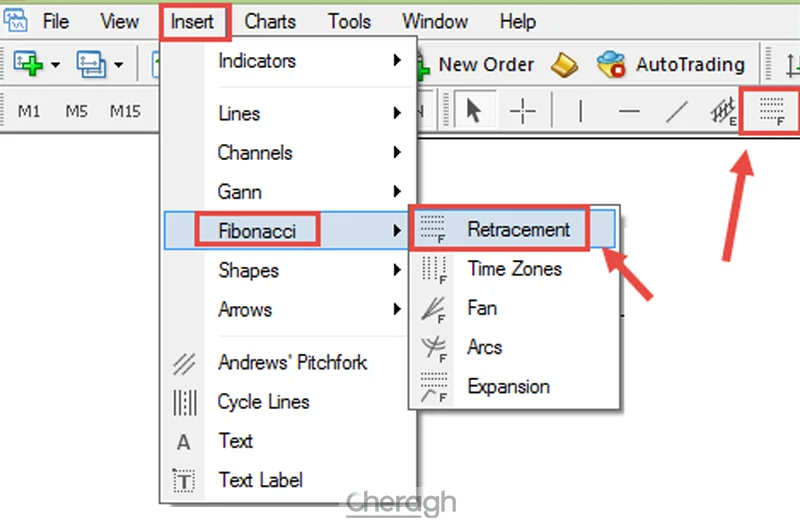

متاتریدر، فاقد ابزاری مستقیم برای ارائه نسبت ریسک به بازده است. با این حال، با ایجاد تغییراتی کوچک در ابزارهای موجود در متاتریدر، میتوان این کمبود را جبران کرد.

در این راستا، ما از ابزار فیبوناچی اصلاحی (Fibonacci Retracement) بهره میبریم و با دستکاری سطوح آن، به دنبال نمایش نسبت ریسک به بازده بر روی نمودار هستیم. در ابتدا، باید فیبوناچی اصلاحی را از منوی ابزارهای متاتریدر انتخاب نمایید:

پس از انتخاب ابزار فیبوناچی اصلاحی، آن را بر روی نمودار قرار دهید. نگرانی در مورد نحوه قرار دادن آن نداشته باشید، زیرا توضیحات تکمیلی در ادامه ارائه خواهد شد.

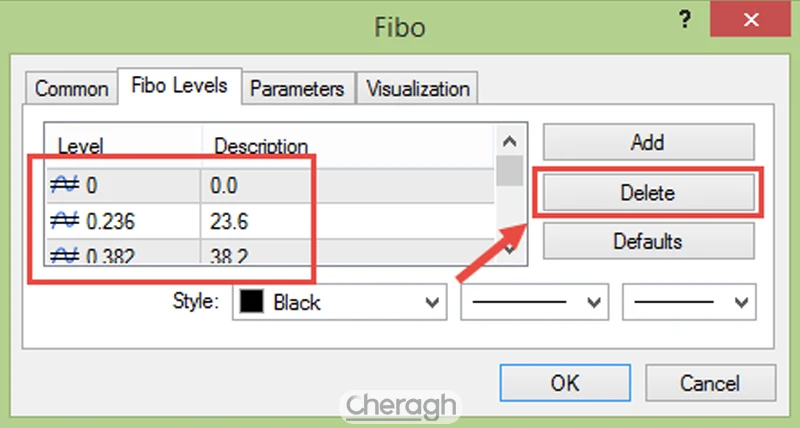

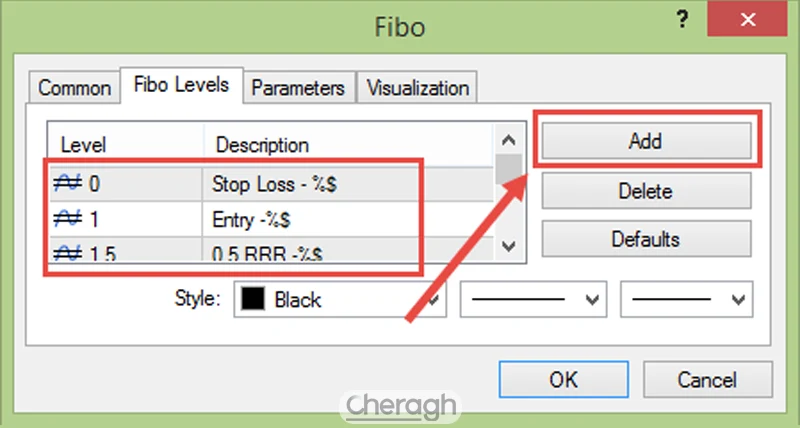

بعد از طراحی فیبوناچی بر روی نمودار، برای دسترسی به تنظیمات آن، دوبار بر روی فیبوناچی کلیک کنید تا وارد حالت انتخاب یا Selected شود. سپس با کلیک راست بر روی آن، گزینهی «Fibo Properties…» را انتخاب کنید. در پنجرهای که باز میشود، به تب «Fibo Levels» بروید.

بر اساس تصویر ارائهشده در بالا، ابتدا همهی سطوح پیشفرض تعریفشده در ابزار را حذف کنید. هدف ما این است که سطوح جدیدی را وارد کنیم که به جای نمایش سطوح فیبوناچی معمول، سطوح مربوط به نسبت ریسک به بازده (RRR)، حد ضرر (Stop Loss) و نقطهی ورود (Entry) را نشان دهند.

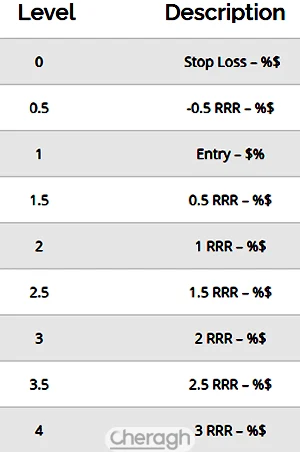

برای افزودن این سطوح جدید، باید مطابق با دستورالعملها و تصویر زیر پیش بروید. سطوح جدید نیز در تصویر زیر نمایش داده شدهاند و باید دقیقاً در بخش سطوح فیبوناچی افزوده شوند.

سطح صفر به عنوان نشانگر محل تنظیم حد ضرر در نظر گرفته میشود؛ یعنی هنگام استفاده از فیبوناچی اصلاحی باید نقطه صفر را دقیقاً بر روی حد ضرر تنظیم شده در معامله قرار دهید.

سطح یک نیز به عنوان نقطه ورود به معامله تعیین میشود و باید با نقطه Entry معامله تطابق داشته باشد. پس از مطابقت دادن سطوح صفر و یک با محلهای حد ضرر و نقطه ورود، شما قادر خواهید بود تا نسبتهای ریسک به ریوارد را بر روی نمودار مشاهده کنید.

برای بهبود کارایی نسبت ریسک به ریوارد، اهمیت دارد که چند نکته را در مورد تمایل به ریسکپذیری خود در نظر داشته باشید:

با دانستن این نکات میتوانید، خیلی بهتر از نسبت ریسک به ریوارد استفاده کنید و ضررهای خود را به سود تبدیل نمایید.

برای کسب موفقیت در تجارت بازارهای مالی، ضروری است که نسبت ریسک به ریوارد مناسبی داشته باشیم، اما این به تنهایی کافی نیست! اگر تجارتهای خود را بدون توجه به ابزارهای دیگر تحلیل تکنیکال مانند مقاومت، حمایت، خطوط روند و غیره انجام دهید، احتمالاً نرخ پیروزی شما بسیار پایین خواهد بود.

به خاطر داشته باشید که نسبت ریسک به ریوارد مناسب در یک تجارت موفق، تنها تضمین میکند که سود شما نسبت به زیان بیشتر باشد ولی به تعداد تجارتهایی که با سود به پایان میرسانید، توجهی نمیکند.

در واقع، شاخصی که این موضوع را بیان میکند، نرخ پیروزی خواهد بود و اگر نرخ پیروزی شما ۲۰ درصد باشد، به این معناست که تنها در ۲ تجارت از هر ۱۰ تجارت اخیر، سود کسب کردهاید. حال تصور کنید این ۱۰ معاملهای که به دلیل انجام شدن در قیمتهای نامناسب، نرخ پیروزی ۲۰ درصدی را به دنبال داشتهاند، همه دارای نسبت ریسک به پاداش ۲ بودهاند.

یعنی برای مثال، در هر معامله ۲ دلار سود در مقابل ۱ دلار زیان قرار داشته است که با توجه به نرخ پیروزی ۲۰ درصد، تنها ۲ معامله با سود ۲ دلاری بسته شدهاند که در مجموع ۴ دلار سود را رقم زده خواهد زد.

از سوی دیگر، ۸ معامله با زیان ۱ دلاری بسته شدهاند که در مجموع ۸ دلار زیان به همراه خواهد داشت. پس مشاهده میکنید که با وجود داشتن نسبت ریسک به پاداش ۲ در معاملات، در نهایت پس از انجام ۱۰ معامله، فقط ۴ دلار سود در مقابل ۸ دلار زیان حاصل شده است.

در این مقاله سعی کردیم، به سوال ریسک به ریوارد چیست پاسخ دهیم و به بررسی کلی ریسک به ریوارد در بازارهای مالی بپردازیم. شاخص نسبت ریسک به ریوارد، بهعنوان یک ابزار کلیدی در مدیریت داراییها، امکان مقایسهی بازده انتظاری با ریسکهای همراه را به سرمایهگذاران میدهد تا بهواسطهی این تحلیل، تصمیمگیری دقیقتری در مورد سرمایهگذاریهای خود داشته باشند.

استفادهی بهینه از این شاخص میتواند، به سرمایهگذاران کمک کند تا استراتژیهای مؤثری برای حفاظت از داراییهای خود طراحی کرده و به بازدهی مطلوب برسند. در پایان، شما را دعوت میکنیم تا نظرات خود را دربارهی بهترین ریسک به ریوارد در فارکس، با ما به اشتراک بگذارید تا با تبادل تجربیات، در نهایت همگی بتوانیم معاملات بهینهتری را در بازار تجربه کنیم.

👈 درباره اینگات بروکرز بیشتر بدانید!

شاید دوست داشته باشید بخوانید:

چگونه واگراییها را معامله کنیم؟

۲۱ اسفند ۱۴۰۳ ۹۱۶ بازدید

آموزش الگوهای هارمونیک AB=CD در تحلیل تکنیکال

۸ اردیبهشت ۱۴۰۴ ۱K بازدید

بررسی کامل امواج الیوت در فارکس

۱۸ فروردین ۱۴۰۴ ۷K بازدید

۲۲ مهر ۱۴۰۳ ۴K بازدید

آنچه خـواهید خـواند:

دستــههای محبــوب

آخریـن بررسی شدههای بازار سرمایه

دیدگاه های شما | 2 دیدگاه

Ali

1 سال پیش

ممنونم بابت توضیحاتتون، من اکثرا ریسک به ریوارد ۳ میگیرم و واقعا به معاملاتم و مدیریت سرمایم خیلی کمکم میکنه این قضیه

maryam

1 سال پیش

مرسی از توضیحات کامل

پربازدیدترین آموزشها

نحوه فعال کردن صدا در لایو ترید

۱۸ مهر ۱۴۰۲ ۱۱۶K بازدید

آموزش نصب و نحوه نمایش تایم کندل در متاتریدر

۳ بهمن ۱۴۰۲ ۹۰K بازدید

آموزش بک تست رایگان بدون نیاز به اکانت پریمیوم

۱۱ تیر ۱۴۰۴ ۵۵K بازدید

اکسپرت بک تست + آموزش فعال سازی و نحوه کار با آن

۹ تیر ۱۴۰۴ ۵۳K بازدید

آشنایی با منوی ابزارها در تریدینگ ویو

۲۹ بهمن ۱۴۰۲ ۴۸K بازدید

آموزش ریکاوری توکن بعد از غیرفعال شدن شبکه BEP2

۱۳ آذر ۱۴۰۳ ۴۸K بازدید

دانلود متاتریدر ۴ + آموزش نصب MT4

۳۰ آبان ۱۴۰۲ ۴۲K بازدید

عضو چراغ نیستید؟

ثبت نام