ترید (Trade) یا معاملهگری، به معنای خرید و فروش داراییهای مالی همچون سهام، اوراق قرضه، ارزها و کالاها، به عنوان یکی از قدیمیترین فعالیتهای اقتصادی بشر به شمار میرود که قدمتی هزاران ساله دارد.

از بازارهای سنتی که در قرون گذشته در شهرهای بزرگ جهان شکل گرفته بودند تا بازارهای مالی مدرن، معاملهگری همواره به عنوان ابزاری برای تبادل ثروت و سرمایه محسوب میشده است.

با این حال، ظهور کامپیوتر و اینترنت انقلابی در این حوزه ایجاد کرد. در این مقاله از چراغ به بررسی تاریخچه شکلگیری ترید و چگونگی تحول از دوران قبل از کامپیوتر تا ایجاد اولین برنامههای ترید رایانهای و پیشرفتهای امروزی میپردازیم.

ترید (معاملهگری) از نیاز ابتدایی انسانها به تبادل کالا و خدمات شکل گرفت. در دوران باستان، افراد برای تأمین نیازهای روزمره خود کالاها را با یکدیگر مبادله میکردند که به آن «مبادله پایاپای» میگفتند. با گذشت زمان، استفاده از کالاهای واسطه مانند فلزات گرانبها بهعنوان واحد ارزش رواج یافت و این شیوه مبادله را تسهیل کرد.

به مرور، بازارهای محلی ایجاد شدند و سیستمهای پیچیدهتری برای خرید و فروش شکل گرفت. این روند در نهایت به پیدایش بازارهای مالی و ترید مدرن منجر شد، جایی که داراییهای مختلف مانند سهام، ارز، و کالاها به طور سازمانیافته معامله میشوند.

اکنون که به تاریخچه شکلگیری ترید اشاره کردیم، نگاهی خواهیم داشت به دوران مهم قبل و بعد از ظهور کامپیوترها و تغییرات چشمگیری که در این حوزه رخ داد.

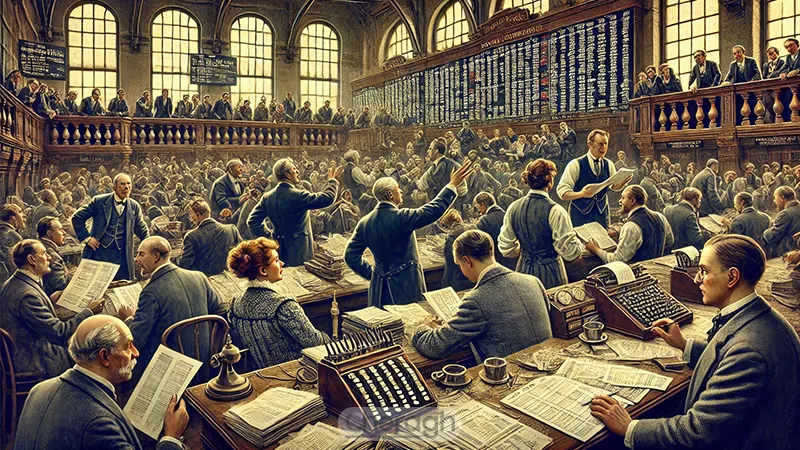

معامله یا ترید در اصل به تبادل کالاها یا خدمات بین افراد یا گروهها میگویند که در در گذشته به صورت کاملاً سنتی و با استفاده از ابزارهای محدود و مکانیکی انجام میشد. بازارهای فیزیکی همچون بازارهای بورس نیویورک و لندن جایی بودند که خریداران و فروشندگان در آن جمع میشدند و معاملات را انجام میدادند.

روشهای معاملاتی آن دوران شامل "فریادزنی" یا "Open Outcry" بود که معاملهگران با صدا زدن قیمتها و پیشنهادات خود، خرید و فروشها را انجام میدادند. هر معامله باید به صورت حضوری تأیید میشد و کارگزاران نقشی حیاتی در انتقال سفارشها ایفا میکردند.

یکی از چالشهای اساسی ترید قبل از ظهور کامپیوترها، عدم دسترسی سریع به اطلاعات بازار بود. قیمتها و دادهها به صورت کند و از طریق تلگراف، تلفن یا حتی نامه به دست معاملهگران میرسید.

برای مثال، در بورس نیویورک، بسیاری از سفارشات از طریق تلگراف یا نامه به دلالها ارسال میشد که ممکن بود تا دریافت و اجرای آن ساعتها یا حتی روزها به طول بیانجامد. این تأخیر در دریافت دادهها، اغلب باعث میشد معاملهگران نتوانند به سرعت به تغییرات بازار واکنش نشان دهند و فرصتهای معاملاتی را از دست بدهند.

در این دوران، معاملهگران معمولاً از خدمات کارگزاران (Brokers) بهره میبردند تا بتوانند سفارشات خود را در تالارهای بورس اجرا کنند.

کارگزاران به عنوان واسطه بین خریداران و فروشندگان عمل میکردند و با دریافت کمیسیون، معاملات را به نمایندگی از مشتریان انجام میدادند. این روشهای دستی و وابستگی به واسطهها باعث افزایش هزینهها و کندی در انجام معاملات میشد.

در دهه ۱۹۶۰ و ۱۹۷۰، ورود کامپیوترها به عرصه مالی، آغازگر تحولاتی اساسی در بازارهای مالی بود. اولین بورسها که از تکنولوژی الکترونیکی استفاده کردند، بورسهای بزرگ جهانی همچون NASDAQ و NYSE بودند.

این بورسها سیستمهای معاملاتی الکترونیکی راهاندازی کردند که باعث شد سفارشات به جای ارسال دستی، از طریق رایانهها ثبت و پردازش شوند. برای مثال، NASDAQ در سال ۱۹۷۱ به عنوان اولین بازار سهام الکترونیکی جهان راهاندازی شد.

یکی از اولین ابزارهای معاملاتی که با ظهور کامپیوترها معرفی شد، نرمافزارهای تحلیل تکنیکال بودند. این نرمافزارها به تریدرها این امکان را دادند که به جای تحلیل دستی نمودارهای قیمت، از قدرت کامپیوترها برای تحلیل خودکار و دقیقتر بازار استفاده کنند.

در اوایل دهه ۱۹۸۰، نرمافزارهایی مانند MetaStock و TradeStation به بازار معرفی شدند که توانایی ایجاد نمودارهای قیمت، اعمال اندیکاتورهای تکنیکال و ارائه سیگنالهای معاملاتی را داشتند. این ابزارها به تریدرها این امکان را میدادند که تصمیمات بهتری بگیرند و فرآیند تحلیل و ترید را بهینهتر کنند.

با ظهور اینترنت در دهه ۱۹۹۰، ترید وارد مرحله جدیدی شد. اینترنت امکان دسترسی همگانی به بازارهای مالی را فراهم کرد و افراد عادی نیز توانستند با داشتن یک کامپیوتر و اتصال به اینترنت، به راحتی در بازارهای مالی ترید کنند.

بروکرهای آنلاین مانند E*Trade و TD Ameritrade در این دوران راهاندازی شدند و خدمات جدیدی ارائه کردند که شامل خرید و فروش سهام به صورت آنلاین و بدون نیاز به واسطههای سنتی بود.

این بروکرها با کاهش هزینههای معاملاتی و ارائه پلتفرمهای معاملاتی آنلاین، ترید را به یک فرآیند سریعتر و ارزانتر تبدیل کردند. افراد میتوانستند به راحتی حساب باز کنند، از نمودارهای آنلاین بهره ببرند و با یک کلیک معاملات خود را انجام دهند.

اینترنت نه تنها باعث تسهیل ترید شد، بلکه باعث افزایش سرعت و دقت در اجرای معاملات نیز گردید. دادههای بازار به صورت لحظهای به معاملهگران ارائه میشد و افراد میتوانستند به سرعت به تغییرات قیمت واکنش نشان دهند.

علاوهبر این، ابزارهای تحلیل تکنیکال و فاندامنتال نیز بهطور گستردهای در دسترس قرار گرفتند و به معاملهگران کمک کردند که تحلیلهای دقیقتری انجام دهند.

یکی از پیشرفتهای مهم در حوزه ترید الکترونیکی، ظهور الگوریتمهای معاملاتی بود. در اواخر دهه ۱۹۹۰، با افزایش قدرت پردازش کامپیوترها، استفاده از الگوریتمها برای انجام معاملات بهصورت خودکار رایج شد.

این سیستمها به تریدرها اجازه میدادند که بر اساس مجموعهای از قوانین از پیش تعیینشده، معاملات خود را بهصورت خودکار انجام دهند. الگوریتمها میتوانند بازارها را به صورت لحظهای تحلیل کنند و بر اساس شرایط بازار، سفارشات خرید یا فروش را اجرا نمایند.

ترید با فرکانس بالا یکی دیگر از نوآوریهای تکنولوژیکی بود که در این دوران به وجود آمد. در این روش، کامپیوترها میتوانند در کمتر از میلیثانیه تعداد زیادی معامله انجام دهند.

این نوع ترید برای استفاده از فرصتهای کوچک قیمتی در بازارهای مالی طراحی شده و به دلیل سرعت بسیار بالا، تنها برای مؤسسات مالی بزرگ و صندوقهای سرمایهگذاری کلان کاربرد دارد. ترید با فرکانس بالا امروزه بخش بزرگی از حجم معاملات در بازارهای مالی جهانی را به خود اختصاص داده است.

با پیشرفتهای تکنولوژیکی و افزایش دسترسی عمومی به اینترنت، بازارهای مالی نیز تغییرات بزرگی را تجربه کردند. در این دوره، پلتفرمهای دیجیتالی که ابزارهای تحلیل تکنیکال و فاندامنتال را ارائه میدادند، به سرعت محبوب شدند. همچنین، ابزارهای تحلیلی مدرن مانند اندیکاتورها، الگوهای نموداری و تحلیل پرایس اکشن، به معاملهگران کمک کرد تا تحلیلهای دقیقی از بازار ارائه دهند.

چارتهای دیجیتال به شکلی که امروز میشناسیم، در اوایل دهه ۱۹۹۰ آغاز به کار کردند. یکی از اولین سیستمهای کامپیوتری که این امکان را فراهم کرد، Reuters 3000 Xtra بود که در سال ۱۹۹۶ عرضه شد و به تریدرها این امکان را میداد که دادههای بازار را در لحظه مشاهده کنند و به تحلیل چارتها بپردازند.

بلومبرگ نیز از اوایل دهه ۹۰ شروع به ارائه نمودارها و دادههای مالی آنلاین برای تریدرها و مؤسسات مالی کرد. این پلتفرمها به مرور زمان بهبود یافتند و قابلیتهایی مانند نمایش همزمان چارتهای چندین دارایی، استفاده از اندیکاتورهای تکنیکال، و شخصیسازی چارتها را به کاربران ارائه دادند.

MetaTrader 4 هم در سال ۲۰۰۵ منتشر شد. این پلتفرم به دلیل سادگی رابط کاربری، سرعت بالا در اجرای معاملات و ارائه ابزارهای تحلیل پیشرفته، به یکی از محبوبترین پلتفرمهای ترید در دنیا تبدیل شد.

در سال ۲۰۱۰، MetaTrader 5 با بهروزرسانیهای پیشرفتهتر به میدان آمد که امکان معاملات در بازارهای چندگانه (فارکس، کالاها، سهام و ...) را داشت و این تحول، تنوع بیشتری به بازارهای مالی مدرن اضافه کرد.

پلتفرمهای پیشرفته امروز، علاوه بر ابزارهای تحلیلی قوی، امکان دسترسی به دادههای لحظهای و اخبار مالی را نیز فراهم میکنند.

این امکانات باعث شده است که معاملهگران بتوانند با دقت بیشتری به نوسانات بازار پاسخ دهند و از فرصتهای معاملاتی بهموقع استفاده کنند. دسترسی سریع به اطلاعات و پردازش آنی دادهها از ویژگیهای کلیدی پلتفرمهای مدرن محسوب میشود.

با پیشرفت تکنولوژی و افزایش دسترسی به تلفنهای همراه هوشمند، ترید از حالت محدود به رایانهها به دنیای موبایل هم راه پیدا کرد. اپلیکیشنهای معاملاتی مانند MetaTrader 4 و eToro امکان انجام معاملات در هر زمان و مکان را فراهم کردهاند.

این اپلیکیشنها به کاربران اجازه میدهند که به حسابهای معاملاتی خود دسترسی داشته باشند، سفارشات خرید و فروش ثبت کنند، تحلیلهای تکنیکال انجام دهند و حتی به تریدرهای دیگر متصل شوند. این اپلیکیشنها باعث شدند که ترید به صورت کاملاً انعطافپذیر و بدون محدودیت مکانی انجام گردد.

هوش مصنوعی در سالهای اخیر نقش بسزایی در تحلیل دادههای بازار ایفا کرده است. با استفاده از الگوریتمهای پیچیده، AI میتواند حجم عظیمی از دادهها را در کسری از ثانیه تحلیل کند و الگوهای پنهانی را که احتمالا برای تریدرهای انسانی غیرقابل مشاهده باشند را بیابد.

این فناوری به تریدرها کمک خواهد کرد تا تصمیمات بهتری بگیرند و ریسکهای معاملاتی خود را به حداقل برسانند.

رباتهای ترید خودکار که بر اساس الگوریتمهای هوش مصنوعی و یادگیری ماشین طراحی شدهاند، به معاملهگران اجازه میدهند که معاملات خود را به صورت خودکار انجام دهند.

این رباتها میتوانند بدون دخالت انسان، با استفاده از دادههای لحظهای و الگوهای گذشته، معاملات سودآوری انجام دهند. این تکنولوژی به سرعت در حال گسترش است و بسیاری از تریدرها از این ابزارها برای افزایش دقت و کاهش ریسکهای معاملاتی استفاده میکنند.

در این مقاله سعی کردیم، به بررسی تاریخچه شکلگیری ترید و چگونگی تحول از دوران قبل از کامپیوتر تا ایجاد اولین برنامههای ترید رایانهای و پیشرفتهای امروزی بپردازیم. ترید از روزهای ابتدایی خود تا به امروز، با تحولاتی بزرگ مواجه شده است.

در حالی که در گذشته معاملهگران برای انجام معاملات خود نیاز به حضور فیزیکی در بازارهای مالی داشتند، امروزه به کمک تکنولوژیهایی مانند کامپیوترها، اینترنت، پلتفرمهای آنلاین، هوش مصنوعی و اپلیکیشنهای موبایل، هر فردی از هر کجای جهان میتواند در لحظه وارد بازارهای مالی شده و داراییهای مختلفی را معامله کند.

سرعت بالا، دسترسی آسان به اطلاعات و ابزارهای تحلیل پیشرفته، ترید را به یکی از پرسرعتترین و پویاترین فعالیتهای اقتصادی تبدیل کرده است. تکنولوژیهای نوظهور مانند هوش مصنوعی و یادگیری ماشین آینده ترید را نیز به شدت تحت تأثیر قرار خواهند داد و فرصتهای جدیدی برای معاملهگران فراهم خواهند کرد.

این تحول نشان میدهد که با گذر زمان، ترید همچنان به نوآوریها و فناوریهای جدید وابسته خواهد بود و تغییرات بزرگی در این حوزه پیش رو است. در پایان، شما را دعوت میکنیم تا نظرات خود را دربارهی تاریخچه ترید قبل و بعد از ظهور کامپیوترها، با ما به اشتراک بگذارید تا با تبادل تجربیات، در نهایت همگی بتوانیم معاملات بهینهتری را در بازار تجربه کنیم.

👈 نحوه ثبت نام LiteForex

آخرین اخبار فارکس :

دلار در آستانه سخنرانی ترامپ؛ تمرکز بازار بر تقاضای داراییهای امن

۵ اسفند ۱۴۰۴ ۲۷ بازدید

دلار زیر فشار تعرفهها و تنش ایران

۴ اسفند ۱۴۰۴ ۲۸ بازدید

هشدار تکنیکال برای انویدیا؛ نبرد برای بازپسگیری کانال صعودی

۲۹ بهمن ۱۴۰۴ ۳۲ بازدید

طلا در آستانه صورتجلسه فدرال رزرو؛ بازار چشمانتظار سیگنال جدید نرخ بهره

۲۹ بهمن ۱۴۰۴ ۴۴ بازدید

آخرین اخبار بازارهای مالی :

هشدار پاییزی تولید؛ آیا موج جدید تورم در راه است؟

۵ اسفند ۱۴۰۴ ۱۷ بازدید

دلار در آستانه سخنرانی ترامپ؛ تمرکز بازار بر تقاضای داراییهای امن

۵ اسفند ۱۴۰۴ ۲۷ بازدید

احتمال شورتاسکوئیز بیتکوین؛ هدف بعدی ۷۰ هزار دلار؟

۵ اسفند ۱۴۰۴ ۲۲ بازدید

۴ اسفند ۱۴۰۴ ۴۵ بازدید

آنچه خـواهید خـواند:

آخریـن بررسی شدههای بازار سرمایه

دیدگاه های شما | 1 دیدگاه

احمد محمدی

1 سال پیش

مقاله جالبی بود، ممنونم بابت این اطلاعات مفید

عضو چراغ نیستید؟

ثبت نام