تحلیل تکنیکال، یکی از ابزارهای اصلی تحلیل بازارهای مالی است که معاملهگران به کمک آن میتوانند با استفاده از دادههای قیمت و حجم معاملات، پیشبینیهایی درباره حرکت آینده قیمتها انجام دهند. در میان انواع مختلف روشهای تحلیل تکنیکال، یکی از محبوبترین و مفیدترین ابزارها، الگوهای تک کندلی شمعی هستند.

الگوهای تک کندلی، برای بسیاری از تحلیلگران در تمام سطوح تجربه مفید و کاربردی خواهند بود؛ این الگوها میتوانند در بسیاری از مواقع، نشانهای از تغییرات جهت بازار یا ادامه روند موجود باشند. در این مقاله از آموزش رایگان فارکس چراغ، به بررسی دقیق الگوهای شمعی تک کندلی میپردازیم و نقش آنها را در تحلیل تکنیکال توضیح میدهیم.

الگوهای شمعی تک کندلی، به الگوهایی میگویند که از یک کندل (شمع) واحد تشکیل میشوند و بهطور معمول در موقعیتهای خاصی در نمودار قیمت ظاهر خواهند شد.

این الگوها معمولاً بر روی تغییرات کوتاهمدت و یا بازگشتهای قوی به روند غالب اشاره دارند. مهمترین ویژگی این الگوها این است که بهراحتی قابل شناسایی هستند و اطلاعات زیادی در خصوص رفتار و روند آینده بازار میدهند.

الگوهای شمعی تک کندلی به سه دسته کلی الگوهای صعودی، الگوهای نزولی و الگوهای دوطرفه تقسیم میشوند؛ در ادامه به توضیح و معرفی این الگوها میپردازیم:

الگوهای شمعی صعودی در بازارهایی که در حال نزول هستند، ظاهر میشوند و نشاندهنده تغییر جهت و شروع یک روند صعودی خواهند بود. این الگوها زمانی شکل میگیرند که خریداران قدرت بیشتری نسبت به فروشندگان پیدا کردهاند و تمایل دارند قیمت را بالا ببرند.

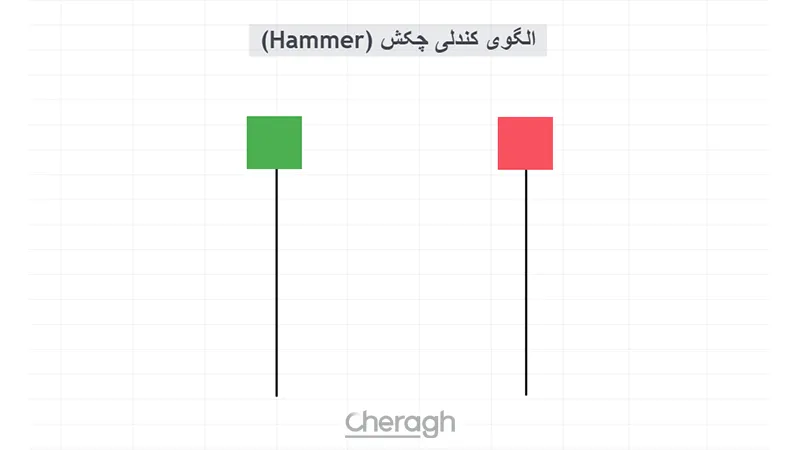

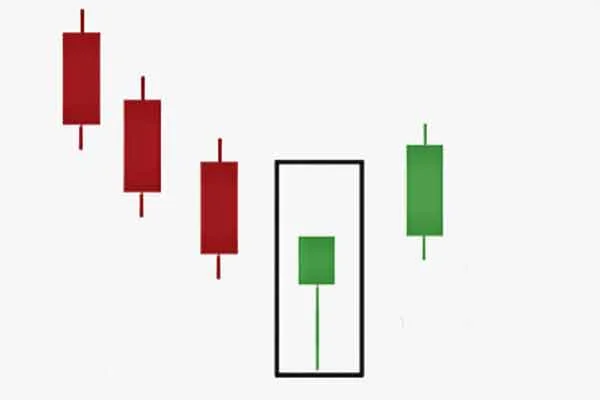

الگوی چکش، یکی از مهمترین و شناختهشدهترین الگوهای شمعی است که در پایان یک روند نزولی ایجاد میشود. این الگو بدنهای کوچک و سایه پایینی بلندی دارد که نشاندهنده کاهش چشمگیر قیمت در طول کندل خواهد بود؛ اما در نهایت قیمت بهطور قابل توجهی بازمیگردد و این امر میتواند حاکی از قدرت بازگشتی در بازار باشد.

به عبارت دیگر، فروشندگان در ابتدا کنترل بازار را در دست داشتهاند، اما در پایان کندل، خریداران توانستهاند با فشار خود قیمت را بالا ببرند. این الگو معمولاً بهعنوان نشانهای از احتمال تغییر جهت بازار و ورود خریداران به نظر میآید.

همچنین، برای تایید این الگو، باید کندل بعدی از نظر قیمت بالاتر از بدنه کندل چکش بسته شود و تایید آن زمانی قطعی است که حجم معاملات نیز بالا باشد.

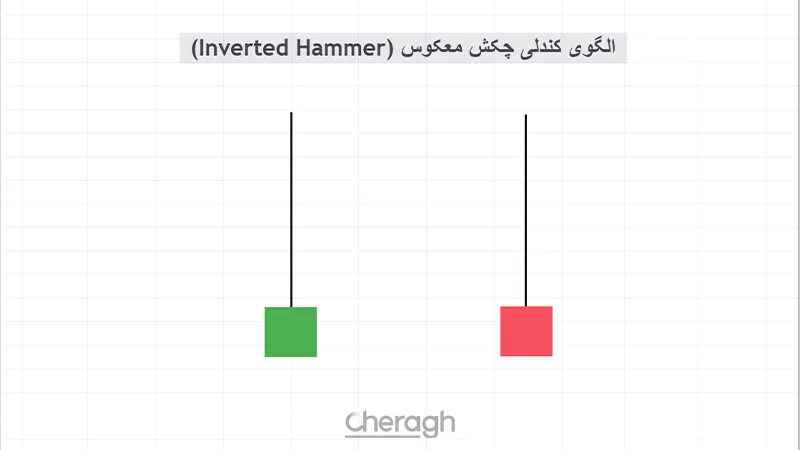

الگوی چکش معکوس که به الگوی چکش شباهت دارد، در انتهای یک روند نزولی ظاهر میشود. این الگو بدنه کوچکی دارد و سایه بالایی آن بلند خواهد بود. این وضعیت نشاندهنده تلاش خریداران برای افزایش قیمت است، اما فروشندگان همچنان در حال فشار دادن قیمت به پایین هستند.

این الگو، نشانهای از آغاز تغییر روند به سمت بالا خواهد بود. همانند چکش، برای تایید این الگو، کندل بعدی باید صعودی شود تا نشاندهنده قدرت خرید در بازار باشد.

الگوهای شمعی نزولی در زمانی که بازار در حال صعود است ظاهر میشوند و بهطور معمول نشاندهنده احتمال معکوس شدن روند به سمت پایین هستند. این الگوها زمانی بهوجود میآیند که فروشندگان بر بازار تسلط پیدا کردهاند و شروع به پایین آوردن قیمتها میکنند.

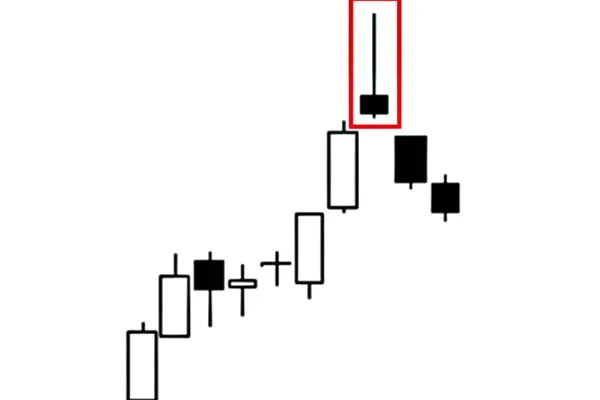

الگوی ستاره دنباله دار یا ستاره ثاقب، به عنوان یکی از الگوهای نزولی به شمار میرود که در انتهای یک روند صعودی شکل میگیرد. در این الگو، بدنه کندل کوچک و سایه بالایی بلند خواهد بود.

زمانی که این الگو شکل میگیرد، این معنا را میدهد که ابتدا قیمت فشار خرید زیادی را تجربه کرده است، اما در نهایت فروشندگان موفق شدهاند که قیمت را کاهش دهند. برای تایید این الگو، باید کندل بعدی نزولی شود تا نشان دهنده فشار فروش بیشتر از فشار خرید باشد.

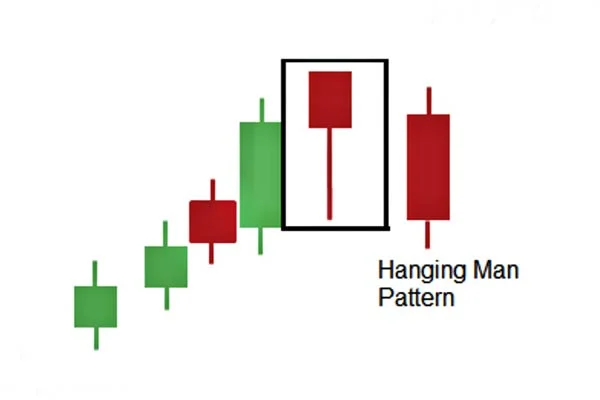

الگوی مرد به دار آویخته، مشابه چکش است، اما در انتهای یک روند صعودی شکل میگیرد. این الگو بدنه کوچکی دارد و سایه پایینی آن بلند خواهد بود.

این ویژگی نشاندهنده فشار خرید اولیه و سپس فشار فروش شدید است که احتمالا نشانهای از شروع روند نزولی باشد.

برای تایید این الگو، باید کندل بعدی نیز نزولی شود؛ این امر نشاندهنده ادامه روند نزولی و تثبیت جهت بازار به سمت پایین خواهد بود.

الگوهای شمعی دوطرفه، معمولاً نشاندهنده وضعیت بیتصمیمی در بازار هستند و سیگنالی برای تغییر روند بهطور قوی نمیدهند. این الگوها معمولاً در هنگام تثبیت قیمتها یا زمانی که بازار تصمیم مشخصی ندارد، به وجود میآیند.

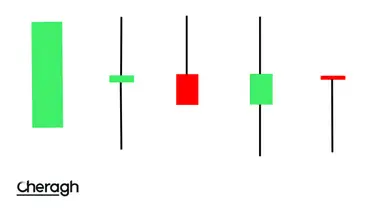

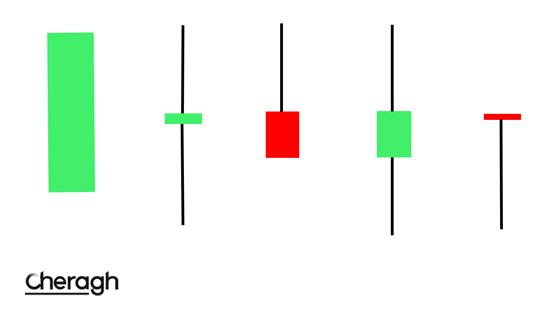

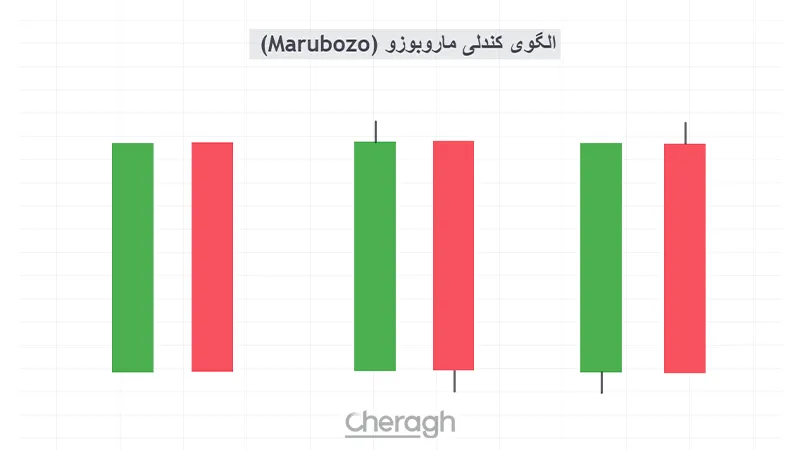

الگوی ماروبوزو، یکی از الگوهای قوی و سادهای است که در آن بدنه کندل بلند خواهد بود و سایهای کوچک دارد (در برخی اوقات سایه ندارد). این الگو نشاندهنده یک حرکت قوی در جهت خاص میباشد و تسلط کامل خریداران یا فروشندگان را به ما نشان میدهد. اگر این الگو پس از یک روند صعودی یا نزولی ایجاد شود، میتواند نشاندهنده ادامه آن روند باشد.

مارابوزو در ژاپنی به معنی “سر طاس” یا “سر تراشیده شده” است. اما الگوی مارابوزو (Marubozo)، یک کندل مستطیلی بلند است که طول آن ۳ الی ۴ برابر کندلهای قبلی در نمودار قیمت است. این الگو سایه بالایی و پایینی ندارد. اگر هم داشته باشد آنقدر کوچک هستند که هیچ توجهی به آنها نمیشود! در واقع کندل مارابوزو در تحلیل تکنیکال نشان میدهد که روند جاری بسیار پرقدرت است و این قدرت در حداقل ۲ تا ۳ کندل بعدی هم ادامه خواهد داشت. به عبارت دیگر این دسته از نمودارهای شمعی ژاپنی، به معنای ادامه روند فعلی هستند. به همین خاطر هم جزء الگوهای ادامه دهنده به شمار می آیند. بدنه بلند این کندلها، نشانه قدرت خریداران و فروشندگان میباشد. از همه مهمتر این که هر چقدر بدنه این کندل بزرگتر باشد، اعتبار آن بیشتر است.

به طور کلی، دو نوع کندل استیک مارابوزو در بازارهای مالی وجود دارد. مارابوزوی صعودی (Bullish Marubozo) که سبز رنگ است. این کندل در روند صعودی بررسی میشود. اما نوع دیگر از کندل مارابوزو، مارابوزوی نزولی (Bearish Marubozo) است که قرمز رنگ میباشد و در روند نزولی تشکیل میشود. پس از تشکیل مارابوزوی سبز، انتظار میرود کندلهای بعدی، کندلهایی به سمت بالا و روند همچنان صعودی باشد. اما بر عکس، پس از تشکیل مارابوزوی قرمز، باید انتظار تشکیل کندلهایی به سمت پایین یا نزولی و اینکه روند همچنان نزولی باقی بماند را داشت.

مارابوزوی نزولی

مارابوزوی صعودی

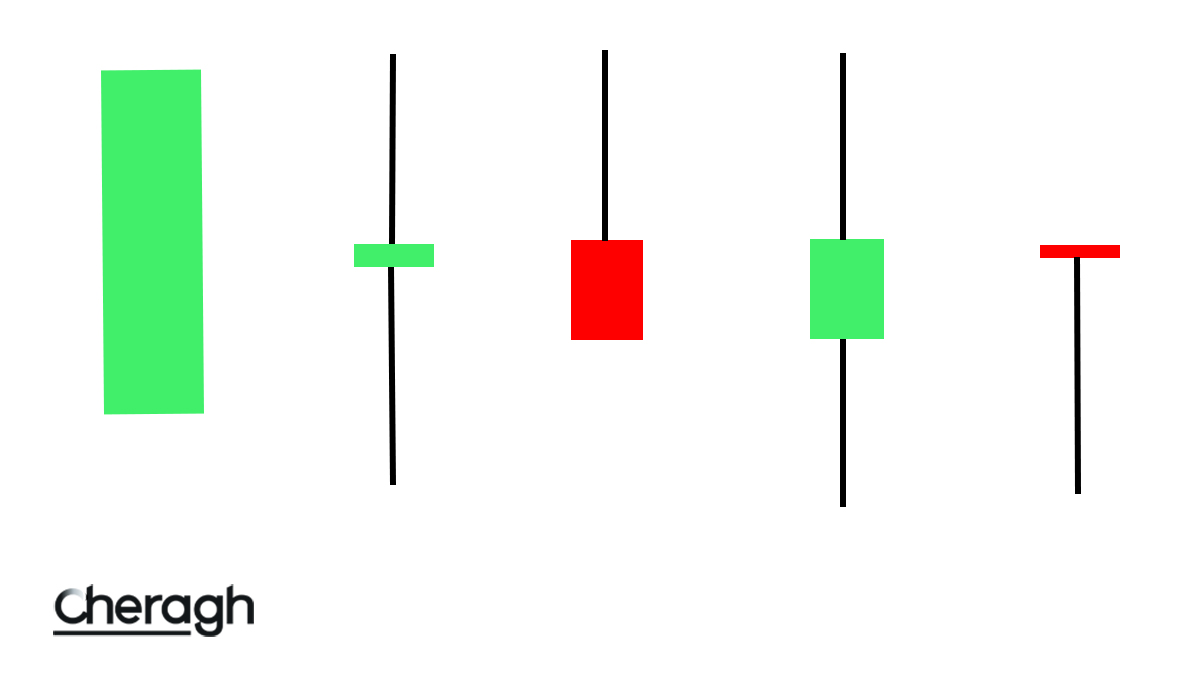

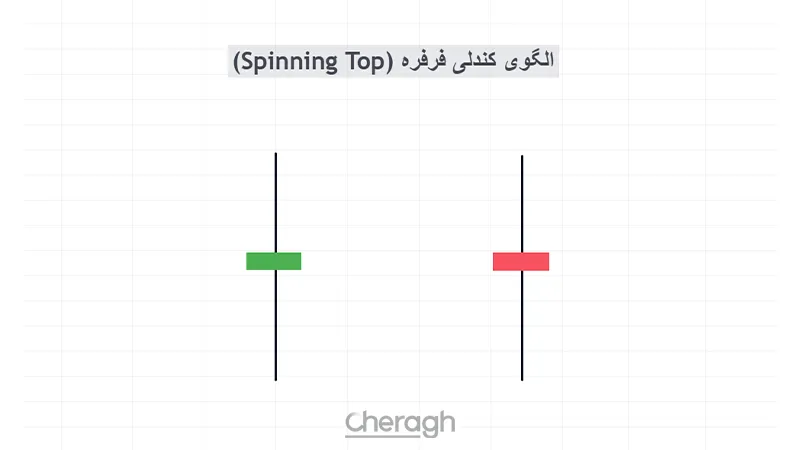

الگوی فرفره، بدنه کوچکی دارد و سایههای بلند در بالا و پایین کندل است. این الگو نشاندهنده تساوی بین خریداران و فروشندگان خواهد بود و معمولاً در شرایطی که بازار در حال تثبیت یا در فاز بیتصمیمی قرار دارد، ظاهر میشود. الگوی کندلی فرفره، معمولاً نیاز به تایید از کندلهای بعدی دارد و بسته به نوع کندل، میتوان وارد معامله شد.

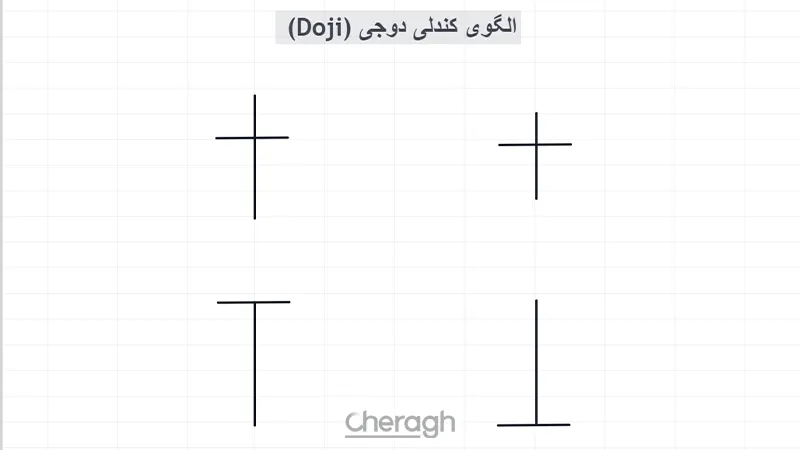

الگوی دوجی، به عنوان یکی از مهمترین الگوهای دوطرفه محسوب میشود که قیمت باز و بسته شدن آن بسیار نزدیک به هم خواهد بود.

این کندل نشاندهنده تساوی قدرت بین خریداران و فروشندگان است و معمولاً در نقاطی از بازار که در آن بیتصمیمی و عدم قطعیت وجود دارد، ظاهر خواهد شد. برای تایید این الگو، معمولاً به کندلهای بعدی نیاز داریم که نشاندهنده ادامه روند یا تغییر جهت باشند.

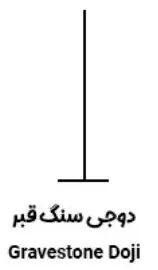

به طور کلی بر اساس شکل کندل دوجی در تحلیل تکنیکال میتوان دوجی ها را به ۴ دسته تقسیم کرد که پیام هر یک با دیگری متفاوت است.

الگوی فرفره، بدنه کوچکی دارد و سایههای بلند در بالا و پایین کندل است. این الگو نشاندهنده تساوی بین خریداران و فروشندگان خواهد بود و معمولاً در شرایطی که بازار در حال تثبیت یا در فاز بیتصمیمی قرار دارد، ظاهر میشود. الگوی کندلی فرفره، معمولاً نیاز به تایید از کندلهای بعدی دارد و بسته به نوع کندل، میتوان وارد معامله شد.

سایه پایینی در این نوع از کندل دوجی، بلند و سایه بالایی ندارد. یا اینکه سایه خیلی کوتاه است. درست برعکس دوجی سنگ قبر. این چنین رفتاری بیانگر قدرت بالای خریداران است. اگر این الگو در کف تشکیل شود، سیگنال صعودی و برگشت به سمت بالاست. یعنی مثل سنجاقک پرواز میکند و به سمت بالا میرود. در صورت تشکیل این کندل، در آینده شاهد افزایش قیمت خواهیم بود. دقت نمایید که اگر در روند صعودی، سنجاقک ظاهر شود، خبر برای از کاهش قیمت سهم در بازار میدهد. اما اگر در روند نزولی بازار ظاهر شود، سیگنال افزایش قیمت را به تحلیلگر میفرستد. این الگو به ندرت ایجاد میشود و طبق مطالبی که گفتیم، سیگنال خطر را فعال خواهد کرد.

در این نوع از کندل دوجی در تحلیل تکنیکال که به آن دوجی چهار قیمت نیز میگویند، بالاترین قیمت، پایینترین قیمت، قیمت شروع و قیمت پایان، همگی در یک نقطه قرار دارند. این الگو از لحاظ نموداری شبیه نمودار پایه بلند است که سایه های آن کوتاهتر میباشند. دوجی صلیب، به تنهایی قابل تحلیل نیست و برای فهمیدن چگونگی تغییرات بازار با استفاده از این الگو، باید به شمعهای ما قبل و بعدی آن نیز توجه کنید.

در ادامه، به بررسی کامل مزایای استفاده از الگوهای تک کندلی در بازارهای مالی میپردازیم:

الگوهای شمعی تک کندلی به دلیل سادگی خود برای مبتدیان بسیار مفید هستند. معاملهگران میتوانند بهراحتی این الگوها را شناسایی کنند و تصمیمات معاملاتی سریعتری بگیرند.

این الگوها معمولاً در زمانهای کوتاهمدت (خصوصاً در تایم فریمهای پایین) نشانههای قابلاعتماد از بازگشت روند نشان میدهند و به معاملهگران کمک میکنند تا از تغییرات قیمت بهطور فوری باخبر شوند.

بسیاری از الگوهای شمعی تک کندلی، بهویژه در تایم فریمهای کوتاهمدت، بهتنهایی میتوانند سیگنالهای معاملاتی قابلاعتماد ارائه دهند، بدون اینکه نیاز به ابزارهای پیچیده اضافی داشته باشند.

در صورتی که این الگوها در نزدیکی سطوح حمایت یا مقاومت ایجاد شوند، میتوانند سیگنالهای قوی و دقیقی برای بازگشت قیمت ارائه دهند. برای مثال، الگوهایی مانند چکش و ستاره دنبالهدار در شناسایی بازگشتها بسیار موثر خواهند بود.

این الگوها بهطور گسترده در بازارهای مختلف مانند فارکس، بورس، کالاها و حتی ارزهای دیجیتال کاربرد دارند و در هر نوع بازار مالی قابلاستفادهاند.

در ادامه، به بررسی کامل معایب استفاده از الگوهای تک کندلی در بازارهای مالی میپردازیم:

بسیاری از الگوهای شمعی تک کندلی، بهتنهایی نمیتوانند سیگنالهای قوی و بدون نیاز به تایید باشند. برای دقت بیشتر، باید از اندیکاتورها یا تحلیلهای اضافی برای تایید سیگنالها استفاده کرد.

بعضی از الگوها میتوانند بهراحتی در شرایطی که بازار در حال نوسان است به اشتباه تفسیر شوند و سیگنالهای نادرست بدهند. برای این که بتوان به دقت نتیجه گرفت، باید به حجم معاملات و روند قبلی توجه بیشتری داشت.

برخی از الگوهای شمعی تک کندلی بیشتر در بازههای زمانی بلندمدت کارایی دارند و ممکن است در تایم فریمهای کوتاه مدت مانند یک دقیقهای، اعتبار کمتری داشته باشند. این موضوع احتمالا منجر به سیگنالهای نادرست در تایم فریمهای کوچک شود.

در بازارهای کمنوسان، الگوهای شمعی تک کندلی احتمالا دقیقاً همانطور که به نظر میرسند عمل نکنند؛ در چنین شرایطی، برای دریافت سیگنالهای معتبرتر، استفاده از ابزارهای دیگر ضروری است.

استفاده مؤثر از الگوهای شمعی تک کندلی، نیاز به درک عمیق از نحوه عملکرد این الگوها و شرایط بازار دارد؛ در ادامه به چند نکته کلیدی برای استفاده صحیح از این الگوها اشاره میکنیم:

یکی از مهمترین نکات در استفاده از الگوهای شمعی تک کندلی، محل شکلگیری آنها در نمودار است. این الگوها معمولاً در نقاط مهم تکنیکالی مانند سقفها، کفها، خطوط روند یا سطوح حمایت و مقاومت ظاهر میشوند.

اگر یک الگوی شمعی در نزدیکی این نقاط کلیدی شکل بگیرد، اعتبار بیشتری دارد و احتمال تغییر روند بازار را افزایش میدهد. بهعنوان مثال، یک الگوی چکش در نزدیکی یک سطح حمایت مهم میتواند بهعنوان سیگنالی برای شروع یک روند صعودی عمل کند. بنابراین، تحلیلگران باید همواره به موقعیت الگو در نمودار دقت داشته باشند.

یک الگوی شمعی تک کندلی بهتنهایی ممکن است کافی نباشد و نیاز به تایید توسط کندلهای بعدی دارد. برای مثال، در الگوهای صعودی مانند چکش معکوس، انتظار داریم که کندل بعدی صعودی باشد تا نشاندهنده ورود خریداران به بازار باشد و تایید کند که روند نزولی به پایان رسیده و احتمالاً روند صعودی شروع شده است.

در الگوهای نزولی مانند مرد به دار آویخته، تایید با یک کندل نزولی نشاندهنده ادامه روند نزولی خواهد بود؛ بنابراین تنها با تایید کندل بعدی، میتوان به اعتبار الگو اطمینان پیدا کرد.

حجم معاملات یکی از عواملی است که در تایید یا رد الگوهای شمعی تک کندلی نقش کلیدی دارد. هنگامی که الگوی شمعی در کنار حجم بالای معاملات شکل میگیرد، نشاندهنده قوت و اعتبار بیشتر الگو خواهد بود.

برای مثال، در هنگام شکلگیری الگوی چکش معکوس، اگر حجم معاملات نسبت به روزهای قبل افزایش یافته باشد، این میتواند سیگنال فشار خرید شدید و تغییر جهت بازار را نشان دهد. همچنین، حجم پایین معاملات ممکن است این معنی را بدهد که حرکت بازار غیر معتبر خواهد بود و احتمالا سیگنال کاذب باشد.

استفاده از اندیکاتورهای فنی مانند RSI، MACD یا میانگینهای متحرک، به تقویت اعتبار الگوهای شمعی تک کندلی کمک میکند. برای مثال، اگر یک الگوی چکش در نزدیکی سطح حمایت قوی شکل بگیرد و همزمان RSI وضعیت اشباع فروش را نشان دهد، این ترکیب میتواند تاییدیه قوی برای سیگنال خرید باشد.

همچنین، استفاده از میانگینهای متحرک به تحلیلگر کمک میکند تا جهت کلی روند بازار را بشناسند و در نتیجه از الگوهای شمعی در جهت درست بهره ببرند.

مدت زمانی که الگو در نمودار تشکیل میشود نیز بر اعتبار آن تاثیر دارد. الگوهای شمعی تک کندلی که در تایم فریمهای بلندمدت مانند نمودارهای روزانه، هفتگی یا ماهانه ظاهر میشوند معمولاً سیگنالهای قویتری نسبت به الگوهایی که در تایم فریمهای کوتاهمدت مانند نمودارهای 1 دقیقهای یا 5 دقیقهای تشکیل میشوند، دارند.

بهطور کلی، الگوهای شمعی در تایم فریمهای بالاتر اعتبار بیشتری دارند زیرا تغییرات بازار در این تایم فریمها معمولا پایدارتر و مطمئنتر هستند.

هیچگاه نباید تنها به یک الگوی شمعی تک کندلی برای تصمیمگیری در بازار تکیه کنید. این الگوها سیگنالهای خوبی ارائه میدهند، اما هیچکدام از آنها بهتنهایی نمیتوانند اطمینان بخش باشند!

همواره باید از ابزارهای دیگر تحلیل تکنیکال، مانند سطوح حمایت و مقاومت، الگوهای چند کندلی و اندیکاتورها، برای تایید تصمیمات خود استفاده کنید. در واقع، یک استراتژی جامع برای تحلیل بازار باید شامل ترکیبی از الگوهای شمعی و سایر ابزارهای تحلیل باشد.

با رعایت این نکات، معاملهگران میتوانند بهطور مؤثر از الگوهای شمعی تک کندلی در استراتژیهای معاملاتی خود بهرهبرداری کنند و دقت پیشبینیهای خود را افزایش دهند.

در این مقاله سعی کردیم، به بررسی الگوهای شمعی تک کندلی بپردازیم. الگوهای شمعی تک کندلی، با وجود سادگی و سهولت در شناسایی، ابزار قدرتمندی برای تحلیل تکنیکال به شمار میآیند.

این الگوها، به معاملهگران این امکان را میدهند تا نشانههایی از تغییر روند یا ادامه آن را در زمانهای حساس شناسایی کنند. البته برای رسیدن به نتایج دقیقتر و قابلاعتمادتر، لازم است از ترکیب این الگوها با دیگر ابزارهای تحلیل تکنیکال و توجه به شرایط خاص بازار استفاده شود.

توانایی در تشخیص صحیح و به موقع این الگوها، میتواند به یک معاملهگر در بهبود استراتژیهای معاملاتی خود و اتخاذ تصمیمات هوشمندانهتر کمک کند. در پایان، شما را دعوت میکنیم تا نظرات خود را دربارهی الگوهای تک کندلی پرایس اکشن، با ما به اشتراک بگذارید تا با تبادل تجربیات، در نهایت همگی بتوانیم معاملات بهینهتری را در بازار تجربه کنیم.

👈 نحوه ثبت نام ForexChief

شاید دوست داشته باشید بخوانید:

تریدینگ ویو چیست؟ چقدر با TradingView آشنا هستید؟

۲۲ بهمن ۱۴۰۲ ۱۰K بازدید

حساب دمو در فارکس چیست و چرا باید از آن استفاده کنیم؟

۱۸ شهریور ۱۴۰۴ ۶K بازدید

معرفی برنامه سی تریدر + دانلود cTrader + آموزش نصب cTrader

۱۷ بهمن ۱۴۰۲ ۲۵K بازدید

چرا معاملات در متاتریدر کند اجرا میشوند؟ + (ترفندهایی برای کاهش تاخیر در معامله)

۲۶ دی ۱۴۰۲ ۱K بازدید

آنچه خـواهید خـواند:

دستــههای محبــوب

آخریـن بررسی شدههای بازار سرمایه

پربازدیدترین آموزشها

عضو چراغ نیستید؟

ثبت نام