امروز پنجشنبه، 21 اسفند 1404

.webp)

در حالی که کمتر از چند هفته به پایان سال باقی مانده، موضوع افزایش حق مسکن کارگران بار دیگر به یکی از محورهای اصلی مذاکرات مزدی تبدیل شده است.

جفتارز یورو/دلار در معاملات روز جمعه بازار اروپا با عبور از سطح ۱.۱۸۰۰ به روند صعودی ملایمی ادامه داد؛ حرکتی که بیش از هر چیز تحت تأثیر تداوم ضعف شاخص دلار آمریکا شکل گرفته است. اکنون نگاه معاملهگران به انتشار دادههای اولیه تورم ماه فوریه آلمان و ایالتهای بزرگ این کشور دوخته شده؛ آماری که میتواند مسیر کوتاهمدت یورو را مشخصتر کند.

بیتکوین در معاملات روز پنجشنبه همزمان با آغاز فعالیت بازار والاستریت بخشی از رشد اخیر خود را از دست داد و بار دیگر نشانههایی از ضعف در برابر مقاومتهای کلیدی بروز داد. این در حالی است که برخی معاملهگران امیدوار بودند جهش اخیر بتواند نشانهای از پایان بازار نزولی باشد، اما دادههای تکنیکال و مقایسه با چرخههای قبلی تصویر محتاطانهتری ارائه میدهد.

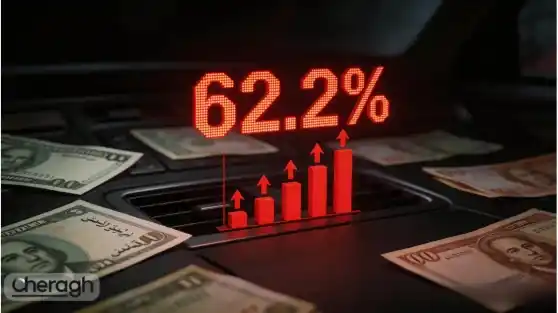

اقتصاد ایران در بهمنماه ۱۴۰۴ با یکی از بالاترین سطوح تورم سالهای اخیر مواجه شد؛ بهگونهای که تازهترین آمارهای پولی و قیمتی، احتمال ثبت رکوردی تاریخی در تورم نقطهبهنقطه را تقویت کرده است. دادههای منتشرشده نشان میدهد نرخ تورم نقطهای به ۶۲.۲ درصد رسیده و تورم ماهانه نیز ۸.۴ درصد ثبت شده است؛ ارقامی که اقتصاد را در آستانه عبور از قله تورمی فروردین ۱۴۰۲ قرار دادهاند

بازار بیتکوین در آستانه یکی از مهمترین رویدادهای ماهانه خود قرار گرفته است؛ انقضای قراردادهای اختیار معامله (آپشن) به ارزش ۱۰.۵ میلیارد دلار که میتواند جهت کوتاهمدت قیمت را تعیین کند.

بازارهای جهانی در شرایطی به استقبال دور سوم مذاکرات هستهای ایران و آمریکا میروند که همزمان تنشهای منطقهای و آرایش نظامی ایالات متحده در خاورمیانه افزایش یافته است.ت

با نزدیک شدن به پایان سال ۱۴۰۴، شورای عالی کار وارد یکی از حساسترین تصمیمگیریهای اقتصادی کشور شده است:

بازار جهانی طلا در معاملات روز چهارشنبه همچنان در نزدیکی سقف ماهانه خود نوسان میکند و اگرچه موفق نشده بهطور پایدار بالای سطح ۵۲۰۰ دلار تثبیت شود، اما نشانههای تقاضای قوی در سطوح بالا همچنان مشهود است.

با وجود افت قابلتوجه قیمت بیتکوین نسبت به اوج تاریخی خود، تازهترین دادهها نشان میدهد روند پذیرش این دارایی دیجیتال در سال ۲۰۲۵ نهتنها متوقف نشده، بلکه با شتاب بیشتری ادامه یافته است.

افزایش همزمان تورم فصلی، نقطهبهنقطه و سالانه تولیدکننده در پاییز ۱۴۰۴، بار دیگر زنگ هشدار پایداری تورم در اقتصاد ایران را به صدا درآورده است؛ نشانهای که بهطور سنتی با یک وقفه زمانی به بازار مصرف منتقل میشود و میتواند بر سبد هزینه خانوارها اثر بگذارد.

بازارهای جهانی در حالی وارد هفته جدید شدهاند که نگاه سرمایهگذاران به سخنرانی سالانه رئیسجمهور آمریکا در کنگره دوخته شده است؛ رویدادی که میتواند جهتگیری سیاستهای اقتصادی و تجاری واشنگتن را در ماههای آینده روشنتر کند. در این فضا، تقاضا برای داراییهای امن افزایش یافته و شاخص دلار در کانون توجه معاملهگران بازار ارز قرار گرفته است.

بیتکوین در ابتدای هفته با افت قیمت تا محدوده ۶۴ هزار دلار، کف هفتگی جدیدی را ثبت کرد؛ اما با وجود این فشار فروش، ساختار کلی بازار همچنان در محدوده نوسانی سههفتهای بین ۶۵ تا ۷۱ هزار دلار حفظ شده است. دادههای بازار مشتقات نشان میدهد که برخلاف ظاهر نزولی کوتاهمدت، شواهد محکمی از ادامه اصلاح عمیق در بازار دیده نمیشود و حتی برخی متغیرها احتمال یک جهش ناگهانی صعودی را تقویت میکنند.

داغ ترین اخبار ۱ ماه گذشته

بازگشت بیتکوین به بالای ۶۵ هزار دلار؛ چه کسانی ریزش را خریدند؟

۱۸ بهمن ۱۴۰۴ ۵۸۰ بازدید

سقوط ناگهانی بیتکوین در کره جنوبی؛ خطای عملیاتی یک صرافی بازار را لرزاند

۱۹ بهمن ۱۴۰۴ ۵۵۸ بازدید

نرخ ارز ۱۲۳هزار تومان در بودجه سال آینده تصویب شد

۱۴ بهمن ۱۴۰۴ ۵۳۲ بازدید

بورس در نقطه حساس؛ ارزندگی سهام زیر سایه شکنندگی بازار

۲۰ بهمن ۱۴۰۴ ۵۱۲ بازدید

ریزش بیتکوین تا 70 هزار دلار؛ ۱۵ ماه دستاورد بازار صعودی از بین رفت

۱۶ بهمن ۱۴۰۴ ۵۰۱ بازدید

هرمز در آستانه بحران؛ آیا شوک نفتی دهه ۱۹۷۰ بازمیگردد؟

۱۶ بهمن ۱۴۰۴ ۴۷۳ بازدید

تورم افسارگسیخته در دیماه؛ بانک مرکزی از ثبت رکورد جدید تورمی خبر داد

۱۶ بهمن ۱۴۰۴ ۴۶۳ بازدید

تگ ها

پربازدیدترین آموزش ها

.webp)