یکی از مباحث اولیه در بازار فارکس، تنظیم حد ضرر یا استاپلاس برای معاملات است. این موضوع به خصوص برای معاملهگران تازهکار و حتی برخی از افراد با تجربه بسیار اهمیت دارد، چرا که نادیده گرفتن یا اشتباه در تعیین حد ضرر میتواند آنها را با خطرات بزرگی مواجه سازد.

حال، برای برخی از کاربران این سوال پیش میآید که حد ضرر چیست؟ این ابزار کاربردی در واقع، بهعنوان یک سوپاپ ایمنی عمل خواهد کرد تا از زیانهای بزرگ جلوگیری کند.

این قابلیت بیشتر توسط معاملهگرانی که در بازارهای مالی با دورنمای کوتاهمدت و میانمدت فعال هستند، بهکار برده میشود تا زمان مناسب خروج از معاملات را تعیین کنند. در ادامه این مقاله از آموزش فارکس چراغ، همراه ما باشید تا به سوال استاپ لاس چیست؟ پاسخ دهیم و به بررسی کامل آن بپردازیم.

افتادن در وضعیت زیانی که نتوان از آن اجتناب کرد، امری ناگزیر است؛ با این حال، هنگامی که در چنین شرایطی قرار میگیریم، قادر هستیم که آن را مدیریت کنیم و زیانهایمان را به سرعت کم و یا متوقف سازیم. این امر استراتژی مدیریت معاملات بهنام «استاپ لاس» را به ابزاری کلیدی در کیت ابزار معاملهگران بدل میکند.

استاپ لاس، که بهعنوان حد ضرر یا فرمان توقف ضرر نیز شناخته میشود، با هدف اصلی محدودسازی خسارات احتمالی سرمایهگذار در یک معامله تعریف شدهاست. حد ضرر، قیمتی خواهد بود که از پیش توسط معاملهگر در ابتدای ورود به معامله تعیین میگردد.

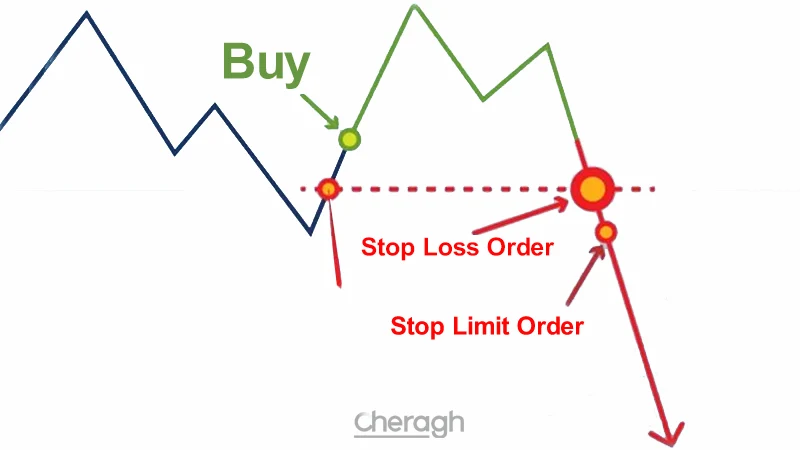

به محض رسیدن قیمت به این سطح مشخص، استاپ لاس بلافاصله دستوری برای انجام معامله خرید یا فروش صادر میکند. استاپ لاس، در واقع یک سطح تعیینشده برای خروج از معامله در صورت وقوع زیان است.

با تنظیم استاپ لاس بر معاملات خود، شما در حقیقت مشخص میکنید که اگر معامله به یک سطح خاص از زیان رسید، بهطور خودکار بسته شود. این رویکرد نهتنها به کاهش خسارت کمک میکند بلکه استرس ناشی از ماندن در یک معامله زیانده را نیز از بین میبرد.

به طور کلی قانون و معیار خاصی برای تعیین حد ضرر وجود ندارد، چون از دیدگاه معامله گران مختلف، تایم فریم های تحلیلی آن ها، مقدار ریسک پذیری و استراتژی های معاملاتی مختلف باعث میشود که تعیین نوع حد ضرر متفاوت باشد. در ادامه به انواع مختلف استاپلاس اشاره میکنیم:

استاپلاس ثابت، عمومیترین نوع حد ضرر محسوب میشود. این چیزی است که وقتی افراد کلمه حد ضرر به گوششان میخورد، فورا به آن فکر میکنند.

اکثر تریدرها با استفاده از تخصص و بینش خود قادر هستند تا حد ضررهای ثابتی را برای معاملات خود تنظیم کنند. آنها این حد ضرر را با یک مقدار مشخص وارد میکنند و تا زمانی که قیمت به آن سطح برسد، هیچ تغییری در آن اعمال نخواهند کرد.

این رویکرد به سادگی اجرا میشود و تریدرها معمولاً در جستجوی نسبت ریسک به ریوارد معادل یک به یک هستند. برای مثال، فرض کنید یک تریدر نوسانگیر در کالیفرنیا در حال برنامهریزی برای معامله در جلسه آسیایی است.

این تریدر پیشبینی میکند که تحولات بازار در طول جلسات اروپا یا آمریکا بیشترین تأثیر را بر معاملهاش خواهد گذاشت و بر همین اساس، زمان کافی برای تحقق بخشیدن به استراتژیاش در نظر میگیرد و حد ضرری به اندازه ۴۰ پیپ تعیین میکند.

مزیت این مکانیزم این است که اگر قیمت به کمتر از مقدار تعیین شده شما برسد، شما دارایی خود را نقد خواهید کرد و بیشتر از آنچه که مایل هستید، متحمل ضرر نخواهید شد و بعدا که قیمت پایینتر رفت، شما میتوانید اقدام به خرید مجدد کنید.

حد ضرر دنبالهدار که همچنین به عنوان حد ضرر متحرک یا شناور نیز شناخته میشود، با هدف محافظت از سودهای کسب شده و جلوگیری از ضررهای بیشتر طراحی شده است.

این نوع حد ضرر، به عنوان یک ابزار پویا عمل میکند که با پیشرفت موقعیتهای معاملاتی در بازار بهروزرسانی میشود. حد ضرر دنبالهدار بسیار مفید است زیرا اجازه میدهد بدون نیاز به مداخله دائمی تریدر و با استفاده از یک پلتفرم معاملاتی فعال، تغییرات لازم به طور خودکار اعمال شوند.

تریدرها قادرند حد ضررهای دنبالهداری را تنظیم کنند که به طور مرحلهای و با توجه به حرکتهای مثبت بازار تغییر کنند. بهعنوان نمونه، میتوانند این حد ضررها را برای هر ۱۰ پیپ حرکت به سود خود تنظیم کنند.

این فرآیند تا زمان رسیدن به سطح تعیینشده اولیه حد ضرر یا تا زمانی که تریدر به صورت دستی تصمیم به بستن معامله بگیرد، ادامه خواهد یافت. حد ضررهای ثابت دنبالهدار بر اساس افزایشهای از پیش تعیینشده توسط تریدر تنظیم میشوند.

برای تریدرهایی که تمایل دارند کنترل بیشتری بر معاملات خود اعمال کنند، حد ضرر دنبالهدار دستی ابزاری بسیار مناسب است.

زمانی که پوزیشنها به نفع تریدر پیش میروند، او میتواند به تدریج حد ضرر خود را پایین آورد و در مقابل، در صورت تغییر جهت بازار و حرکت به سمت نامطلوب، سطح حد ضرر را بالا ببرد.

به سبب تمایز ذاتی بازار رمزارزها، در ادامه میخواهیم به بررسی دقیق انواع متفاوت استاپلاس در این بازار متغیر بپردازیم.

در این شیوه، شما حد ضرری را تعیین میکنید که با رسیدن قیمت به آن، کل داراییتان نقد میشود. این رویکرد به شکل همه یا هیچ یا صفر تا صد عمل میکند. در چنین وضعیتی، اگر بیت کوین یا هر دارایی دیگری خریداری کرده باشید و قیمت به حد ضرر برسد، دیگر بیت کوینی در اختیار نخواهید داشت.

این راهبرد دارای مزایا و معایبی است. معمولاً تریدرها این تاکتیک را در بازاری پایدار با احتمال وقوع نوسانات ناگهانی و غیرمنتظره به کار میبرند. تریدرها زمانی از این استراتژی بهره میبرند که حس میکنند سقوط قیمت منجر به تغییر روند شده و قیمت را زیر حد مطلوب نگه میدارد.

نقطه ضعف این استراتژی آن است که اگر قیمت فقط برای مدتی کوتاه از حد ضرر تعیینشده فراتر رود و سپس به روند قبل بازگردد، تریدر سود بالقوه خود را از دست خواهد داد. پس، هنگام تنظیم استاپلاس کامل، تریدر باید به دقت ریسک و منفعت هر دو سناریو را مد نظر قرار دهد.

در این روش، شما تصمیم میگیرید در صورتی که قیمت به زیر حد تعیینشده برود، مثلا فقط ۵۰ درصد از داراییهای خود را بفروشید. اگر قیمت دوباره افزایش یابد و به بالای حد تعیینشده برسد، شما همچنان میتوانید با نیمی از بیت کوینهای باقیمانده از افزایش قیمت بهره ببرید.

در این شرایط، انعطاف بیشتری برای تصمیمگیریهای بعدی خود خواهید داشت. یکی دیگر از احتمالات این است که شما شاید بتوانید به سرعت خرید مجدد انجام دهید که این امر منجر به ضرر کمتری نسبت به خرید فوری در استراتژی حد ضرر کامل میگردد؛ شما میتوانید نصف بیت کوینهای باقیمانده را در صورتی که فکر میکنید قیمت پایینتر میرود بفروشید و سپس در قیمت پایینتری دوباره خریداری کنید.

با این حال، اگر قیمت مجدداً افزایش یابد و شما از استراتژی حد ضرر ناقص استفاده کنید، نسبت به استفاده از حد ضرر کامل دارای مزیت خواهید بود.

معایب این روش شامل این است که اگر بیت کوین به زیر حد تعیینشده برسد و در آن سطح باقی بماند، شما تنها نصف دارایی خود را نقد کردهاید. اگر بقیه دارایی خود را زیر حد تعیینشده بفروشید، در مقایسه با حد ضرر کامل، زیان بیشتری را متحمل شدهاید.

شاید برای بسیاری از کاربران، این سوال پیش آید که چرا درک و استفاده از حد ضرر در معاملات مالی از اهمیت بالایی برخوردار است؟ بسیاری از سرمایهگذاران به دلیل نادیده گرفتن این اصل، تمام داراییهای خود را از دست دادهاند.

اگر شما هم باور دارید که در بازارهای مالی هیچ چیز غیر ممکن نیست، هرگز یک معامله را بدون تعیین حد ضرر آغاز نکنید. در ادامه، میخواهیم به بررسی اهمیت حد ضرر بپردازیم:

معاملهگران، بهویژه نوسانگیران، کسانی هستند که صرفنظر از ارزش بلندمدت یک دارایی، تنها با هدف کسب سود از تغییرات قیمتی، به خرید و فروش آن دارایی میپردازند.

یک نوسانگیر میتواند در طی یک ماه بین یک تا هزار معامله انجام دهد. با توجه به نوسانات شدید در بازارهای مالی، ورود به هر معامله بدون تعیین حد ضرر میتواند به زیان هنگفتی منجر شود.

تفاوتی ندارد که چه کسی را بهعنوان سرمایهگذار تعریف کنید؛ در این نوشتار، منظور ما از سرمایهگذار، فردی است که بدون توجه به نوسانهای قیمتی و بر اساس ارزش بنیادی یک دارایی، تصمیم به خرید یا فروش آن میگیرد.

هدف اصلی این دسته از سرمایهگذاران، استفاده از منافع اقتصادی داراییها در مدت زمان طولانی خواهد بود که فراتر از کسب سود از نوسانات قیمتی میرود. بنابراین، استفاده از حد ضرر میتواند بهشدت پیچیده باشد.

فرض کنید، فردی ۱۰۰۰ بیت کوین در کیف پول دیجیتال خود دارد و برای فروش آنها نیازمند دلیلی قاطعتر از شکستن یک خط روند است. یا شخصی که سالها سهامی را خریداری کرده و بهراحتی نمیتواند آن را به فروش برساند.

اما بسیار اهمیت دارد که اگر این افراد نخواهند کل سرمایهشان را از دست بدهند، باید بتوانند در زمان مناسب، بیت کوینها یا سهام خود را به فروش برسانند.

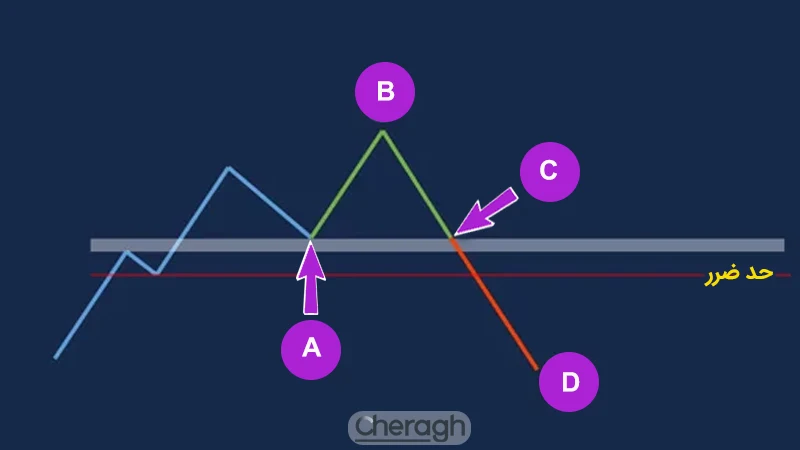

تا اینجای کار فهمیدیم که تعیین حد ضرر، هم برای سرمایهگذاران و هم تریدرها مفید است. در این قسمت میخواهیم توضیح دهیم که حد ضرر فقط برای جلوگیری از ضرر نیست! به تصویر زیر دقت کنید، در اینجا یک معامله خرید فرضی را میبینید که شما در نقطهای به نام a وارد شدهاید.

این معامله به نقطه b میرسد ولی شما از بستن آن و به دست آوردن سود خودداری میکنید. در نهایت قیمت پس از رسیدن به قله b، به نقطه ورودی شما یعنی قیمت c بازمیگردد. در نقطه c، شما در حال تصمیمگیری هستید.

در این قیمت شما حد ضرر را پشت حمایتی که قبل از نقطه ورود شما بوده، قرار میدهید و امیدوارید که قیمت قبل از رسیدن به آن دوباره به سود برگردد، اما این اتفاق نمیافتد و قیمت تا نقطه d پایین میآید، حد ضرر شما فعال میشود و شما با ضرری کمتر از معامله خارج میشوید. حال به تصویر زیر نگاه کنید:

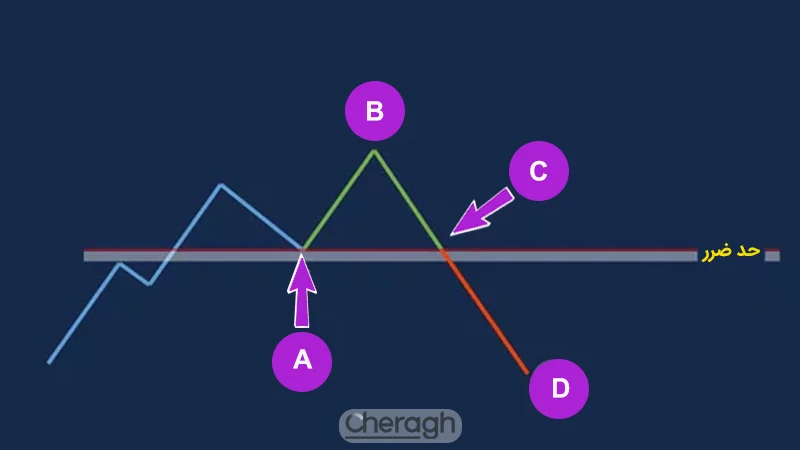

در این سناریو، شما همان معامله را باز میکنید اما این بار بعد از سود، حد ضرر خود را در نقطه ورود قرار میدهید. در این حالت، با فعال شدن حد ضرر، شما از نظر مالی ضرر نمیکنید و بدون سود و ضرر و با استفاده از استراتژی حد ضرر، بدون زیان از معامله خارج میشوید. (ضرر شما در این معامله تنها زمان از دست رفته بوده است)

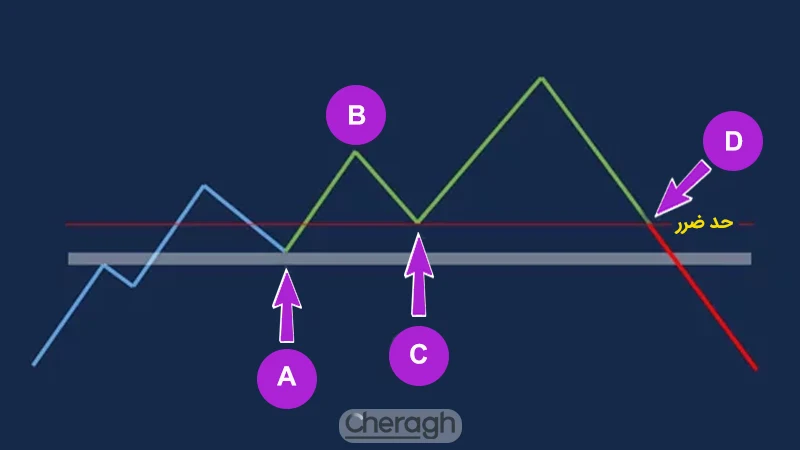

این روش را استاپ گذاری بدون ریسک مینامند. اما حالت سوم نیز وجود دارد که در آن شما با استفاده از حد ضرر سود میکنید! برای مثال به تصویر زیر نگاه کنید:

در نقطه a شما وارد معامله میشوید و در نقطه c، پس از بازگشت قیمت از سطح تعیینشده، حد ضرر را به پشت قیمت c (یعنی کف قیمتی) منتقل میکنید.

این نقطهای که حد ضرر شما در آن قرار دارد، بالاتر از نقطه ورود شماست و با فعال شدن این حد ضرر در نقطه d، نه تنها ضرر نمیکنید بلکه سود هم میبرید. این روش را استاپ گذاری تریلینگ استاپ مینامند.

این عوامل شامل خصوصیات فردی سرمایهگذار مانند تمایل به ریسک و برنامهریزی زمانی برای سرمایهگذاریهایش هستند. مهمترین عوامل عبارتند از:

جابهجایی مکان حد ضرر به سطحی بالاتر یا پایینتر، به معنای تعیین حد شناور یا انعطافپذیر است. به عنوان مثال، وقتی یک سهم به قیمت 300 تومان خریداری میشود، حد ضرر آن در قیمت 270 تومان تعیین میگردد.

اگر قیمت سهم افزایش یابد و به 400 تومان برسد، حد ضرر به قیمت بالاتری مانند 350 تومان منتقل میشود. این فرایند را تغییر حد با در نظر گرفتن تحولات قیمت سهم مینامند.

تاکنون در این مقاله، دریافتهایم که مفهوم استاپلاس چیست و چه اهمیتی در بازارهای مالی دارد. حال در ادامه، به بررسی چهار خطای متداول در تنظیم و مدیریت حد ضرر خواهیم پرداخت تا شما بتوانید با استفاده از این دانستهها، حد ضرر را بهصورت صحیح تعیین نمایید و در معاملات خود موفقتر عمل کنید.

بازار به میزان ریسک شما بیتفاوت خواهد بود؛ برای بازار مهم نیست که حد ضرر شما یک عدد جادویی مانند ۲ درصد دورتر از نقطه ورود یا هر عدد دیگری باشد. یکی از خطرناکترین اشتباهاتی که احتمال دارد انجام دهید، این است که تلاش کنید بازار را با چارچوب خود هماهنگ کنید.

برعکس، شما باید چارچوب کاری خود را با بازار تنظیم نمایید! اگر یک عدد طلایی یا فرمولی برای تعیین حد ضرر مناسب وجود داشت، کار آسانتر میشد اما در واقعیت چنین چیزی وجود ندارد.

پس هنگامی که تصمیم گرفتید حد ضرر خود را کجا قرار دهید، باید این تصمیم بر اساس تحلیل تکنیکال باشد، نه بر اساس یک سطح قیمتی خیالی که در درصد خاصی بر اساس ترجیح شماست. بازار به این تفکرات اهمیتی نمیدهد.

پیش از اینکه معاملهای را آغاز کنید، لازم است که بدانید حد ضرر شما در کجا قرار خواهد گرفت. این موضوع برای نقطهی ورود و حد سودهای شما (Take Profit) نیز صدق میکند.

وقتی معامله فعال است و قیمتها نوسان میکنند، شما دلایل زیادی برای ماندن در بازار خواهید یافت؛ اما فایدهی تعیین حد ضرر قبل از شروع معامله آن خواهد بود که احساسات کمتری در تصمیمگیری دخیل خواهند بود، چرا که هنوز سرمایهی خود را به خطر نینداختهاید و این حد را با بررسی دقیق نمودار تعیین کردهاید.

اگر از پیش استاپلاس را تعیین نکرده باشید و بازار بهطور ناگهانی بر خلاف پیشبینیهای شما حرکت کند، احتمالاً ضرر میکنید و نمیتوانید بپذیرید که معاملهی شما دیگر معتبر نیست. بنابراین، پیش از افتتاح یک پوزیشن، برای مدیریت ریسک و سرمایه، حتماً حد ضرر خود را مشخص کنید.

برای مدیریت مؤثر ریسک در معاملات، تنظیم حد ضرر بر اساس تحلیلهای تکنیکال اهمیت دارد. این اقدام به منظور حفاظت از سرمایه شما در صورت عدم موفقیت معامله است، نه برای رسیدن به یک معامله بدون ریسک.

در این راستا، استفاده از حد ضرر باید بر پایهی دادهها و تحلیلهای فنی باشد، نه فقط برای رسیدن به نقطهی سر به سر یا کسب سود جزئی. با این حال، گاهی معاملهگران تمایل دارند حد ضرر خود را به نقطهی سر به سر یا برای کسب سود اندک تغییر دهند که این رویکرد میتواند به مغایرت با اصول تحلیل تکنیکال منجر شود.

انتقال حد ضرر به این طریق شبیه به انتخاب تصادفی موقعیتها است و بازار به موقعیت ورود یا خروج شما توجهی ندارد. پیش از تغییر حد ضرر، باید به این پرسش پاسخ دهید که آیا اگر در حال حاضر پوزیشنی باز نداشتید و قیمت به سمت سر به سر یا سود جزئی حرکت میکرد، آیا آن را به عنوان ناحیهی مهم یا سطحی قابل توجه در نظر میگرفتید؟

اگر پاسخ منفی باشد، نشان میدهد که خروج از معامله در آن نقطه بر اساس انتخاب تصادفی و شخصی بوده است، نه بر اساس تحلیلهای معتبر. برای تنظیم استاپ لاس، شما میتوانید بهصورت دستی این عمل را انجام دهید یا از قابلیت Trailing Stop Loss بهره ببرید.

در این روش، تعیین فاصلهی پیپ مورد نیاز برای جابجایی حد ضرر ضروری است. این امر موجب میشود که با حرکت قیمت به اندازهی تعیینشده، حد ضرر نیز به تبع آن حرکت کند. البته، این کار تنها زمانی مفید است که شما با بازاری که در آن فعالیت میکنید کاملاً آشنا باشید.

اگر آشنایی لازم را ندارید، بهتر است که حد ضرر را خودتان بهصورت دستی تغییر دهید. بهجای آن، حد ضرر باید به نقطهای برسد که واضح کند شما در تجزیه و تحلیل خود اشتباه کردهاید. وقتی در مکان خاصی معامله را آغاز میکنید، باید توانایی تشخیص دهید که در کدام نقطه، تحلیل شما توسط بازار رد شده و باید از معامله خارج شوید.

اگر قادر به انجام این تحلیل نیستید، بهتر است که اصلاً وارد معامله نشوید. به استراتژی معاملاتی خود اعتماد داشته باشید و به بازار اجازه دهید که نشان دهد اشتباه کردهاید، که این امر با رسیدن قیمت به حد ضرر شما اتفاق میافتد. تغییر مداوم حد ضرر به سمت سر به سر شدن بدون تفکر، نوعی معاملهی تنبلانه است که شما را از دنبال کردن استراتژیتان دور میکند.

پیشتر بیان شد که مقصود از تعیین حد ضرر، حفاظت از شما در مواقعی است که معاملهتان به نتیجه مطلوب نرسد. با این حال، زمانی که بازار نشان میدهد معاملهتان احتمالا درست باشد، باید حد ضرر را برای محافظت از سودهای به دست آمده تغییر دهید.

اینجا سؤال پیش میآید که آیا این تناقض ندارد؟ زیرا پیشتر گفته شده بود که نباید حد ضرر را تغییر داد. لازم به ذکر است که این مسئله تناقضی ندارد. تغییر بیمورد و بدون توجه به تحلیلهای تکنیکال نباید صورت گیرد؛ اما زمانی که بازار خود را ثابت کرد، تغییر حد ضرر در واقع همان حرکت در جهت انتظارات است.

این تصمیم بر پایه تحلیل تکنیکال و روشی برای حفاظت از سود شما خواهد بود، در حالی که قیمت به سمت هدف پیش میرود. این دو مورد باید به خوبی از هم تفکیک شوند. اولی یک تصمیم عاطفی میشود، در حالی که دومی تصمیمی استوار بر تحلیل تکنیکال برای حفظ سود شما.

منظور از تغییر حد ضرر، افزایش آن در هنگام خرید و کاهش آن در زمان فروش خواهد بود که این هنگامی رخ میدهد که قیمت به سمت هدف شما در حرکت است. دلیل ساده به نظر میرسد؛ بازار هیچ الزامی برای رسیدن دقیق به هدف شما ندارد و با تغییر حد ضرر، شما از تبدیل شدن یک معامله سودآور به یک معامله بدون سود یا زیانده جلوگیری میکنید.

هنگامی که در یک معامله با نسبت ریسک به ریوارد ۱ به ۲ وارد میشوید، فرض کنید که همزمان با کاهش قیمت، شما نیز شروع به تغییر حد ضرر برای رسیدن به نقطه سر به سر یا کسب سود اندکی خواهید کرد.

قیمت به هدف شما نزدیک میشود اما دقیقاً به آن نمیرسد و باز میگردد. در این نقطه، باید دوباره نسبت ریسک به پاداش خود را ارزیابی کنید و ببینید آیا این نسبت منطقی است یا خیر.

تنظیم حد ضرر دارای قانون ثابتی نیست، اما اصولی کلیدی وجود دارند که باید در این فرآیند مد نظر قرار گیرند. به عنوان مثال، به موارد زیر میتوان اشاره کرد:

با رعایت کردن تمامی این نکات، میتوانید از استاپلاس به خوبی استفاده کنید و ریسک معامله خود را کاهش دهید.

تنظیم استاپلاس در معاملات، کاملا بستگی به روش کار و نوع استراتژی شما خواهد داشت؛ اما در ادامه به شما کمک میکنیم تا نقاط ایدهآل برای تنظیم حد ضرر در معاملات خود را شناسایی کنید:

هنگام خرید یک جفت ارز، حد ضرر را در سطحی تعیین نمایید که اگر بازار به ضرر شما پیش رود، بتوانید بهسرعت موقعیت خود را ترک کنید.

بهتر است حد ضرر خود را زیر یک نقطهی کلیدی که قیمتها پس از کاهش، دوباره افزایش مییابند، قرار دهید؛ این نقطه را معمولاً سطح حمایت مینامند و قرار دادن استاپ لاس در این سطح به شما کمک میکند تا ضرر خود را به حداقل برسانید.

در موقعیتهای فروش، حد ضرر را بالاتر از نقطهای تنظیم کنید که قیمتها بعد از افزایش، ناگهان کاهش مییابند. این نقطه معمولاً به عنوان سطح مقاومت شناخته میشود و در این حالت، تنظیم حد ضرر بر اساس بالاترین نقطهی نوسان قیمتها میتواند مناسب باشد.

نیازی نیست که همیشه حد ضرر خود را زیر سطح حمایت یا بالای سطح مقاومت قرار دهید. بسته به استراتژی خاص شما برای ورود و خروج از معاملات، میتوانید حد ضرر خود را با توجه به قیمتهای جایگزین تنظیم کنید.

بهعنوان مثال، در شرایط بازار نوسانی، استفاده از شاخص «میانگین محدوده واقعی» میتواند به شما کمک کند تا نوسانات روزانهی قیمتها را تشخیص دهید و بر اساس آن، حد ضرری مناسب تعیین کنید که خارج از محدودهی نوسانات روزانه باشد.

این نکات به شما کمک میکند تا حد ضرر خود را بهگونهای تنظیم کنید که هم با استراتژی سرمایهگذاری شما همخوانی داشته باشد و هم خطرات را در شرایط مختلف بازار به حداقل برساند.

زمان مناسب برای بهکارگیری حد ضرر، زمانی است که شرایط بازار بهگونهای گردد که احتمال افزایش ریسکها و نوسانات وجود داشته باشد. این ابزار، به سرمایهگذار این امکان را میدهد که خطرات مالی خود را مدیریت کند، بهخصوص هنگامی که بازار ناپایدار میشود یا وقتی که سرمایهگذار تمایل دارد در بازارهایی با ریسک پایینتر فعالیت کند.

حد ضرر به عنوان یک استراتژی کلیدی برای کاهش مخاطرات سرمایهگذاری شناخته میشود. برای اعمال حد ضرر، باید در مواقعی که قیمت داراییهای سرمایهگذاری افت قابل توجهی دارد، اقدام نمود.

بهطور خلاصه، بهترین زمان برای تنظیم حد ضرر زمانی خواهد بود که کاهش قیمت داراییهای سرمایهگذاری به حدی است که دیگر از نظر شما قابل قبول نیست و میتواند به سرمایه شما آسیب برساند.

در نهایت، توصیه میشود که همیشه از حد ضرر برای حفاظت از داراییهای خود استفاده کنید و به طور منظم حد ضرر خود را بازبینی و با توجه به تغییرات بازار تنظیم نمایید.

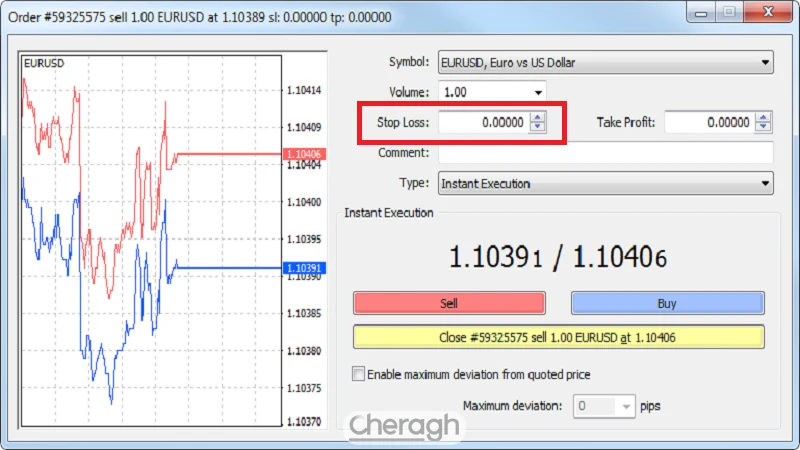

حال که کامل با استاپلاس یا حد ضرر آشنا شدیم، نوبت به نحوه استفاده از آن میرسد. زمانی که در متاتریدر بر روی دکمه خرید یا فروش کلیک میکنید، یک پنجره جدید برای تنظیم حد سود و حد ضرر باز خواهد شد. در بخش تعیین حد ضرر میتوانید مکانی را برای فعال شدن این امر مشخص کنید.

از آن پس، اگر قیمت به این نقطه مشخص شده برسد، معامله به صورت خودکار بسته میشود. شما میتوانید در هر زمان که خواهید، محل حد ضرر خود را تغییر دهید. کافی است که بر روی معامله خود در نمودار دوبار کلیک کنید تا همان پنجره مجدداً باز شود و شما بتوانید تغییرات لازم را اعمال نمایید.

علاوه بر این، امکان جابجایی دستی حد ضرر بر روی نمودار نیز وجود دارد. برای این کار، باید روی نقطه حد ضرر کلیک کنید و آن را به هر نقطهای از نمودار که مد نظر دارید، بکشید.

بکارگیری حد ضرر یا استاپ لاس برای هر معاملهگر در بازار فارکس، اقدامی حیاتی است. نباید فراموش کنیم که عدم استفاده از حد ضرر میتواند در درازمدت منجر به از بین رفتن کل سرمایهمان شود.

در این مقاله، تلاش کردیم تا سوال استاپ لاس چیست؟ را پاسخ دهیم و به بررسی کلی این ابزار کاربردی بپردازیم. تاکید ما بر این بوده که استاپلاس یا حد ضرر، نقش محافظتی دارد و به معاملهگران کمک میکند تا حد تحمل خود در برابر زیانها را مشخص نمایند.

امید است که این مطالعه به شما کمک کند تا بتوانید استاپلاس مناسب با استراتژی و روش معاملاتی خود را شناسایی و به کار برید. در پایان، شما را دعوت میکنیم تا نظرات خود را دربارهی حد ضرر در بازارهای مالی، با ما به اشتراک بگذارید تا با تبادل تجربیات، در نهایت همگی بتوانیم معاملات بهینهتری را در بازار تجربه کنیم.

👈 درباره وینگو مارکتس بیشتر بدانید!

شاید دوست داشته باشید بخوانید:

۳ مرداد ۱۴۰۲ ۲K بازدید

پلتفرم پرو تریدر (ProTrader) چیست؟ ؛ استانداردی نوین در معاملات چند بازاری

۶ شهریور ۱۴۰۴ ۹۱۰ بازدید

۱ اردیبهشت ۱۴۰۴ ۱K بازدید

حساب دمو در فارکس چیست و چرا باید از آن استفاده کنیم؟

۱۸ شهریور ۱۴۰۴ ۶K بازدید

آنچه خـواهید خـواند:

دستــههای محبــوب

آخریـن بررسی شدههای بازار سرمایه

پربازدیدترین آموزشها

نحوه فعال کردن صدا در لایو ترید

۱۸ مهر ۱۴۰۲ ۱۱۶K بازدید

آموزش نصب و نحوه نمایش تایم کندل در متاتریدر

۳ بهمن ۱۴۰۲ ۹۰K بازدید

آموزش بک تست رایگان بدون نیاز به اکانت پریمیوم

۱۱ تیر ۱۴۰۴ ۵۵K بازدید

اکسپرت بک تست + آموزش فعال سازی و نحوه کار با آن

۹ تیر ۱۴۰۴ ۵۳K بازدید

آشنایی با منوی ابزارها در تریدینگ ویو

۲۹ بهمن ۱۴۰۲ ۴۸K بازدید

آموزش ریکاوری توکن بعد از غیرفعال شدن شبکه BEP2

۱۳ آذر ۱۴۰۳ ۴۸K بازدید

دانلود متاتریدر ۴ + آموزش نصب MT4

۳۰ آبان ۱۴۰۲ ۴۲K بازدید

عضو چراغ نیستید؟

ثبت نام