نرخ بهره، به عنوان یکی از قدرتمندترین ابزارهایی است که در اختیار بانکهای مرکزی برای هدایت اقتصاد، قرار دارد. با تغییر این نرخ، جریان پول در اقتصاد سرعت میگیرد یا کند میشود و این تغییر، بازارهای مالی را به شدت تحت تأثیر قرار میدهد.

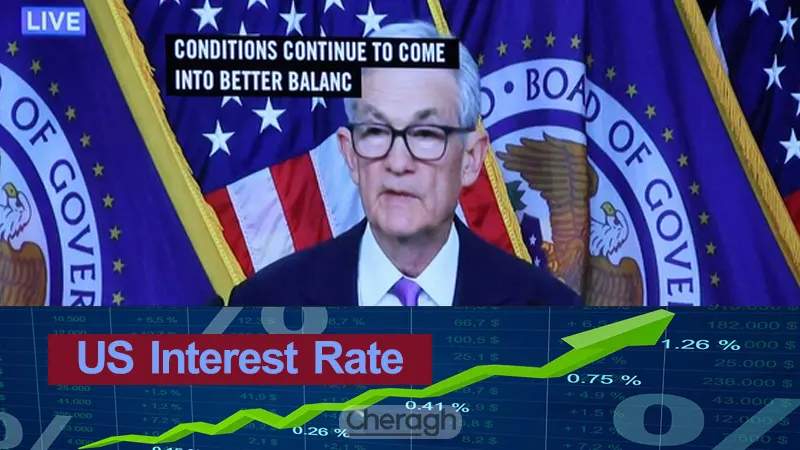

نرخ بهره فدرال رزرو آمریکا (Fomc)، به عنوان مهمترین نرخ بهره در دنیا، نقش کلیدی در تعیین جهت حرکت بازارهای جهانی دارد. وقتی فدرال رزرو نرخ بهره را افزایش میدهد، هزینه وامگیری بالا میرود و سرمایهگذاران به جای ریسک کردن در بازارهای پرنوسان مانند ارزهای دیجیتال، به سمت سرمایهگذاریهای امنتر مانند اوراق قرضه میروند. برعکس، کاهش نرخ بهره، هزینه وامگیری را کاهش داده و سرمایهگذاران را به سمت بازارهای پرریسکتر سوق میدهد.

در این مقاله از چراغ، به بررسی دقیق تاثیرات نرخ بهره فدرال رزرو بر طیف گستردهای از بازارها و داراییها، به ویژه بیت کوین و طلا، میپردازیم. هدف ما این است که درک شما را از این ارتباط پیچیده و تاثیرگذار عمیقتر کنیم. با شناخت این مکانیزم، میتوانید تصمیمات سرمایهگذاری بهتری اتخاذ و ریسکهای خود را مدیریت کنید. پس با ما تا انتها همراه باشید.

نرخ بهره (Interest Rate) یا نرخ سود به مبلغی اشاره دارد که وام دهنده به عنوان هزینه استفاده از پول به وام گیرنده میپردازد. در واقع، زمانی که شما از بانکی یا موسسه مالی وام میگیرید، نرخ بهره بخشی از هزینههای شما را تشکیل میدهد و به عنوان منبع درآمد برای وامدهنده محسوب میشود. این هزینه به شکل درصدی از مبلغ وام محاسبه میشود.

نرخ بهره معمولاً به صورت سالانه تعیین شده و به عنوان نرخ درصد سالانه (APR) نمایش داده میشود. علاوه بر وامها، نرخ بهره در حسابهای پسانداز و گواهیهای سپرده (CD) نیز اعمال میشود. در این موارد، بانک نسبت به وجوه واریز شده به صاحب حساب، درصدی از آن را به عنوان سود پرداخت میکند. این سود معمولاً با عنوان بازده درصدی سالانه (APY) شناخته میشود. نرخ بهره برای انواع مختلف وامها اعم از وام مسکن، وامهای تحصیلی و یا وامهای تجاری محاسبه میشود. افراد و شرکتها معمولاً برای خرید خانه، تأمین مالی پروژهها یا گسترش کسبوکار خود پول قرض میکنند. این پول ممکن است به صورت یکجا یا به صورت اقساطی و در طول مدت مشخصی بازپرداخت شود.

در مورد وامها، نرخ بهره روی اصل وام، یعنی مبلغی که قرض گرفتهاید، اعمال میشود. بنابراین، مبلغی که در نهایت باید پرداخت کنید، معمولاً بیشتر از مبلغ اولیه وام است. این افزایش به خاطر نیاز وام دهنده به جبران استفاده نکردن از پول در طول مدت وام است. در واقع، وام دهنده ممکن بوده که این پول را به جای وام دادن، سرمایهگذاری کند و از آن درآمد به دست آورد. بنابراین، تفاوت بین مجموع پولی که بازپرداخت میکنید و اصل وام، همان سودی است که برای شما به عنوان وام گیرنده هزینهبر است. در این راستا، نرخ بهره نه تنها به عنوان هزینه بدهی برای وام گیرنده، بلکه به عنوان نرخ بازده برای وامدهنده نیز عمل میکند.

نرخ بهره، در واقع اجاره پولی است که ما برای مدت مشخصی از دیگران قرض میگیریم. درست مثل اینکه خانهای را اجاره میکنیم و ماهانه مبلغی بابت آن میپردازیم، وقتی پولی را قرض میگیریم، علاوه بر اصل پول، مبلغی هم به عنوان بهره پرداخت میکنیم. این بهره به صورت درصدی از مبلغ قرض محاسبه میشود و نشان میدهد که ما چقدر بابت استفاده از پول دیگران باید هزینه کنیم. هرچه نرخ بهره بالاتر باشد، هزینه استفاده از پول هم بیشتر میشود. برای مثال، فرض کنید شما ۲۰۰ هزار تومان وام میگیرید و نرخ بهره سالانه ۴ درصد است. در پایان سال، علاوه بر ۲۰۰ هزار تومان اصل وام، باید ۸ هزار تومان هم به عنوان بهره پرداخت کنید. پس در مجموع باید ۲۰۸ هزار تومان به بانک برگردانید.

اما داستان به همین جا ختم نمیشود. اگر شما پولی داشته باشید و آن را در بانک بگذارید، در واقع شما به بانک قرض دادهاید و بانک هم به شما بهره میدهد. به این ترتیب، شما به جای اینکه پولتان را زیر تشک نگه دارید، میتوانید آن را سرمایهگذاری کنید و از سود آن استفاده کنید. نرخ بهره نقش بسیار مهمی در اقتصاد دارد. بانکهای مرکزی با تغییر نرخ بهره، میتوانند بر اقتصاد تأثیر بگذارند. مثلاً اگر نرخ بهره را افزایش دهند، هزینه وام گرفتن بالا میرود و در نتیجه مردم کمتر وام میگیرند و هزینههای خود را کاهش میدهند. برعکس، اگر نرخ بهره را کاهش دهند، هزینه وام گرفتن پایین میآید و مردم ترغیب میشوند بیشتر وام بگیرند و مصرف کنند.

درک دقیق مفهوم نرخ بهره برای همه ما مهم است. چه بخواهیم خانه بخریم، چه بخواهیم ماشین بخریم یا چه بخواهیم سرمایهگذاری کنیم، نرخ بهره تأثیر مستقیمی بر تصمیمات مالی ما دارد. بنابراین، بهتر است قبل از هرگونه تصمیم مالی، اطلاعات کافی در مورد نرخ بهره داشته باشیم.

حال که با مفهوم و ساز و کار کلی نرخ بهره آشنا شدید، میتوانیم به بررسی نرخ بهره آمریکا بپردازیم. نرخ بهره آمریکا، یا همان نرخ فدرال (Federal Funds Rate)، در واقع قیمتی است که بانکها برای قرض دادن پول به یکدیگر پرداخت میکنند. این نرخ، که توسط فدرال رزرو تعیین میشود، نقش یک اهرم قدرتمند در اقتصاد آمریکا را ایفا میکند. با تغییر این نرخ، فدرال رزرو میتواند بر کل اقتصاد تأثیر بگذارد. برای مثال، زمانی که اقتصاد بیش از حد داغ میشود و تورم بالا میرود، فدرال رزرو نرخ بهره را افزایش میدهد تا هزینه وامگیری را گرانتر کند. این کار باعث میشود که مردم و کسب و کارها کمتر پول قرض بگیرند و در نتیجه تقاضا کاهش یافته و تورم کنترل شود. برعکس، در زمان رکود اقتصادی، فدرال رزرو نرخ بهره را کاهش میدهد تا هزینه وامگیری ارزانتر شود. این کار باعث میشود که مردم و کسب و کارها بیشتر پول قرض بگیرند و سرمایهگذاری کنند و در نتیجه اقتصاد تحریک شود.

به عبارت سادهتر، نرخ بهره آمریکا مانند یک شیر آب است که فدرال رزرو با باز و بسته کردن آن، جریان پول در اقتصاد را کنترل میکند. تغییرات در نرخ بهره فدرال نه تنها بر اقتصاد آمریکا، بلکه بر بازارهای مالی جهانی نیز تاثیرگذار است. به همین دلیل، سرمایهگذاران و تحلیلگران اقتصادی همواره تغییرات این نرخ را با دقت دنبال میکنند.

بانک مرکزی آمریکا یا همان فدرال رزرو (Federal Reserve)، در جلسات منظم کمیته بازار آزاد فدرال (FOMC) که هر شش هفته یکبار برگزار میشود، تصمیمگیری در مورد نرخ بهره را انجام میدهد. این جلسات از قبل برنامهریزی شده و تاریخ دقیق آنها مشخص است. پس از هر جلسه، فدرال رزرو بیانیهای منتشر میکند که در آن به طور رسمی درباره افزایش یا کاهش نرخ بهره تصمیمگیری شده، اطلاع رسانی میشود. معمولاً این بیانیهها در ساعات اولیه بعدازظهر به وقت شرقی آمریکا منتشر میشوند.

تعیین نرخ بهره توسط فدرال رزرو، یکی از مهمترین رویدادهای اقتصادی در سطح جهانی است. چرا که تغییر نرخ بهره، تاثیر مستقیمی بر بازارهای مالی از جمله بازار سهام، بازار ارز و بازار اوراق قرضه دارد. به همین دلیل، سرمایهگذاران و تحلیلگران مالی با دقت زیادی این جلسات را دنبال میکنند تا از تصمیمات فدرال رزرو مطلع شوند و بتوانند بر اساس آن، تصمیمات سرمایهگذاری خود را تنظیم کنند. در شرایط خاص و اضطراری، ممکن است فدرال رزرو تصمیم بگیرد که جلسه فوقالعادهای برگزار کند و خارج از برنامه زمانبندی شده، نرخ بهره را تغییر دهد. این معمولاً در مواقعی اتفاق میافتد که شرایط اقتصادی به شدت ناپایدار شده و نیاز به تصمیمگیری سریع وجود داشته باشد.

نرخ بهره آمریکا، به خصوص نرخ بهرهای که توسط فدرال رزرو تعیین میشود، یکی از مهمترین شاخصهای اقتصادی است که بر بازارهای مالی سراسر جهان تأثیر میگذارد. اگر میخواهید از آخرین تغییرات نرخ بهره آمریکا مطلع شوید، چندین راه ساده در اختیار دارید:

نرخ بهره، به عنوان یکی از مهمترین ابزارهای سیاست پولی، تاثیر مستقیمی بر عملکرد بازارهای مالی، به ویژه بازار بورس نیویورک دارد. تصمیمات فدرال رزرو در مورد افزایش یا کاهش نرخ بهره، تغییراتی را در هزینههای وامگیری، ارزشگذاری سهام و انتظارات سرمایهگذاران ایجاد میکند که در نهایت بر روند بازار بورس تاثیر میگذارد.

با افزایش نرخ بهره، هزینه وامگیری برای شرکتها بیشتر میشود. این امر باعث کاهش سرمایهگذاریهای جدید و افزایش هزینههای بهره شرکتهای بدهکار میشود که در نهایت بر سودآوری آنها تأثیر منفی گذاشته و به کاهش قیمت سهام منجر میشود. برعکس، کاهش نرخ بهره، هزینه وامگیری را کاهش داده و به شرکتها اجازه میدهد تا با هزینه کمتری به توسعه و گسترش فعالیتهای خود بپردازند. این امر باعث افزایش سودآوری شرکتها و در نتیجه، رشد قیمت سهام میشود.

نرخ بهره به عنوان نرخ تنزیل (Discount Rate) در محاسبه ارزش فعلی سودهای آینده شرکتها استفاده میشود. افزایش نرخ بهره، ارزش فعلی این سودها را کاهش داده و در نتیجه، قیمت سهام نیز کاهش مییابد. برعکس، کاهش نرخ بهره، ارزش فعلی سودهای آینده را افزایش داده و باعث رشد قیمت سهام میشود.

تغییرات نرخ بهره، سیگنالهایی درباره وضعیت اقتصاد کلان به سرمایهگذاران ارسال میکند. افزایش نرخ بهره ممکن است نشاندهنده نگرانی فدرال رزرو درباره تورم باشد که باعث کاهش ریسکپذیری سرمایهگذاران و خروج آنها از بازار سهام میشود. کاهش نرخ بهره، معمولاً به عنوان نشانهای از تلاش فدرال رزرو برای تحریک رشد اقتصادی تلقی میشود که باعث افزایش خوشبینی سرمایهگذاران و رشد بازار بورس میشود.

با افزایش نرخ بهره، بازده اوراق قرضه نیز افزایش مییابد و این اوراق برای سرمایهگذاران جذابتر میشوند. در نتیجه، سرمایهگذاران ممکن است بخشی از سرمایه خود را از بازار سهام خارج کرده و به سمت اوراق قرضه سوق دهند که این امر باعث کاهش تقاضا برای سهام و افت قیمتها میشود.

در مجموع، رابطه بین نرخ بهره و بازار بورس پیچیده است و به عوامل مختلفی بستگی دارد. اگرچه به طور کلی، افزایش نرخ بهره معمولاً تأثیر منفی بر بازار بورس دارد، اما این رابطه همیشه قطعی نیست و به شرایط اقتصادی، انتظارات سرمایهگذاران و سایر عوامل نیز وابسته است.

شاخص نزدک، که عمدتاً از شرکتهای فناوری و نوپا تشکیل شده است، به تغییرات نرخ بهره بسیار حساس است. این حساسیت به دلایل زیر است:

شرکتهای فناوری برای رشد و توسعه خود به سرمایه زیادی نیاز دارند. این سرمایه معمولاً از طریق وامها یا جذب سرمایه از سرمایهگذاران تامین میشود. افزایش نرخ بهره، هزینه وامگیری را برای این شرکتها افزایش میدهد و در نتیجه سودآوری آنها را تحت تاثیر قرار میدهد. در واقع، شرکتهایی که سودآوری فعلی پایینی دارند و بیشتر بر اساس رشد آینده ارزشگذاری میشوند، به شدت تحت تأثیر افزایش نرخ بهره قرار میگیرند.

بسیاری از شرکتهای موجود در شاخص نزدک، بر اساس پتانسیل رشد آیندهشان ارزشگذاری میشوند. به عبارت دیگر، سرمایهگذاران حاضرند برای سهام این شرکتها، قیمتهای بالایی بپردازند به این امید که در آینده سودهای بالایی کسب کنند. با افزایش نرخ بهره، نرخ تنزیل نیز افزایش مییابد. نرخ تنزیل، نرخی است که برای محاسبه ارزش فعلی سودهای آینده استفاده میشود. افزایش این نرخ، باعث کاهش ارزش فعلی سودهای آینده شرکتها و در نتیجه کاهش قیمت سهام آنها میشود.

زمانی که نرخ بهره افزایش مییابد، بازدهی اوراق قرضه نیز افزایش مییابد. این امر باعث میشود که سرمایهگذاران به جای سرمایهگذاری در سهام شرکتهای با رشد بالا، به سمت سرمایهگذاری در اوراق قرضه با بازدهی بالاتر سوق پیدا کنند. این تغییر در الگوی سرمایهگذاری، میتواند منجر به کاهش تقاضا برای سهام و در نتیجه کاهش قیمت آنها شود.

وقتی فدرال رزرو تصمیم به افزایش نرخ بهره میگیرد، معمولاً نشانهای از نگرانی درباره افزایش بیش از حد تورم و کند شدن رشد اقتصادی است. این سیگنال میتواند باعث شود سرمایهگذاران نسبت به آینده اقتصاد و به ویژه شرکتهای فناوری که به رشد سریع وابستهاند، محتاطتر شوند. شرکتهای فناوری معمولاً برای تأمین مالی رشد خود به منابع مالی زیادی نیاز دارند و افزایش نرخ بهره هزینه این منابع را افزایش میدهد. در نتیجه، ممکن است سودآوری این شرکتها کاهش یابد و در نهایت، شاخص نزدک نیز تحت تأثیر قرار گیرد. برعکس، کاهش نرخ بهره به معنای آن است که فدرال رزرو به دنبال تحریک اقتصاد است و این میتواند به رشد شرکتهای فناوری و تقویت شاخص نزدک کمک کند.

اوراق قرضه معمولاً به عنوان داراییهای امن در نظر گرفته میشوند. زمانی که نرخ بهره افزایش مییابد، بازده اوراق قرضه نیز افزایش مییابد و این باعث میشود که سرمایهگذاران به جای سرمایهگذاری در سهام، به سمت اوراق قرضه جذب شوند. زیرا اوراق قرضه بازده تضمینیتری ارائه میدهند. از طرف دیگر، کاهش نرخ بهره باعث کاهش جذابیت اوراق قرضه میشود و سرمایهگذاران به دنبال کسب بازده بالاتر از طریق سرمایهگذاری در سهام، به ویژه سهام شرکتهای فناوری که پتانسیل رشد بالایی دارند، خواهند رفت.

شاخص نزدک به دلیل تمرکز بر شرکتهای فناوری، نسبت به تغییرات نرخ بهره حساسیت بالاتری دارد. شرکتهای فناوری معمولاً دارای ارزشگذاری بالایی بر اساس انتظارات رشد آینده هستند. افزایش نرخ بهره میتواند این انتظارات را کاهش دهد و در نتیجه منجر به افت شدید قیمت سهام این شرکتها شود. برعکس، کاهش نرخ بهره میتواند به افزایش ارزشگذاری این شرکتها و تقویت شاخص نزدک کمک کند.

نرخ بهره آمریکا، به عنوان یکی از مهمترین ابزارهای سیاست پولی، تاثیری عمیق بر ارزش دلار در سطح جهانی دارد. تغییرات در این نرخ، جریان سرمایههای جهانی را تحت تاثیر قرار داده و به نوبه خود بر ارزش نسبی دلار در برابر سایر ارزها تاثیرگذار است. در زیر، به بررسی دقیقتر این رابطه میپردازیم:

هنگامی که فدرال رزرو تصمیم میگیرد نرخ بهره را افزایش دهد، در واقع هزینه قرض گرفتن پول را بالا میبرد. این امر باعث میشود سرمایهگذاری در اوراق قرضه دولتی آمریکا جذابتر شود، زیرا بازدهی بیشتری را نسبت به سایر اوراق قرضه ارائه میدهند. در نتیجه، سرمایهگذاران خارجی برای کسب سود بیشتر، به سمت دلار و داراییهای دلاری گرایش پیدا میکنند. افزایش تقاضا برای دلار، به طور طبیعی ارزش آن را در برابر سایر ارزها تقویت میکند.

برعکس، کاهش نرخ بهره توسط فدرال رزرو، باعث کاهش جذابیت سرمایه گذاری در دلار میشود. زیرا بازدهی اوراق قرضه دولتی آمریکا کاهش یافته و سرمایهگذاران به دنبال فرصتهای سرمایهگذاری با بازدهی بالاتر در سایر ارزها میگردند. کاهش تقاضا برای دلار، به معنای کاهش ارزش آن در برابر سایر ارزها است.

دلار آمریکا به عنوان ارز ذخیره جهانی، نقش بسیار مهمی در اقتصاد جهانی ایفا میکند. تغییرات در نرخ بهره آمریکا، نه تنها بر ارزش دلار، بلکه بر اقتصاد کشورهای دیگر نیز تأثیر میگذارد. برای مثال، افزایش نرخ بهره آمریکا میتواند هزینه بدهی کشورهای در حال توسعه که بدهیهای دلاری دارند را افزایش دهد و بر رشد اقتصادی آنها تأثیر منفی بگذارد. از سوی دیگر، کاهش نرخ بهره میتواند به افزایش جریان سرمایه به سمت این کشورها و تقویت رشد اقتصادی آنها کمک کند.

نرخ بهره آمریکا، یکی از مهمترین عوامل موثر بر قیمت جهانی طلا است. طلا به عنوان یک دارایی امن و پناهگاه در برابر تورم و بیثباتی اقتصادی شناخته میشود. به همین دلیل، تغییرات در نرخ بهره توسط فدرال رزرو میتواند به طور قابل توجهی بر جذابیت و قیمت طلا تأثیر بگذارد.

وقتی فدرال رزرو نرخ بهره را افزایش میدهد، در واقع هزینه قرض گرفتن پول را بالا میبرد. این افزایش نرخ بهره باعث میشود که سرمایهگذاری در اوراق قرضه و سایر ابزارهای مالی با درآمد ثابت جذابتر شود. زیرا این ابزارها به سرمایهگذاران بازدهی بیشتری نسبت به طلا میدهند که هیچ بهرهای ندارد. در نتیجه، سرمایهگذاران تمایل دارند تا طلا را فروخته و به سمت این سرمایهگذاریهای پر بازدهتر بروند. افزایش نرخ بهره معمولاً باعث تقویت ارزش دلار میشود. از آنجایی که طلا معمولاً به دلار قیمتگذاری میشود، تقویت دلار باعث کاهش تقاضا برای طلا و در نتیجه کاهش قیمت آن میشود.

وقتی فدرال رزرو نرخ بهره را کاهش میدهد، بازدهی اوراق قرضه و سایر ابزارهای مالی با درآمد ثابت کاهش مییابد. در این شرایط، طلا به عنوان یک دارایی امن و پناهگاه برای سرمایهگذاران جذابتر میشود. در محیطهایی با نرخ تورم بالا، طلا به عنوان یک محافظ ارزش واقعی شناخته میشود. کاهش نرخ بهره ممکن است به افزایش نرخ تورم منجر شود و در این شرایط، سرمایهگذاران برای حفظ ارزش داراییهای خود به سمت طلا حرکت میکنند. از طرفی، کاهش نرخ بهره معمولاً باعث کاهش ارزش دلار میشود. کاهش ارزش دلار باعث افزایش تقاضا برای طلا به عنوان یک ارز جایگزین میشود و در نتیجه قیمت آن افزایش مییابد.

زمانی که نرخ تورم بالا میرود، ارزش پول کاهش مییابد. در این شرایط، طلا به عنوان یک دارایی ملموس و پناهگاهی امن در برابر کاهش ارزش پول، مورد توجه سرمایهگذاران قرار میگیرد. افزایش نرخ بهره معمولاً به کاهش تورم کمک میکند. در نتیجه، جذابیت طلا به عنوان یک محافظ در برابر تورم کاهش مییابد.

طلا معمولاً به دلار آمریکا قیمتگذاری میشود. بنابراین، تقویت دلار باعث گران شدن طلا برای خریداران سایر ارزها و کاهش تقاضا برای آن میشود. از طرفی، افزایش نرخ بهره در آمریکا معمولاً به تقویت دلار منجر میشود. پس با افزایش نرخ بهره، افزایش قیمت طلا را شاهد خوایم بود. برعکس، تضعیف دلار باعث ارزان شدن طلا برای خریداران خارجی و افزایش تقاضا برای آن میشود.

سرمایهگذاران نه تنها به نرخ بهره فعلی، بلکه به انتظارات خود درباره تغییرات آینده نرخ بهره نیز توجه میکنند. اگر انتظار داشته باشند که نرخ بهره در آینده کاهش یابد، ممکن است قبل از وقوع این تغییر، به خرید طلا روی آورند. علاوه بر عوامل بنیادی، روندهای بازار، احساسات سرمایهگذاران و رویدادهای جهانی نیز بر قیمت طلا تاثیر میگذارند.

نرخ بهره، به عنوان یکی از مهمترین ابزارهای سیاست پولی بانکهای مرکزی، تاثیر مستقیمی بر بازارهای مالی از جمله بازار ارزهای دیجیتال و به ویژه بیت کوین دارد. تغییرات در نرخ بهره میتواند رفتار سرمایهگذاران را تحت تأثیر قرار داده و به نوبه خود بر عرضه و تقاضا برای بیت کوین و در نتیجه قیمت آن اثر بگذارد.

وقتی بانک مرکزی نرخ بهره را افزایش میدهد، در واقع هزینه وامگیری را گرانتر میکند. این امر باعث میشود که سرمایهگذاران به جای سرمایهگذاری در داراییهای پرریسک مانند بیت کوین، به سمت داراییهای با ریسک کمتر مانند اوراق قرضه که بازدهی ثابت و تضمینی دارند، گرایش پیدا کنند. افزایش نرخ بهره معمولاً با کاهش ارزش داراییهای پرریسک همراه است. در این شرایط، سرمایهگذاران برای کاهش ریسک، بخشی از سرمایه خود را از بازار ارزهای دیجیتال خارج کرده و به سمت داراییهای امنتر هدایت میکنند. افزایش نرخ بهره، همچنین میتواند منجر به کاهش نقدینگی در بازار شود، زیرا سرمایهگذاران تمایل بیشتری به نگهداری پول نقد یا سرمایهگذاری در اوراق قرضه دارند. کاهش نقدینگی نیز میتواند بر قیمت بیت کوین تأثیر منفی بگذارد.

کاهش نرخ بهره باعث کاهش هزینه وامگیری و افزایش نقدینگی در بازار میشود. در این شرایط، سرمایهگذاران تمایل بیشتری به پذیرش ریسک و سرمایهگذاری در داراییهای پرریسک مانند بیت کوین پیدا میکنند. وقتی بازدهی اوراق قرضه و سایر داراییهای با ریسک کم کاهش مییابد، سرمایهگذاران به دنبال گزینههای جایگزین با بازدهی بالاتر میگردند. بیت کوین به عنوان یک دارایی با پتانسیل رشد بالا، میتواند گزینه جذابی برای این دسته از سرمایهگذاران باشد. همچنین، کاهش نرخ بهره معمولاً با افزایش نرخ تورم همراه است. در این شرایط، بیت کوین به عنوان یک ابزار برای حفظ ارزش در برابر تورم و کاهش ارزش پولهای فیات، مورد توجه قرار میگیرد.

نرخ بهره، به عنوان هزینه فرصت پول، بر تصمیمات سرمایهگذاری تأثیر بسزایی دارد. افزایش نرخ بهره، هزینه وامگیری را بالا برده و در نتیجه، شرکتها و افراد تمایل کمتری به سرمایهگذاریهای پرریسک مانند بیتکوین نشان میدهند. این کاهش تمایل به سرمایهگذاری، به کاهش نقدینگی در بازار ارزهای دیجیتال و در نهایت کاهش قیمت بیتکوین منجر میشود. برعکس، کاهش نرخ بهره، هزینه وامگیری را کاهش داده و سرمایهگذاران را به سمت داراییهای پرریسکتر سوق میدهد. این افزایش تقاضا، باعث افزایش قیمت بیتکوین میشود.

تغییرات نرخ بهره نه تنها بر جریان نقدینگی، بلکه بر احساسات بازار نیز اثر میگذارد. افزایش نرخ بهره معمولاً نشاندهنده نگرانی بانک مرکزی از تورم و تلاش برای مهار آن است. این امر میتواند به ایجاد جو عدم اطمینان در بازارهای مالی منجر شود و سرمایهگذاران را به سمت داراییهای امنتر سوق دهد. با این حال، در برخی موارد، بیتکوین به عنوان یک پناهگاه امن در برابر تورم و بیثباتی اقتصادی تلقی میشود. از سوی دیگر، کاهش نرخ بهره معمولاً با کاهش ارزش دلار همراه است. از آنجایی که بیتکوین به عنوان یک دارایی جایگزین برای دلار در نظر گرفته میشود، کاهش ارزش دلار میتواند تقاضا برای بیتکوین را افزایش دهد.

نرخ بهره و تورم رابطه مستقیمی با هم دارند. بانکهای مرکزی معمولاً برای کنترل تورم، نرخ بهره را افزایش میدهند. افزایش نرخ بهره، هزینههای تولید را بالا برده و در نتیجه به کاهش تورم کمک میکند. در چنین شرایطی، جذابیت بیتکوین به عنوان یک دارایی محافظتی در برابر تورم کاهش مییابد. برعکس، اگر نرخ تورم افزایش یابد و بانک مرکزی نرخ بهره را کاهش ندهد، سرمایهگذاران به دنبال داراییهایی برای حفظ ارزش دارایی خود در برابر تورم میگردند و بیتکوین یکی از این گزینهها است.

در مجموع، نرخ بهره یکی از عوامل کلیدی تاثیرگذار بر قیمت بیتکوین است. با این حال، تاثیر نرخ بهره بر بیتکوین پیچیده بوده و به عوامل دیگری مانند احساسات بازار، ارزش دلار، رویدادهای جهانی و تنظیمات مقرراتی نیز بستگی دارد.

تصور کنید بازار ارزهای دیجیتال یک اقیانوس پر تلاطم است و آلتکوینها مانند قایقهای کوچک روی سطح آن شناورند. نرخ بهره، مانند جزر و مد، بر ارتفاع این قایقها تاثیر میگذارد. زمانی که نرخ بهره افزایش مییابد، سرمایهگذاران ترجیح میدهند سرمایه خود را به جای سرمایهگذاری در داراییهای پرریسک مانند آلتکوینها، به داراییهای امنتری مانند اوراق قرضه منتقل کنند. این تغییر جهت سرمایه، مانند یک موج بزرگ، باعث کاهش تقاضا برای آلتکوینها شده و در نتیجه قیمت آنها را کاهش میدهد.

برعکس، زمانی که نرخ بهره کاهش مییابد، سرمایهگذاران به دنبال فرصتهایی برای کسب بازدهی بیشتر هستند. در این شرایط، آلتکوینها به عنوان داراییهای پرریسک با پتانسیل رشد بالا، جذابیت بیشتری پیدا میکنند. افزایش تقاضا برای آلتکوینها، مانند یک موج قدرتمند، باعث افزایش قیمت آنها میشود. به عبارت دیگر، نرخ بهره مانند یک کلید است که میتواند قفل رشد یا کاهش قیمت آلتکوینها را باز کند.

تغییرات نرخ بهره به طور مستقیم بر رفتار سرمایهگذاران و در نتیجه بر قیمت آلتکوینها تاثیر میگذارد. افزایش نرخ بهره، به دلیل افزایش هزینه فرصت سرمایهگذاری در داراییهای پرریسک، باعث کاهش تقاضا برای آلتکوینها و در نتیجه کاهش قیمت آنها میشود. از سوی دیگر، کاهش نرخ بهره، با ایجاد محیطی جذاب برای سرمایهگذاری در داراییهای پرریسک، باعث افزایش تقاضا برای آلتکوینها و در نتیجه افزایش قیمت آنها میشود. به طور خلاصه، نرخ بهره به عنوان یک عامل کلیدی، نقش مهمی در تعیین جهت حرکت قیمت آلتکوینها ایفا میکند.

نرخ بهره مانند یک فرمانده بر بازارهای مالی حکم میراند. زمانی که بانک مرکزی تصمیم میگیرد نرخ بهره را افزایش دهد، سرمایهگذاران به سمت داراییهای امنتری مانند اوراق قرضه گرایش پیدا میکنند. این تغییر جهت سرمایه، تقاضا برای آلتکوینهای پرریسک را کاهش داده و در نتیجه قیمت آنها را پایین میآورد. اما هنگامی که نرخ بهره کاهش مییابد، داستان کاملاً متفاوت میشود. با کاهش بازدهی داراییهای امن، سرمایهگذاران به دنبال فرصتهای پر بازدهتر میگردند و آلتکوینها به عنوان گزینههای جذابتری ظاهر میشوند. افزایش تقاضا برای این ارزهای دیجیتال، باعث افزایش قیمت آنها و ایجاد فرصتهای سودآوری برای سرمایهگذاران میشود. به عبارت دیگر، نرخ بهره مانند یک اهرم است که میتواند قیمت آلتکوینها را به شدت تحت تاثیر قرار دهد. در یک جمله، نرخ بهره بالا، آلتکوینها را سرد و نرخ بهره پایین، آنها را گرم میکند.

نرخ بهره، به عنوان ابزاری قدرتمند در سیاستهای پولی، تاثیر مستقیمی بر بازار ارزهای دیجیتال و به ویژه آلتکوینها دارد. کاهش نرخ بهره و افزایش تورم، سرمایهگذاران را به سمت داراییهایی سوق میدهد که بتوانند ارزش خود را در برابر کاهش ارزش پول حفظ کنند. در این شرایط، برخی از آلتکوینها به عنوان ابزار محافظتی در برابر تورم شناخته شده و مورد توجه قرار میگیرند. بنابراین، تغییرات در نرخ بهره نه تنها با تغییر در جریان سرمایه و تمایل سرمایهگذاران به داراییهای پرریسک یا کمریسک، بلکه از طریق تأثیر بر تورم نیز بر قیمت آلتکوینها تأثیرگذار است. در واقع، نرخ بهره مانند یک اهرم است که میتواند بازار آلتکوینها را به سمت بالا یا پایین حرکت دهد. به عبارت دیگر، نرخ بهره و تورم دو نیروی قدرتمندی هستند که به طور مداوم بر بازار ارزهای دیجیتال اثر میگذارند و باعث نوسانات شدید قیمت آلتکوینها میشوند.

نرخ بهره، به عنوان یکی از مهمترین ابزارهای سیاست پولی بانکهای مرکزی، تاثیر قابل توجهی بر بازارهای مالی از جمله بازار ارزهای دیجیتال و به ویژه آلتکوینها دارد. این تاثیر از طریق چندین کانال مختلف اعمال میشود:

در نتیجه، رابطه بین نرخ بهره و قیمت آلتکوینها پیچیده و تحت تاثیر عوامل متعدد است. عوامل دیگری مانند توسعه فناوری بلاکچین، تنظیمات مقرراتی و رویدادهای جهانی نیز بر قیمت آلتکوینها تاثیرگذار هستند.

تا به اینجای مقاله برایتان گفتیم که نوسانات نرخ بهره، مانند موجهایی قدرتمند، بر بازارهای مالی از جمله طلا و بیت کوین تأثیر گذاشته و میتواند ارزش آنها را به شدت تحت تأثیر قرار دهد. اما چگونه میتوان در این دریای متلاطم، سرمایه خود را حفظ و حتی افزایش داد؟ کارشناسان مالی، مجموعه ای از استراتژیها را پیشنهاد میکنند که با بهکارگیری آنها میتوان اثرات منفی تغییرات نرخ بهره را کاهش داده و از فرصتهای موجود در این بازارها بهرهمند شد.

برای مدیریت ریسک ناشی از نوسانات نرخ بهره در بازار ارزهای دیجیتال و دیگر بازارهای مالی، تنوع بخشی به سبد سرمایهگذاری یک استراتژی ضروری است. این بدان معناست که سرمایهگذاران باید به جای تکیه بر یک ارز دیجیتال خاص، طیف گستردهای از رمزارزها و حتی داراییهای سنتی مانند سهام و اوراق قرضه را در سبد خود جای دهند. با این کار، اگر قیمت یک ارز دیجیتال به دلیل تغییرات نرخ بهره یا عوامل دیگر کاهش یابد، سایر داراییهای موجود در سبد میتوانند زیانهای احتمالی را جبران کنند. به عبارت دیگر، تنوعبخشی مانند یک بیمه نامه برای سرمایهگذاران عمل میکند و به آنها کمک میکند تا در برابر ریسکهای بازار مقاومتر شوند.

برای موفقیت در سرمایهگذاری در بازارهای پرنوسان مالی، درک عمیق از اقتصاد کلان و سیاستهای پولی ضروری است. سرمایهگذاران باید به دقت شاخصهایی مانند نرخ تورم، نرخ بیکاری و رشد اقتصادی را زیر نظر بگیرند؛ چرا که این شاخصها به شدت بر تصمیمگیریهای بانکهای مرکزی مانند فدرال رزرو تأثیر میگذارند. تغییرات در نرخ بهره، که یکی از مهمترین ابزارهای سیاست پولی است، میتواند به طور مستقیم بر قیمت ارزهای دیجیتال تأثیر بگذارد. با این حال، واکنش بازار ارزهای دیجیتال به تغییرات نرخ بهره پیچیده است و تحت تأثیر عوامل متعدد دیگری مانند انتظارات سرمایهگذاران، رویدادهای جهانی و تحولات تکنولوژیکی نیز قرار دارد. بنابراین، سرمایهگذاران باید با اتخاذ رویکردی جامع و با در نظر گرفتن تمام عوامل مؤثر، تصمیمات سرمایهگذاری خود را اتخاذ کنند.

به عبارت دیگر، سرمایهگذاران در بازار ارزهای دیجیتال باید مانند کاپیتان یک کشتی باشند که با توجه به تغییرات آب و هوا، جهت باد و جریانهای دریایی، مسیر خود را تنظیم میکند.

استراتژی متوسط هزینه دلاری (DCA) روشی هوشمندانه برای سرمایهگذاری در بازارهای مالی است. به جای اینکه تمام سرمایهتان را یکجا و در یک قیمت خاص وارد بازار کنید، با استفاده از DCA مبلغ ثابتی را به صورت منظم و بدون توجه به نوسانات بازار، خریداری میکنید. این روش نه تنها به شما کمک میکند تا میانگین قیمت خریدتان را کاهش دهید و از نوسانات کوتاهمدت ناشی از تغییرات نرخ بهره در امان بمانید، بلکه با اتخاذ دیدگاهی بلندمدت، به تدریج داراییهای بیشتری را به سبد سرمایهگذاری خود اضافه میکنید و در درازمدت از سود حاصل از رشد بازار بهرهمند میشوید. در واقع، DCA مانند یک قایق آرام و پایدار است که شما را در دریای متلاطم بازار ارزهای دیجیتال به سمت مقصدتان هدایت میکند.

استیبلکوینها، سپر امن سرمایهگذاران در برابر طوفانهای بازار ارزهای دیجیتال هستند. این داراییهای دیجیتال که ارزش آنها به طور مستقیم به ارزهای فیات مانند دلار آمریکا گره خورده است، میتوانند به عنوان یک پوشش مطمئن در برابر نوسانات شدید قیمت ارزهای دیجیتال عمل کنند. در زمانهایی که نرخ بهره افزایش مییابد و بازار ارزهای دیجیتال با افت قیمت مواجه میشود، سرمایهگذاران میتوانند بخشی از داراییهای خود را به استیبلکوینها تبدیل کنند تا از کاهش ارزش سرمایهشان جلوگیری کنند. علاوه بر این، استیبلکوینها به عنوان پل ارتباطی بین دنیای سنتی و دیجیتال عمل کرده و امکان ورود و خروج آسان از بازار ارزهای دیجیتال را فراهم میکنند. با این حال، سرمایهگذاران باید در انتخاب استیبلکوینها دقت کنند و تنها به پروژههایی اعتماد کنند که از شفافیت و پشتوانه مالی کافی برخوردار هستند.

در این مقاله از چراغ، به بررسی تاثیر نوسانات نرخ بهره بر بازارهای مالی مختلف، به ویژه بازارهای مهمی مثل طلا و بیت کوین پرداختیم. در نهایت گفتیم که برای موفقیت در این بازارها، مدیریت ریسکهای ناشی از تغییرات نرخ بهره امری حیاتی است. سرمایهگذاران با اتخاذ رویکردی فعال، میتوانند با متنوعسازی داراییها، رصد مداوم شاخصهای اقتصادی، استفاده از استراتژیهای هوشمندانه مانند متوسط هزینه دلاری و انتخاب استیبلکوینها به عنوان یک پناهگاه امن در برابر نوسانات، ریسک سرمایهگذاری خود را کاهش دهند و از فرصتهای بلندمدت این بازار سود ببرند.

👈 ورود به دنیای ترید با گرین آپ24

آخرین اخبار فارکس :

دلار در آستانه سخنرانی ترامپ؛ تمرکز بازار بر تقاضای داراییهای امن

۵ اسفند ۱۴۰۴ ۲۷ بازدید

دلار زیر فشار تعرفهها و تنش ایران

۴ اسفند ۱۴۰۴ ۲۸ بازدید

هشدار تکنیکال برای انویدیا؛ نبرد برای بازپسگیری کانال صعودی

۲۹ بهمن ۱۴۰۴ ۳۲ بازدید

طلا در آستانه صورتجلسه فدرال رزرو؛ بازار چشمانتظار سیگنال جدید نرخ بهره

۲۹ بهمن ۱۴۰۴ ۴۴ بازدید

آخرین اخبار بازارهای مالی :

هشدار پاییزی تولید؛ آیا موج جدید تورم در راه است؟

۵ اسفند ۱۴۰۴ ۱۷ بازدید

دلار در آستانه سخنرانی ترامپ؛ تمرکز بازار بر تقاضای داراییهای امن

۵ اسفند ۱۴۰۴ ۲۷ بازدید

احتمال شورتاسکوئیز بیتکوین؛ هدف بعدی ۷۰ هزار دلار؟

۵ اسفند ۱۴۰۴ ۲۲ بازدید

۴ اسفند ۱۴۰۴ ۴۶ بازدید

آنچه خـواهید خـواند:

آخریـن بررسی شدههای بازار سرمایه

عضو چراغ نیستید؟

ثبت نام